نهادهای سرمایه گذاری بیت کوین را پذیرفته اند، اما نهنگ ها هنوز هم با سفارشات پنهان و تجارت شستشو بر بازار ارز رمزنگاری تاثیر می گذارند.

برخلاف بازارهای سنتی، صرافی های ارز دیجیتال تا حد زیادی تابع مقررات نیستند و تقریبا همه معامله گران بیت کوین و ارز رمزنگاری می دانند که جنبه های خاصی از عملکرد قیمت بازار ارز رمزنگاری دستکاری می شوند.

با وجود این، بسیاری از معامله گران احساس می کنند اقدامات کمی برای جلوگیری از نهنگ ها و برخی بازارگردان های فریبکار که شرایط بازار را به نفع خود تغییر می دهند، وجود دارد. استراتژی هایی مانند سفارشات پنهان و کلاهبرداری از تکنیک های مبهم سازی رایج هستند که معامله گران زیرک از آنها برای تغییر قیمت ارز رمزنگاری استفاده می کنند.

ردیابی حرکت های این سواستفاده کنندگان ( افراد متقلب) یک بازی موش و گربه است. اما استراتژی هایی وجود دارند که معامله گران جزئی می توانند برای دور زدن آنها استفاده کنند. در این مقاله سه استراتژی که توسط نهنگ ها استفاده می شوند و همچنین راهکارهایی برای مقابله با آنها بحث خواهند شد.

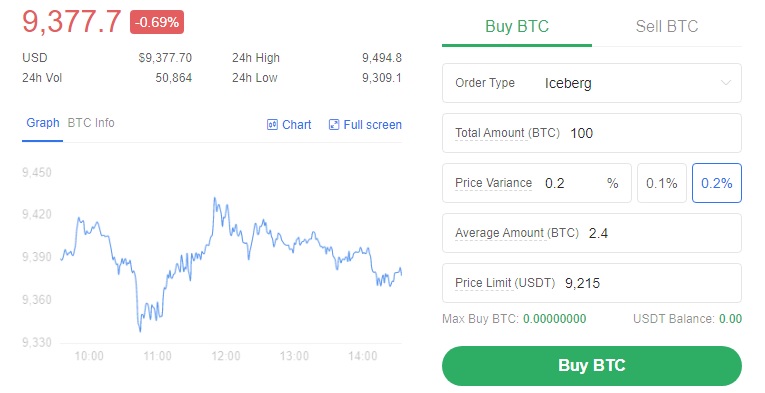

سفارش های پنهان

از سفارشات پنهان برای ارائه پیشنهادهای مخفیانه و بزرگ استفاده می کنند و در دفتر سفارش صرافی ثبت می شوند. آنها به طور خودکار اجازه می دهند تا بعد از هر بار خالی شدن مجدد پر شوند، بنابراین نمی توان آنها را در دفتر سفارش صرافی ها رهگیری کرد.

این استراتژی نقطه مقابل سفارش بزرگ خرید/فروش(sell /buy wall) است، جایی که یک معامله گر با ثبت سفارشات بزرگ و بدون قصد اجرای آنها، بازار را فریب می دهد. سفارشات پنهان به طور معمول مقادیر زیادی را شامل می شوند و به راحتی در بیشتر صرافی ها در دسترس هستند تا همه بتوانند از آنها استفاده کنند.

buy wall :به یک سفارش خرید بسیار بزرگ یا مجموعه ای از سفارشات خرید در یک سطح قیمت در یک دفتر سفارش اشاره دارد.

sell wall : یک سفارش فروش بسیار بزرگ یا مجموعه ای از سفارشات فروش در یک سطح قیمت در یک دفتر سفارش است.

سفارش های بزرگ خرید و فروش به این معنی نیست که باید اجرا شوند؛ بلکه آنها جریان ورودی بزرگی را نشان می دهند، اما معمولا زمانی که بازار به سطح های مورد نظر می رسد، کنسل می شوند. تعداد بسیار کمی از نهنگ ها قبل از اجرای سفارش، گزارش جریان ورودی خود را اعلام می کنند.

یک روش ساده برای فریب نخوردن از یک سفارش پنهان این است که نباید دفتر سفارش را مانند یک آدم حریص خیلی دقیق بررسی کرد. هر چه کمتر این دفتر را بررسی کنید، بهتر است. بیشتر صرافی ها به معامله گران اجازه می دهند تا از طریق صفحه نمایش معاملات، استفاده از دفتر سفارش را به حداقل برسانند.

برخی از معامله گران جریان ورودی دفتر سفارش را بخش مهمی از روال معاملاتی خود می دانند و برنامه های پیچیده تر ردیابی به آسانی در دسترس هستند. شایان ذکر است که بازارگردانان و معامله گران الگوریتمی نیز می دانند که چگونه آنها را دستکاری کنند.

تجارت شستشو با استفاده از صرافی های متعدد

نهنگ ها گاهی اوقات با ارسال تراکنش های بزرگ به صرافی های تحت نظارت شدید عموم مردم را فریب می دهند، در حالی که همزمان بر عکس آن در تراکنش های کوچکتر عمل می کنند. معامله گران حرفه ای نیز می توانند این کار را انجام دهند تا از آربیتراژ نرخ تامین بودجه سود ببرند، اما گاهی اوقات ، هدف آنها پنهان کردن گردش واقعی است.

به بازارگردانان معمولا مبلغی برای انتقال جریان ورودی به مکان های کوچک پرداخت می شود و آنها از افزایش حجم معاملات خود در صرافی های بزرگتر در ازای کارمزدهای پایین تر تراکنش ها سود می برند. اگرچه این استراتژی قانونی است، اما حجم را افزایش می دهد و اغلب برای اغفال معامله گران در جریان خرید و فروش غیر واقعی استفاده می شود.

معامله گرانی که به دنبال جلوگیری از این تاکتیک ها هستند می توانند معاملات بزرگ فردی را نادیده بگیرند و روی روند طولانی تر قیمت تمرکز کنند تا گمراه نشوند.

نقدینگی اجباری

هرچند به نظر دیوانگی می رسد، اما گاهی اوقات یک نهنگ مانع کاهش قیمت می شود تا موقعیت های خود را نقد کند. این امر به ویژه برای بازار اهرم شده صدق می کند، سناریویی که با عدم تعادل نرخ تامین بودجه قابل سنجش است. نهنگ ها برای بهره بردن از این تاکتیک، وارد موقعیت مخالف با اندازه مشابه می شوند.

نقدینگی اجباری اغلب اوقات منجر به جریان سفارش های بزرگ می شود و در حالی که بیشتر فروشندگان استقراضی ضرر می کنند، نهنگ موقعیت های فروش استقراضی خود را نقد می کند. شخص مسئول نقدینگی اجباری نیز سودهای خود را در قراردادهای بلند قبلی افزایش می دهد.

هیچ راهی وجود ندارد تا پیش بینی کرد که آیا یک شخص در حال ایجاد این نوع استراتژی است یا نه، اما یک شاخص مهم وجود دارد که می تواند مانع از قرار گرفتن معامله گر در سمت اشتباه چنین حرکت هایی شود.

مقایسه اضافه قیمت قراردادهای بلند مدت با قراردادهای آتی دائمی ابزاری بی طرفانه است که به سنجش موقعیت های معامله گران حرفه ای کمک می کند. یک بازار بی طرف باید منحنی صعودی را نشان دهد و اضافه قیمت هایی بین 50 تا 150 دلار داشته باشد که بسته به سررسید قرارداد معادل 0.5 تا 1.5 درصد است.

یک منحنی مسطح یا وارونه نشان می دهد که نهنگ ها متمایل به سمت نزولی بازار هستند. به عبارت دیگر، هر هزینه ای بالاتر از 1 درصد برای قراردادهای منقضی شده در طی سه ماه یک شاخص صعودی است.

نکات مهم

همانطور که قبلا گفته شد، معامله گران حرفه ای برای جلوگیری از شناسایی، هر کاری که لازم باشد انجام می دهند. آنها دقیقا برعکس عمل می کنند وقتی که می خواهند از سفارش های بزرگ خرید و فروش برای سود بردن از ترس، عدم اطمینان و شک (FUD) و ترس از دست دادن فرصت (FOMO) استفاده کنند.

متاسفانه یک شاخص 100 درصد شفاف و قابل حسابرسی وجود ندارد تا بتوان تاکتیک های دستکاری را رصد کرد، به خصوص برای بازاری که تقریبا هیچ کارمزدی از معامله گران بزرگ نمی گیرد.

با توجه به این که بازارها به رشد خود ادامه می دهند و همچنان خارج از دسترس قانونگذاران مالی هستند، احتمالا از استراتژی های مبهم سازی و کلاهبرداری بیشتری استفاده خواهد شد.

به عنوان یک قانون کلی، معامله گران جزئی باید یاد بگیرند که به جای بررسی نمودارهای کوتاه مدت، نمای طولانی مدت اقدامات قیمت در بازار ارزهای رمزنگاری را در نظر بگیرند تا روند و آنچه در بازار رخ خواهد داد را بهتر درک کنند.