قیمت بیت کوین ممکن است بنا به دلایل متعدد تا چند هفته در منطقه معاملاتی محدود فعلی نوسان کند. در این مطلب به برخی از دلایل گیر افتادن این ارز بزرگ بازار در یک منطقه محدود خواهیم پرداخت.

بیت کوین به کدام جهت حرکت خواهد کرد؟

قیمت بیت کوین از 11 مه در داخل یک مثلث صعودی در نوسان بوده که مقاومت افقی آن در حدود سطح 27500 دلار و خط حمایت آن نزدیک به 26890 دلار است.

بررسی سه الگوی مثلث متداول در بازار ارز رمزنگاری و نحوه معامله کردن با آنها

در 22 مه، بیت کوین به زیر خط روند حمایت شکست و به حدود سطح 26550 دلار کاهش یافت، اما پس از آن به سرعت به سطح 26900 دلار بازگشت که یک اصلاح صعودی بود. در ضمن، حجم معاملات نسبتا پایین بود که نشان می دهد معامله گران کمتری در این حرکت صعودی و نزولی روزانه شرکت کرده اند.

اصلاح قیمت چیست و چه تفاوت هایی با بازار نزولی دارد

به طور کلی، این تکنیکال ها نشان دهنده اختلاف مداوم بین معامله گران است. به عبارت دیگر، آنها در مورد جهت بعدی روند بیت کوین (با این حجم معاملات در بازارهای اسپات و مشتقات) مطمئن نیستند.

چرا بیت کوین حرکت نمی کند؟

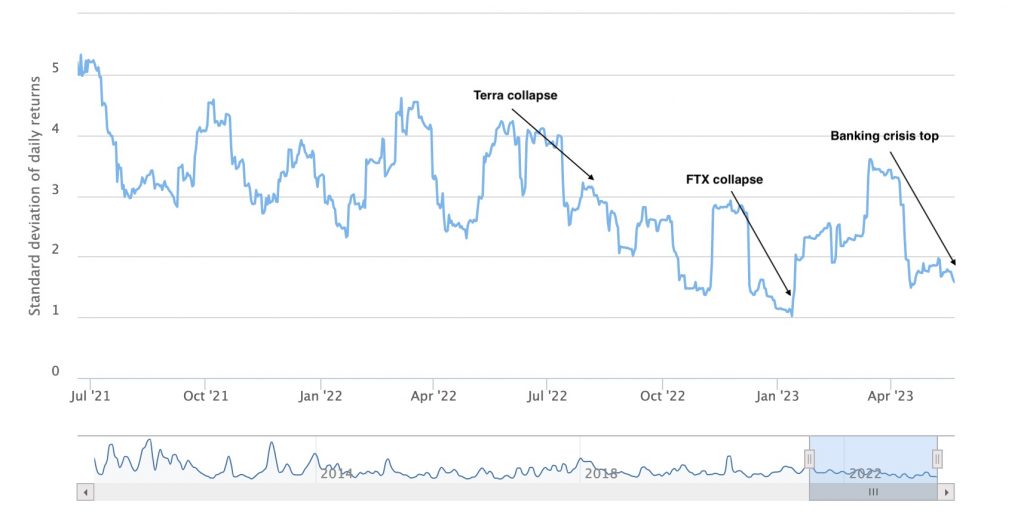

بی حرکت بودن قیمت بیت کوین می تواند قبل از دوره های نوسان شدید (که توسط رویدادهای بزرگ آغاز می شوند) باشد. برای مثال، درست پس از ورشکستگی صرافی اف تی ایکس، بیت کوین از 9 نوامبر 2022 تا 10 ژانویه 2023 در منطقه 16000 تا 17500 دلار در نوسان بود. این ارز در برخی روزها تلاش کرد به بالا و پایین این منطقه بشکند، اما موفق نشد.

پس از کاهش شدید قیمت بیت کوین به دلیل سقوط ترا در مه 2022، بازار شاهد روند ثابت مشابهی بود. این ارز یک ماه قبل از ورود به مرحله شکست نزولی سرنوشت ساز، در منطقه 28000 تا 30000 دلار معامله شد.

پس از بحران بانکی ایالات متحده در دو ماه گذشته و تلاش های ناموفق و متعدد برای شکست به بالای سطح 30000 دلار، روند بیت کوین در مه 2023 ثابت شد. به عبارت دیگر، معامله گران منتظر یک محرک قوی در بازار هستند که بتواند منجر به شکست قاطعانه بیت کوین به بالا یا پایین منطقه محدود فعلی شود.

یکی از این رویدادهای مهم تصمیم فدرال رزرو در مورد نرخ بهره در ماه ژوئن خواهد بود. در حال حاضر، چشم انداز متناقض در مورد افزایش نرخ بهره احتمالا عامل اصلی خنثی بودن بازار سهام، دارایی های ریسکی و ارزهای رمزنگاری است. در واقع، طبق داده های نوسانات بیت کوین در گذشته، این ارز از ماه آوریل تاکنون یکی از کم نوسان ترین دوره های خود را تجربه کرده است.

احتمال افزایش نرخ بهره در ماه ژوئن

بیت کوین در حال حاضر در منطقه محدودی نوسان می کند. تمایل به ریسک سرمایه گذاران تحت الشعاع این احتمال قرار دارد که فدرال رزرو ممکن است نرخ بهره را در ماه آینده تا 0.25 درصد افزایش دهد.

سرمایه گذاران بازار در ابتدای ماه مه خوش بین بودند که فدرال رزرو سیاست پولی انقباضی خود را در ماه آینده متوقف می کند و در اواخر سال جاری میلادی روند کاهش نرخ بهره را آغاز می کند. اما اقدامات اخیر فدرال رزرو خلاف این را نشان می دهد.

شرکت تجزیه و تحلیل سانتیمنت در توییتی نوشت:

یکی از نشانه های اولیه ترس در بازار زمانی است که کیف پول های سخت افزاری و امنیت، پر بحث ترین کلیدواژه های ارز رمزنگاری می شوند. پس از سقوط صرافی اف تی ایکس در نوامبر 2021، شاهد نگرانی های امنیتی مشابهی از سوی معامله گران بودیم که کف بازار را مشخص کرد.

با این حال، این شرکت معتقد است که بازار به زودی به کف خود خواهد رسید، چون یکی از نشانه های ترس در بازار در حال ظاهر شدن است. از طرف دیگر، هولدرهای بیت کوین همچنان به خرید و انباشت خود ادامه می دهند. طبق داده های شرکت گلس نود، موجودی بیت کوین میگوها (افراد یا نهادهایی که کمتر از یک بیت کوین در کیف پول خود دارند) همچنان در حال افزایش بوده و به اوج 1.31 میلیون کوین رسیده است.

افزایش نقدینگی 1 تریلیون دلاری در پیش است

در صورتی که قانونگذاران آمریکا بر سر افزایش سقف بدهی به توافق برسند، روند بیت کوین در سه ماهه سوم ممکن است نزولی شود. افزایش سقف بدهی به این معنی است که خزانه داری آمریکا می تواند اوراق قرضه جدیدی منتشر کند تا برای پرداخت بدهی های قبلی خود پول جمع آوری کند.

طبق گزارش ها، جو بایدن روز سه شنبه با کوین مککارتی (رئیس مجلس) در مورد سقف بدهی های آمریکا گفتگو کرد، هرچند که آنها به توافق نرسیدند. مذاکرات برای افزایش سقف بدهی به مرحله حساسی رسیده است. جمهوریخواهان خواستار کاهش بودجه و هزینههای دولت هستند و در مقابل، دولت جو بایدن خواهان افزایش «سقف بدهی» است.

در نتیجه، طبق برآوردهای اخیر این وزارتخانه، حجم نقدینگی در حساب عمومی خزانه داری ممکن است از 95 میلیارد دلار در ماه مه به 550 میلیارد دلار در ماه ژوئن و در سه ماه پس از آن به 600 میلیارد دلار افزایش یابد.

آری برگمان (بنیانگذار شرکت مدیریت ریسک ” Penso Advisors”) تخمین زده که نقدینگی خزانه داری تا پایان سه ماهه سوم سال 2023 از مرز 1 تریلیون دلار عبور خواهد کرد. وی افزود:

نگرانی بزرگ تر من این است که وقتی مشکل سقف بدهی بر طرف شود (و فکر می کنم حل خواهد شد) با کاهش بسیار شدید و ناگهانی نقدینگی مواجه خواهیم شد. این امری خیلی بدیهی نیست، بلکه بسیار واقعی است. قبلا دیده ایم که چنین کاهش نقدینگی بر بازارهای ریسکی مانند سهام و اعتبار تاثیر منفی گذاشته اند.

به عبارت دیگر، وجه نقد قابل دسترس برای خرید دارایی های پرریسک تر مانند سهام، بیت کوین و ارزهای رمزنگاری احتمالا پس از افزایش سقف بدهی برای مدتی کاهش خواهد یافت.

بلومبرگ می افزاید:

این افزایش نقدینگی که طبق برآوردها تا پایان سه ماهه سوم فراتر از 1 تریلیون دلار خواهد رفت، به سرعت نقدینگی را از بخش بانکی تخلیه می کند، فاندینگ ریت کوتاه مدت را بالا می برد و فشار بیشتری بر اقتصاد آمریکا (که در آستانه رکود است) وارد می کند. براساس برآورد بانک آمریکا، این می تواند تاثیراقتصادی مشابه افزایش نرخ بهره 0.25 درصدی داشته باشد.

اظهارات جروم پاول در مورد نرخ بهره

جروم پاول گفت که بانک مرکزی ایالات متحده ممکن است روند افزایش نرخ بهره را پس از 10 بار افزایش متوالی آن، متوقف کند. فدرال رزرو از یک سال گذشته نرخ بهره را از نزدیک صفر به 5 تا 5.25 درصد افزایش داده که بالاترین سطح در 16 سال گذشته است. این بانک آخرین بار در ماه مارس نرخ بهره را 0.25 درصد افزایش داد.

پاول در کنفرانسی در واشنگتن در کنار بن برنانکی (رئیس پیشین فدرال رزرو) گفت که ما سیاست انقباضی پولی را برای مدت طولانی اجرا کرده ایم و موضع این سیاست بازدارندگی است. ما داده ها را بررسی خواهیم کرد و ارزیابی های دقیقی را به طور مستمر انجام خواهیم داد تا ببینیم چه میزان سیاست انقباضی برای بازگرداندن نرخ تورم به 2 درصد نیاز است.

پاول توضیح داد که سطح فعلی نرخ بهره بانک مرکزی که بر وام های مختلف مصرف کننده و کسب و کارها تاثیر دارد، برای کاهش استقراض، هزینه ها و رشد کلی اقتصادی کافی است. وی افزود اگر به اهداف تعیین شده دست پیدا کنیم دیگر نیازی به افزایش نرخ بهره نیست.

رئیس فدرال رزرو تاکید کرد که بحران اخیر در بخش بانکی (که ناشی از سقوط سه بانک بزرگ آمریکا بود) احتمالا بانک ها را به سمت کاهش فعالیت های وام دهی سوق خواهد داد و این کاهش می تواند اقتصاد را تضعیف کند. وی گفت که رویدادهای بخش بانکی وضعیت بدهی را سخت تر می کند و احتمالا بر رشد اقتصادی، نیروی کار و تورم تاثیر خواهد گذاشت.

آیا بیت کوین در منطقه محدود می ماند

به گفته تحلیلگر “Income Sharks”، چنین موانع در اقتصاد کلان می تواند مانع بازگشت بیت کوین به سقف سالانه در بالای سطح 30000 دلار در ماه های آتی شود. قیمت به احتمال زیاد بین 20000 تا 30000 دلار نوسان خواهد کرد و حتی یک فصل آلت کوین نیز رخ خواهد داد. وی افزود:

پول جدیدی وارد بازار نمی شود، این وضعیت ادامه خواهد یافت تا این که رویداد جدیدی رخ دهد یا این که بازار سهام کاتالیزوری برای روند صعودی پیدا کند. به نظر می رسد که انتخابات ریاست جمهوری آمریکا در سال 2024 می تواند کتالیزرو بزرگ بعدی باشد.

از لحاظ تکنیکال، بیت کوین در زیر میانگین متحرک نمایی 50 روزه خود (موج قرمز- نزدیک به 27650 دلار) نوسان می کند.

استفاده از میانگین متحرک نمایی برای شناسایی جهت روند و مناطق حمایت و مقاومت

عدم شکست قطعی به بالای این منطقه مقاومت مهم احتمال کاهش قیمت را افزایش می دهد. در این صورت، معامله گران باید منتظر اصلاح احتمالی به سمت میانگین متحرک نمایی 200 روزه در حدود سطح 25000 دلار باشند.

روند قیمت بیت کوین در کوتاه مدت

طبق تحلیل تکنیکال، قیمت احتمالا به بالای میانگین متحرک 50 روزه (موج قرمز- نزدیک به سطح 27580 دلار) خواهد شکست. اگر این اتفاق رخ دهد، بیت کوین یک بار دیگر سطح مقاومت 30000 دلار را تست مجدد خواهد کرد. البته، احتمال اصلاح آن در اولین تلاش بسیار بالا است.

برعکس، شکست به زیر میانگین متحرک نمایی 50 روزه، قیمت را به سطح حمایت بزرگ بعدی و میانگین متحرک نمایی 200 روزه (موج آبی- نزدیک به سطح 25000 دلار) کاهش خواهد داد و احتمالا از این سطح به سمت بالا بر خواهد گشت.