چیزی که معامله گران پیشرفته و مبتدی را در طول یک بازار نزولی از هم متمایز می کند، به کارگیری استراتژی های مختلف، دقت زیاد، استفاده از سه الگوی مثلث متداول و مدیریت معاملات برای برتری داشتن نسبت به سایر معامله گران است. معامله کردن بدون داشتن مهارت های لازم (مانند الگوی های تکنیکال و استراتژی های معاملاتی) قرار دادن خود در معرض ضرر و زیان است که می تواند پرتفوی شما را نابود کند.

بازار صعودی (گاوی) و بازار نزولی (خرسی) چه هستند؟ چگونه می توان در این بازارها معامله کرد؟

دانستن این که بازار در مراحل قرار دارد یا چرخه به معامله گران، سرمایه گذاران و نهادهای سرمایه گذاری این برتری را می دهد تا با ابزارهای تکنیکال مورد نیاز برای تولید بازده سرمایه گذاری (ROI) بالا در دراز مدت، معامله کنند.

استراتژی معاملاتی چیست و چرا به آن نیاز دارید؟

در این مطلب بررسی خواهیم کرد که چگونه اکثر معامله گران، سرمایه گذاران و نهادهای سرمایه گذاری از سه الگوی مثلث متداول استفاده می کنند تا در بازار ارز رمزنگاری (به ویژه بازار نزولی) زودتر از بقیه سود کسب کنند.

الگوی مثلث چیست؟

الگوی مثلث یک الگوی تکنیکال در نمودار قیمت است که معامله گران از آن برای شناسایی ادامه روند صعودی یا معکوس شدن روند بر اساس شرایط بازار، استفاده می کنند. این الگو شامل شکل گیری شمع هایی است که بین خطوط همگرا ( که به خطوط حمایت و مقاومت معروف هستند) محصور شده اند. دو خط روند همگرا یک مثلث را تشکیل می دهند.

خط روند چیست و چه کاربردی در پیش بینی قیمت بیت کوین دارد؟

این الگوها برای شناسایی ادامه روند صعودی یا نزولی به کار می روند و به دلیل احتمال بالای موفقیت آنها، اکثر معامله گران از آنها در معاملات خود استفاده می کنند.

الگوهای مثلث به سه نوع تقسیم می شوند که عبارتند از: مثلث صعودی، مثلث نزولی و مثلث متقارن که در ادامه آنها را به تفصیل شرح خواهیم داد.

مثلث صعودی

مثلث صعودی با حرکات بالا و پایین قیمت ایجاد می شود که اجازه می دهد یک خط مقاومت افقی و یک خط حمایت با شیب رو به بالا ترسیم شود. هنگامی که خط مقاومت افقی با خط حمایت در راس به هم می رسند، این مثلث تشکیل می شود. در نهایت، قیمت یا به سمت نزولی یا صعودی می شکند. اگر قیمت به بالای خط مقاومت افقی بشکند، روند صعودی شده و اگر به زیر خط حمایت بشکند، روند نزولی می شود.

مفهوم سطوح حمایت و مقاومت چیست و چه کاربردی دارد؟

مثلث های صعودی اغلب الگوهای ادامه روند در نظر گرفته می شوند، چون قیمت معمولا در همان جهت قبل از تشکیل مثلث حرکت می کند. البته، همیشه این اتفاق رخ نمی دهد و گاهی اوقات ممکن است روند معکوس شود. زمانی که قیمت از این الگو خارج می شود، معامله گران بسته به جهت حرکت قیمت، برای فروش یا خرید دارایی هجوم می آورند.

حجم در طول دوره های دارای روند بیشتر از دوره های نوسان در یک منطقه محدود است. تشکیل مثلث نوعی نوسان در منطقه محدود است و در نتیجه حجم در طول یک مثلث صعودی کاهش می یابد. معامله گران منتظر افزایش حجم در هنگام شکست می مانند، زیرا این امر کمک می کند تا اطمینان حاصل شود که قیمت احتمالا در جهت شکست به حرکت خود ادامه خواهد داد. همچنین، افزایش حجم به تایید شکست کمک می کند، زیرا با خارج شدن قیمت از الگو، علاقه به دارایی افزایش می یابد.

خطوط روند مثلث باید حداقل دوبار تست شوند؛ یعنی قیمت دوبار اوج و دوبار کف را لمس کند. اما هر چه این خطوط بیشتر تست شوند، نتایج معاملاتی قابل اعتمادتری ارائه خواهند کرد. از آنجایی که خطوط روند همگرا می شوند، اگر قیمت در داخل مثلث به نوسان های متعدد خود ادامه دهد، حرکت قیمت زیگزاگی می شود و در نهایت ممکن است منجر به شکست قوی تری شود.

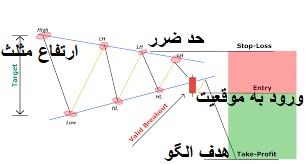

معامله گران برای ورود به موقعیت معاملاتی منتظر خروج قیمت از الگوی مثلث صعودی می مانند. اگر قیمت به زیر خط حمایت بشکند، آنها وارد موقعیت شورت (فروش استقراضی) می شوند و اگر قیمت به بالای خط مقاومت بشکند، آنها موقعیت لانگ (خرید استقراضی) باز می کنند. حد ضرر ( stop loss) باید درست در سمت مخالف شکست و خارج از الگو قرار بگیرد.

موقعیت خرید (long) یا فروش (short) چیست؟ چگونه می توان از آنها استفاده کرد؟

برای مثال، اگر معامله گر در یک شکست صعودی موقعیت لانگ باز کند، حد ضرر را باید درست زیر خط حمایت بگذارد. هدف شکست صعودی را می توان با اضافه کردن ارتفاع مثلث به سطح شکسته شده محاسبه کرد و هدف شکست نزولی را می توان با کم کردن ارتفاع از سطح شکست به دست آورد.

مثلث نزولی

مثلث نزولی از ترسیم یک خط روند افقی و یک خط مقاومت در حال کاهش تشکیل شده که در یک نقطه به هم می رسند. دو یا چند کف تقریبا برابر خط حمایت را تشکیل می دهند، در حالی که خط مقاومت چندین سقف پایین تر از سقف قبلی را به هم متصل می کند. قیمت ممکن است در هر جهتی (بالا یا پایین) بشکند و منجر به بازار نزولی یا صعودی شود. مثلث های نزولی تمایل به شکست به زیر خط حمایت دارند. این اتفاق همیشه رخ نمی دهد، اما حدود دو سوم از شکست ها به زیر خط حمایت است.

مثلث نزولی یک الگوی نمودار بسیار محبوب در بین معامله گران است، چون نشان می دهد که تقاضا برای یک دارایی در حال کاهش است. هنگامی که قیمت به زیر خط حمایت می شکند، حرکت نزولی احتمالا ادامه خواهد یافت یا حتی تشدید خواهد شد. مثلث نزولی به معامله گران تکنیکال این فرصت را می دهد تا در مدت کوتاهی سودهای قابل توجهی کسب کنند. مثلث های نزولی می توانند یک الگوی معکوس شدن روند از نزولی به صعودی باشند، اما معمولا الگوی ادامه روند نزولی در نظر گرفته می شوند.

اکثر معامله گران منتظر شکست به زیر خط حمایت با حجم بالا هستند تا وارد موقعیت شورت شوند. با پیشرفت الگو، معمولا حجم کاهش می یابد. در زمان شکست نزولی بهتر است برای تایید به دنبال افزایش حجم بود. در صورت شکست نزولی، هدف قیمت را می توان با کم کردن ارتفاع مثلث (فاصله بین سقف و کف در ابتدای الگو) از سطح شکست به دست آورد. معامله گر باید حد ضرر خود را در خط مقاومت قرار دهد تا زیان های احتمالی خود را کاهش دهد. اگر شکست صعودی رخ دهد، ارتفاع مثلث را باید به سطح شکست اضافه کرد تا هدف این الگو به دست آید.

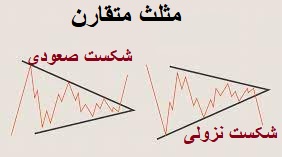

مثلث متقارن

مثلث های متقارن الگوهایی هستند که در آنها خطوط حمایت و مقاومت مورب هستند و در یک نقطه به هم می رسند. خط مقاومت از سقف قیمت به سمت پایین حرکت می کند، در حالی که خط حمایت از کف قیمت به سمت بالا می رود. شیب این دو خط روند تقریبا برابر است.

مثلث متقارن نشان دهنده نوسان قیمت در یک منطقه محدود است که در نهایت منجر به شکست صعودی یا نزولی می شود. شکست به زیر خط حمایت بیانگر شروع یک روند نزولی جدید است، در حالی که شکست به بالای خط مقاومت نشانه شروع یک روند صعودی جدید است.

هدف قیمت برای شکست صعودی از جمع کردن فاصله بین سقف و کف در ابتدای الگو (ارتفاع مثلث) با نقطه شکست به دست می آید. فرض کنید یک مثلث متقارن از کف 10 دلار شروع شده و تا سقف 15 دلار افزایش یافته است. سپس، قیمت از این سطح برگشت کرده و در منطقه محدودی نوسان می کند. شکست از سطح 12 دلار به معنای هدف 17 دلار است. به عبارت دیگر، فاصله بین کف و سقف الگو 5 دلار است که با اضافه کردن آن به 12 دلار (سطح شکست) هدف 17 دلار حاصل می شود. پس از تایید شکست صعودی، معامله گر می تواند وارد موقعیت لانگ شود و باید حد ضرر را در زیر نقطه شکست قرار دهد.

در صورت شکست نزولی، هدف قیمت فاصله بین کف و سقف ابتدای الگو منهای سطح شکست است. در مثال بالا، اگر فاصله بین کف و سقف 5 دلار را از 12 دلار کم کنیم به عدد 7 دلار می رسیم. با تایید شکست نزولی، معامله گر می تواند وارد موقعیت شورت شود و حد ضرر را باید در خط مقاومت قرار دهد.

با پیشرفت الگوی مثلث متقارن و کوچک تر شدن منطقه معاملاتی، حجم باید شروع به کاهش کند. این به آرامش قبل از طوفان اشاره دارد که می تواند به شکست نزولی یا صعودی منجر شود. مثلث متقارن برای چند هفته یا چند ماه ادامه می یابد. به طور معمول، مدت زمان الگوی مثلث متقارن سه ماه است. اگر این الگو کم تر از سه هفته باشد، معمولا یک پرچم در نظر گرفته می شود.