در اینجا سه استراتژی معاملاتی معرفی می شود که معامله گران حرفه ای بدون در نظر گرفتن جهت بازار از آنها برای کسب سود استفاده می کنند.

برای اطلاع از مهم ترین استراتژی های موجود در بازار و چگونگی استفاده از آنها می توانید به مطلب زیر مراجعه کنید:

انواع استراتژی های مهم معاملاتی در بازار ارزهای رمزنگاری

سرمایه گذاران تازه وارد فکر می کنند که معامله گران حرفه ای بیشتر وقت خود در شبانه روز را صرف نگاه کردن به صفحه نمایش می کنند تا بازارها را تجزیه و تحلیل و بهترین موقعیت های معاملاتی را انتخاب کنند.این می تواند تا حدودی درست باشد، اما آنها از سایر استراتژی های معاملاتی استفاده می کنند تا به سود مورد نظر خود برسند.

داشتن یک چشم تیزبین چیزی نیست که معامله گران برتر را از متوسط متمایز می کند، استفاده از استراتژی های تست شده است که به معامله گران حرفه ای این توانایی را می دهد که در طولانی مدت به سودهای کلان برسند.در این مطلب قصد داریم به بررسی چگونگی انجام معاملات انتقالی آتی، نرخ تامین اعتبار و استفاده از حد ضرر متحرک توسط معامله گران حرفه ای بپردازیم.

هر یک از این استراتژی های ساده، شامل ربات های معاملاتی اختصاصی یا سپرده اولیه (مارجین) قابل توجه نیستند، بدین معنی که یک سرمایه گذار برای کسب سود به موجودی زیادی نیاز ندارد.

استراتژی های غیر جهت دار

بازارهای ارز رمزنگاری به خاطر حرکت های سریع یا متناوب قیمت در جهت های مخالف شناخته شده هستند. بیشتر دارایی ها در این بازارها در یک بازه زمانی 1 تا 24 ساعته افزایش یا کاهش دو یا سه رقمی دارند.

سرمایه گذاران تمایل زیادی به گرفتن سودهای احتمالی از این نوسانات دارند، بنابراین منطقی نیست که تصور کنیم آنها فقط به دنبال سود ماهانه 2 درصدی از ارزهای رمزپایه هستند.

چرا یک سرمایه گذار باید چنین استراتژی “کم بازده” را دنبال کند؟ پاسخ این سوال سود مرکب است. اگر یک معامله گر بتواند ماهانه 2 درصد سود کسب کند، سود سالانه او معادل 27 درصد خواهد بود.

معامله گران کمی می توانند با پیش بینی سقف ها و کف های بازار، با این بازده کم کنار بیایند. بنابراین، داشتن حاشیه سود امن تر، فرد را از فشار ناشی از ضررهای احتمالی و غیر ممکن بودن تلاش برای زمان بندی بازار خلاص می کند.

معامله انتقالی

یک استراتژی عالی به نام معامله انتقالی وجود دارد که شامل خرید ارز رمزنگاری در بازارهای سنتی و فروش معاملات آتی آن براساس تاریخ ثابت و قیمت معین در آینده است.

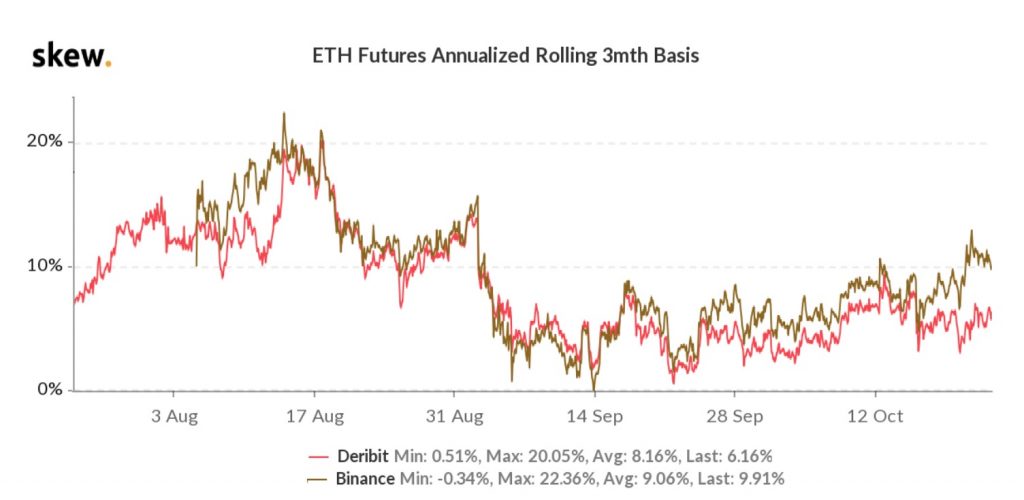

این نرخ را می توان با تجزیه و تحلیل شاخص پایه محاسبه کرد. معیاری که اضافه قیمت سالانه بازارهای آتی نیز نامیده می شود.

این یک معامله دائمی نیست، زیرا شاخص پایه بسته به این که چقدر نظر سرمایه گذاران صعودی است،نوسان می کند. معمولا آلت کوین ها فرصت های قوی تر و پایدارتری بوجود می آورند، چون رقابت کمتری برای آنها وجود دارد.

نگاهی به نمودار بالا بیندازید، توجه کنید که چگونه شاخص پایه اتریوم در اواسط آگوست به سطح سالانه 20 درصد رسیده است.

این یکی از مواردی است که در ظاهر ساده به نظر می رسد اما وقتی به جزئیات می رسیم دشوارتر از آن چیزی است که تصور می شود. این معامله تنها در صورتی نتیجه بخش خواهد بود که ارز رمزنگاری واریز شده به عنوان مارجین، همان ارز فروخته شده از طریق معاملات آتی باشد. برخی از صرافی های مشتقات فقط به شما اجازه می دهند تا بیت کوین یا تدر را به عنوان وثیقه واریز کنید.

یک نکته مهم که سرمایه گذاران باید به خاطر بسپارند این است که بر خلاف معاملات آتی دائمی (معاملات معکوس)، قراردادهای آتی با تقویم ثابت دارای تاریخ انقضای تعیین شده ای هستند. از این رو، معامله گر در لحظه انحلال قراردادهای آتی باید وارد موقعیت فروش نقدی آنها شود.

معامله با نرخ تامین اعتبار

از دیگر استراتژی های غیر جهت دار، معاملات گزینه هایی است که معمولا شامل چندین تاریخ انقضا و قراردادهای آتی هستند.

یک نمونه که ریسک کمتری دارد، استفاده از نرخ تامین اعتبار و معامله با آن است. قراردادهای دائمی بسته به اختلاف اهرم، هزینه ای از دارندگان قراردادهای خرید و فروش دریافت می کنند. صرافی ها معمولا هر 8 ساعت یک بار این نرخ را تخمین زده و اعلام می کنند.

وقتی این نرخ بالا می رود، معامله گران حرفه ای قراردادهای آتی خود را می فروشند و همزمان در صرافی های معاملات نقدی وارد موقعیت خرید می شوند. بنابراین، آنها با این کار ریسک خود را پایین می آورند، نرخ تامین اعتبار را جمع می کنند و بلافاصله پس از آن به معاملات بر می گردند.

معامله خودکار برابر با موفقیت است

گاهی اوقات استراتژی های معاملاتی که ریسک گریز باشند در دسترس نیستند. در چنین شرایطی، حتی معامله گران حرفه ای نیز ممکن است به فکر استفاده از ریسک براساس پیش بینی هدایت شده (جهت دار) باشند. آنچه آنها را از معامله گران تازه کار متمایز می کند استفاده از معاملات خودکار است.

اکثر معامله گران می دانند که چگونه از حد ضرر و توقف استفاده کنند. این ایده خوبی است، اما نمی تواند فرصت هایی برای برنده شدن ایجاد کند. همین ابزار را می توان برای شروع معاملات به کار برد، مخصوصا اگر از حد ضرر و توقف متحرک استفاده شود.

در مثال بالا، حد توقف متحرک سفارش خرید در سطح قیمتی 12900 دلار فعال شده است. بنابراین، مادامی که معاملات در بازار بالاتر از این سطح ادامه پیدا کنند، این سفارش همچنان غیرفعال است.

زمانی که قیمت بیت کوین به این سطح برسد، این سفارش خرید فقط بعد از جهش 0.8 درصدی قیمت انجام خواهد شد. بنابراین، به محض افزایش 103 دلاری بیت کوین از کف قیمت، سفارش خرید به طور خودکار انجام می شود.

معامله گران حرفه ای به طور مکرر از این استراتژی برای خودکار کردن فرایند سرمایه گذاری خود استفاده می کنند. این استراتژی همچنین نیاز به بررسی 24 ساعته قیمت ها را کاهش می دهد.

این سه استراتژی را تمرین کنید و در آنها ماهر شوید: معاملات انتفالی آتی را انجام دهید، سود خود را از نرخ تامین اعتبار بگیرید و با استفاده از حد ضرر متحرک خرید کنید. تمرکز خود را بر یادگیری استراتژی های معاملات غیر جهت دار و گزینه ها بگذارید و به فکر پیش بینی کف ها و سقف های بازار نباشید.