آیا تا به حال متوجه شده اید برخی صرافی های رمزنگاری (مانند بیت فینکس) دلار را قبول نمی کنند، اما در عوض ارزهای رمزنگاری که واحد آنها بر پایه دلار است را می پذیرند.

همچنین احتمالا متوجه انجام معاملات بیت کوین با استفاده از توکن USDT در دیگر صرافی های رمزنگاری (مانند پولونیکس و بیترکس) شده اید. قیمت USDT معمولا بر اساس قیمت چند مورد از واحد های دلار در صرافی های پشتیبانی کننده آن (مانند کوین بیس و کِرَکِن) تعیین می گردد.

چه اتفاقی رخ می دهد؟ و چگونه صرافی هایی که منحصرا بر اساس ارز رمزنگاری هستند، از دلار استفاده می کنند؟

پاسخ تتر یا تدر (Tether) است. (علامت اختصاری این ارز USDT است.)

تتر چیست؟

تتر یک ارز ترکیبی و یک ارز پایدار رمزنگاری بر پایه ارز فیات است. ارزش آن به ارزش ارزهای فیات پیوند یا به عبارت بهتر، متصل شده است.

تتر اولین بار توسط رئال کوین در جولای سال 2014 راه اندازی شد و در ماه نوامبر توسط شرکت تتر، شرکت مسئول نگهداری ارز ذخیره شده به عنوان پشتوانه، نام گذاری جدید شد. مبادلات این ارز در فوریه 2015 آغاز شد.

USDT پر استفاده ترین توکن تتر است. ارزش تتر معادل و متصل به دلار، ارز رسمی جهان است. 1 USDT دقیقا برابر با 1 دلار(USD) و نه یک سنت بیشتر یا کمتر است. USDT اساسا یک دلار رمزنگاری (حداقل از نظر ارزش) است.

همچنین، تتر یک ارز رمزنگاری پایدار بر پایه یورو را با علامت اختصاری EURT ارائه می کند.

به طور کلی تتر یک ارز رمزنگاری مبتنی بر بلاک چین است که توکن های در گردش آن با مقدار معادل از ارزهای فیات مثل دلار، یورو یا ین ژاپن که در یک حساب بانکی مشخص نگهداری می شود، پشتیبانی می شوند. توکن تتر که ارز شبکه تتر است با نماد USDT مبادله می شود.

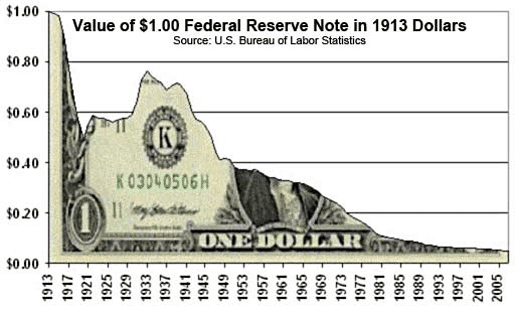

نکته قابل توجه در ارز پایدار USDT این است که معامله گران با پناه بردن به آن می توانند از نوسانات ارزهای رمزنگاری در امان بمانند، اما همچنان در معرض نوسانات قیمتی خود ارز فیات قرار دارند.

به عنوان مثال، در نظر بگیرید اگر ارزش دلار طی رویدادی بزرگ در یک شب نصف شود چه اتفاقی خواهد افتاد؟ توکن های USDT شما به همان اندازه دلار افت خواهند کرد.

تتر چگونه کار می کند؟

از نظر فنی، تتر مبتنی بر پلتفرم اُمنی (Omni) است. این پلتفرم برای دارایی های دیجیتال مختلفی که متصل به بلاک چین بیت کوین هستند، مورد استفاده قرار می گیرد. البته، تنها بانک های مرکزی تحت حمایت دولت حق ایجاد یک دارایی به عنوان یک ذخیره ارزش را دارند.

ذکر این نکته ضروری است که تتر در حال حاضر بر اساس بلاک چین امنی، اتریوم، ترون و اییاس نیز ارائه می شود. در حال حاضر بیش از نیمی از ارزهای تتر مبتنی بر اُمنی هستند. ارزهای تتر ارائه شده بر اساس استاندارد ERC20 به 1.45 میلیارد دلار رسیده است. تتر عرضه شده بر مبنای ترون و اییاس نیز به ترتیب 107 میلیون دلار و 251 میلیون دلار ارزش دارند.

اگر تتر به سادگی ادعا کرده که ارزش هر توکن آن برابر با 1 دلار است، این بیانیه بدون مبنایی قابل اثبات، به روشنی اشتباه است. به عبارت دیگر، اگر USDT بخواهد ارزش نسبتا ثابت خود را حفظ کند، باید بوسیله ذخایر دلار پشتیبانی شود.

برای این که ارزش یک USDT با یک دلار برابر باشد، باید در هر زمان بتوان آن را به دلار فیزیکی تبدیل کرد. در حال حاضر، USDT فقط از طریق صرافی کرکن به طور مستقیم قابل تبدیل به دلار فیزیکی است.

به همین ترتیب، هر دلاری که از طریق یک مشتری مورد تایید به صرافی کرکن ارسال شود باید قابل تبدیل به USDT با نرخ 1 دلار به ازای هر توکن آن باشد. این مکانیسم توسط پیوند USD-USDT انجام می گیرد. این پیوند به وسیله ی تبدیل غیرمستقیم دلار به USDT با نسبت 1:1 (با استفاده از ارزهای رمزنگاری واسطه، در درجه اول بیت کوین) بیشتر تسهیل می شود.

به طور خلاصه، تنها دلیل برابر بودن ارزش یک USDT با یک دلار این است که صرافی ها یک ذخیره دلاری داشته باشند تا پشتوانه هر توکن USDT موجود باشد. هر چند، برخی ادعاها در وب سایت تتر سوال برانگیز هستند.

مکانیسم بالا نشان می دهد تتر به ناچار و به طور کامل متمرکز است. این سیستم به توانایی و تمایل تتر به حفظ ارز ثابت شده (peg) خود دارد. به عنوان مثال اگر دلار موجود در صرافی کرکن، که برای مشتریان فروشنده USDT در نظر گرفته شده، تمام شود، تتر باید به کرکن قول دهد که دلار مورد نیاز این صرافی را در یک بازه زمانی معقول تامین کند. در غیر اینصورت ارزش آن نسبت به ارز همتا سقوط خواهد کرد.

نکته: peg به عمل تثبیت نرخ تبدیل یک ارز با ارزش یک ارز دیگر را گویند. بیشتر کشورها ارزهای خود را با دلار تثبیت می کنند و چندین ارز تثبیت شده در سبد دارایی های خود دارند.

در نهایت تتر وابسته و محتاج به یک روابط مالی مناسب و نیز اجازه دائم از مقامات قانونی است. ارزهای رمزنگاری عادی پرمخاطره هستند زیرا به ارز فیات متصل نیستند. به عبارتی دیگر، تتر نیازی به مجوز ندارد و نمی توان آن را سانسور کرد، اما کاربران برای تبدیل ارز خود به دلار موظفند تایید هویت مشتری را انجام دهند.

هدف تتر

از آنجا که علت علاقه اصلی به ارزهای رمزنگاری نوسانات قیمتی آنها است، ممکن است هدف یک ارز رمزنگاری با قیمت ثابت که نه اوج، نه افت و نه حبابی دارد، سوال برانگیز باشد. بدون شک، تتر یک ارز عجیب ارائه داده است.

به دلیل تورم، قدرت خرید دلار (و تمام ارزهای فیات) به طور پیوسته و در طول زمان از بین خواهد رفت. از اینرو، قطعا تتر نمی تواند به عنوان یک ذخیره ارزش برای سرمایه گذاری بلندمدت در نظر گرفته شود. خریدن تتر بیشتر شبیه یک سپرده بانکی (تا حدودی ریسکی) بانرخ بهره 0 درصد است.

بنابراین، اگر تتر در بلند مدت ریسک بیشتری از ارزهای رمزنگاری عادی دارد و هیچ سودی را ارائه نمی دهد پس چرا باید از آن استفاده کرد؟

واقعیت این است که تتر به عنوان یک جایگزین برای ارز فیات، برای معامله گران و سرمایه گذاران بسیار مفید و کاربردی است. در اینجا به برخی دلایل سودمند بودن تتر اشاره کرده ایم:

زمان انجام تراکنش

واریز و برداشت از صرافی های خارجی اغلب یک فرایند زمانبر است. انجام این فرآیند به طور میانگین از 1 تا 4 روز کاری زمان میبرد. اگر تراکنش شما پس از تعطیلی بانک ها در شب، آخرهفته، یا تعطیلات رسمی انجام شوند، زمان مورد نظر می تواند به طور قابل توجهی افزایش یابد.

در مقابل، انجام تراکنش تتر تنها در چند دقیقه صورت می گیرد. این یک مزیت مهم است، زیرا معامله گران ارزهای رمزنگاری اغلب باید سرمایه های خود را فورا جابجا کرده و از فرصت های آربیتراژ استفاده کنند.

نکته: آربیتراژ، فرآیند خرید ارز از یک صرافی و فروش آن در صرافی دیگر جهت بهره بردن از اختلاف قیمت این دو صرافی است. صرافی های مختلف، ارزها را با قیمت های متفاوت ارائه می کنند و بعضی از افراد از این اختلاف قیمت بهره می برند. برای اطلاعات بیشتر اینجا کلیک کنید.

کارمزد تراکنش

انتقالات سوئیفت (جامعه ارتباطات مالی بین بانکی سراسر جهان) بسیار گران هستند. کارمزد انتقالات با استفاده از این شبکه بالاتر از 20 دلار است و میانگین کارمزد آن به حدود 30 دلار می رسد. اگر از ارزی استفاده کنید که در سوئیفت پشتیبانی نشود، بانک ها یک هزینه و درصد اضافی را مطالبه می کنند.

در مقابل، تتر هیچ هزینه ای را در ازای انجام تراکنش های بین کیف پول های خود دریافت نمی کند.

ثبات قیمت

ارزهای رمزنگاری به نوسانی بودن و یا به عبارتی عدم ثبات معروف هستند. بنابراین در این میان وجود یک ارز پایدار بسیار مفید خواهد بود، به خصوص برای معامله گران آلت کوین های کوچک تر که هیچ بازار نقدینگی که به راحتی در دسترس باشد، ندارند. تبدیل ارز خود به یک ارز بی ثبات عارضه و ریسک زیادی را ایجاد می کند.

برای درک علت، سناریوی زیر که در مورد تبدیل بیت کوین به اتریوم است را تصور کنید:

- یک معامله گر با بیت کوین های خود اتریوم خرید می کند. پس از خرید، قیمت تا 10 درصد افزایش می یابد.

- این معامله گر مایل به کسب سود است، بنابراین اتریوم های خود را با بیت کوین معامله می کند.

- پس از انجام تراکنش، بیت کوین به طرز حیرت انگیزی 15 درصد افت می کند.

با این که بخش تبدیل به اتریوم کار درستی بوده، اما معامله گر به دلیل افت بیت کوین ضرر کرده است. اما با استفاده از تتر، تنها نگرانی معامله گر قیمت اتریوم خواهد بود.

اگر چه، دلار نسبتا یک ارز پایدار است اما بسیاری از آلت کوین ها تنها برای معامله در صرافی های منحصرا رمزنگاری در دسترس هستند. آنها تتر را قبول می کنند اما از قبول هرگونه ارز فیات امتناع می کنند. علاوه بر این، USDT از دو نکته اول ذکر شده در بالا (زمان تراکنش و کارمزد تراکنش) نیز بهره میبرد.

همچنین باید توجه داشت که ثبات قیمت تتر در یک دلار تنها در حالت ایدآل امکان پذیر است و در عمل تبدیل کردن تتر به دلار واقعی در حساب بانکی یا به صورت اسکناس، حداقل شامل کارمزدهایی برای نقل و انتقال خواهد بود. همچنین علاوه بر این کارمزدها، ممکن است در مواقعی به دلیل هجوم بیش از حد کاربران برای تبدیل تتر به دلار واقعی یا برعکس قیمت تتر از یک دلار فاصله بگیرد. بنابراین برخی صرافی ها امکان تبادل تتر با دلار موجود در آن صرافی ها را فراهم می آورند. مشاهده قیمت و نمودار تتر در صرافی های مختلف

ماندن در حاشیه

بهترین جایگاه بازار در واقع هیچ جا نیست. به عنوان مثال، یک معامله گر احساس می کند که قیمت یک ارز رمزنگاری به صورت ناپایدار بالا است اما مایل نیست ریسک کرده و خطر احتمال افت قیمت آن را بپذیرد. از اینرو، بهترین حرکت این است که سرمایه خود را ازارز به صورت نقد خارج کرده، و بعد برای یک افت یا سقوط منتظر بماند تا دوباره خرید کند.

با این حال، ما مکررا به مردم جهت خطر نگهداری پول (چه ارز فیات یا ارز رمزنگاری) در هر نوع صرافی هشدار می دهیم. تاریخ نشان می دهد که ذخیره پول در صرافی ها خطرناک است!

از اینرو، برای یک معامله گر، معقول این است که سرمایه خود را به USDT تبدیل کند و آن را به کیف پول شخصی خود انتقال دهد. هنگامی که فرصت خرید فراهم شود، معامله گر فورا USDT را به صرافی انتقال داده تا از موقعیت به وجود آمده بهره مند گردد. این در حالی است که در سیستم بانکی سنتی چنین سرعتی غیرممکن است.

به طور خلاصه، تتر متعلق به نسل جدیدی از ارزهای رمزنگاری به نام ارزهای پایدار یا stablecoins است که هدف آن حفظ ارزش ارز رمزنگاری و نداشتن نوسان است. بر خلاف طیف گسترده ای از ارزهای رمزنگاری مثل بیت کوین و اتریوم که دارای نوسانات بسیار گسترده هستند. این ویژگی باعث می شود تا به عنوان یک ارز مبادله ای و یک روش ذخیره از آن استفاده شود.

تتر به طور خاص به دسته ای از ارزهای پایدار تعلق دارد که از ارزهای فیات به عنوان پشتوانه استفاده می کنند. یعنی یک ارز فیات مثل دلار آمریکا، یورو یا ین به ازای هر ارز در گردش، به عنوان پشتوانه، ذخیره می شود.

تتر به منظور ایجاد ارتباط بین ارزهای فیات و ارزهای رمزنگاری و نیز ایجاد ثبات، شفافیت و پرداخت حداقل هزینه برای انجام انتقالات و مبادلات ارائه شده است. تتر ارزشی برابر با یک دلار آمریکا دارد و سعی می کند تا نسبت 1 به 1 را در برابر دلار حفظ کند.

جنجال برای تتر

در نوامبر سال 2017 و پس از انجام یک هاردفورک، گفته می شد که 31 میلیون تتر به سرقت رفته است. در ژانویه سال 2018 به عنوان مانعی جدید عنوان شد که لازم است یک حسابرسی برای اطمینان از وجود مقدار ذخایر کافی برای تتر، ضروری است. نگرانی ها در مورد عدم شفافیت شرکت و این که آیا ذخایر کافی به عنوان پشتوانه تتر وجود دارد یا خیر، در حال افزایش بود.

در آوریل 2019، لیتیا جیمز، دادستان کل نیویورک، شرکت iFinex که شرکت مادر تتر و اپراتور صرافی ارزهای رمزنگاری بیت فینکس است را متهم به خسارت 850 میلیون دلاری به مشتریان خود و پنهان کردن این مسئله از سرمایه گذاران کرد. پرونده های دادگاه نشان می دهند که این مبالغ به یک شرکت پانامایی به نام کریپتو کپیتال کراپ، بدون قرارداد یا توافقی پرداخت شده است. گفته می شود که بیت فینکس برای پنهان کردن این موضوع، 700 میلیون دلار از ذخایر پول نقد تتر را برداشت کرده است.

این شرکت ها در بیانیه ای گفتند:

این پرونده با سوء نیت نوشته شده و سوالات با ادعاهای اشتباه و دروغین مطرح شده است. برعکس، ما میدانیم که کریپتوکپیتال این مبالغ را گم نکرده است، بلکه در واقع آنها توقیف شده اند. ما به طور جدی برای اجرای حقوق خود تلاش کرده ایم و این وجوه را رفع توقیف خواهیم کرد. متاسفانه به نظر می رسد دفتر دادستان کل تلاش دارد تا به مشتریان ما ضرر بزند.

نتیجه گیری

از نظر بسیاری از مریدان و معتقدان به بیت کوین، تتر به طور نامطلوبی نزدیک به سیستم بانکی ارزهای فیات است. البته نه فقط به دلیل مربوط بودن به ارز فیات. تتر ارزی متمرکز، تحت نظارت و وابسته است. چنین سیستمی خلاف اصول بیت کوین است.

بنابراین بسیاری از علاقمندان به ارزهای رمزنگاری به طور طبیعی نسبت به تتر شک دارند. این شک و تردید نسبتا موجه سبب ایجاد مخاطبانی شده که ادعا می کنند که این ارز نوعی فریب است.

با این حال بدون شواهد محکم از سوء رفتار اداره کنندگان این ارز، هر نوع ادعایی علیه تتر و بیت فینکس می تواند از جانب ایجاد کنندگان FUD باشد.

در عین حال نگرانی هایی در مورد تتر وجود دارد. این که تتر می تواند باعث تخریب اکوسیستم رمزنگاری شود. اما شاید این کمپین ضد تتر بتواند نتایج خوبی داشته باشد. این فشارها ممکن است تتر را وادار به رعایت بالاترین استانداردهای حرفه ای کند تا نقاط ضعف بالقوه خود را پوشش دهد.

این را به خاطر داشته باشید: اگر چه تتر مزایای ارز رمزنگاری با ثبات و با قیمت معادل ارز فیات را ارائه می دهد، اما می تواند شما را در معرض خطرات ذاتی هر دو سیستم قرار دهد.

قیمت دقیق تدر دقیقا با چی بالا و پایین میاد بعضی وقت ها از یه دلار بیشتره بعضی وقتا کمتر؟