تقریبا 10 سال پس از ثبت اولین درخواست برای صندوق قابل معامله در بورس (ETF) بیت کوین، سرانجام کمیسیون بورس و اوراق بهادار آمریکا (SEC) در 11 ژانویه 2024 با راه اندازی آنها موافقت کرد. این یک خبر مهم برای بازار ارز رمزنگاری بود و با توجه به اهمیت آن، در این مطلب بررسی خواهیم کرد که ETF چیست، چگونه کار می کند و چرا معامله گران در آن سرمایه گذاری می کنند.

بیت کوین چیست؟ آموزش کامل بیت کوین

صندوق قابل معامله در بورس یا ETF چیست؟

ایده سرمایه گذاری در شاخص ها به زمان های بسیار دور بر می گردد: هر از گاهی صندوق های سرمایه گذاری امانی (تراست) یا صندوق های سرمایه گذاری با سرمایه ثابت ( closed-end funds) تاسیس می شدند تا فرصت سرمایه گذاری در نوع خاصی از دارایی ها را برای سرمایه گذاران ایجاد کنند.

اولین صندوق براساس ایده سرمایه گذاری غیرفعال در سال 1976 توسط جان بوگل (بنیانگذار شرکت مدیریت سرمایه ونگارد گروپ) راه اندازی شد. اما راه اندازی ETF در مفهوم مدرن آن چندین دهه بعد اتفاق افتاد و در سال 1993 سرمایه گذاران شرکت سرمایه گذاری استیت استریت گلوبال ETF تراست شاخص S&P 500 را راه اندازی کردند که هنوز هم یکی از فعال ترین صندوق های حال حاضر است. تا ژانویه 2024، بیش از 600 عرضه کننده ETF برای دارایی های مختلف وجود داشته است.

ETF در مفهوم کلی یک ابزار سرمایه گذاری است. به طور دقیق تر، ETF یک صندوق سرمایه گذاری قابل معامله در بورس است که مجموعه ای از اوراق بهادر را براساس یک شاخص انتخاب شده (مانند داو جونز، نزدک یا S&P 500)، بخش، کالا یا دارایی دیگر را در اختیار دارد.

نحوه کار ETF

به منظور درک بهتر مفهوم ETF و دلیل استقبال سرمایه گذاران باید بدانید که این نوع صندوق چگونه کار می کند.

ایجاد صندوق: یک موسسه مالی تصمیم به ایجاد یک ETF می گیرد.

تایید توسط نهاد نظارتی: قبل از عرضه عمومی یک ETF، شرکت آن باید از مقامات مربوطه (مانند کمیسیون بورس و اوراق بهادر آمریکا) تاییدیه دریافت کند.

خرید دارایی: شرکت برای صندوق ETF خود مقداری از دارایی مربوطه را (مثلا، اوراق بهادار شرکت ها در یک صنعت خاص) خریداری می کند.

عرضه سهام صندوق: سپس صندوق سهام خود را عرضه می کند که در بورس معامله می شود. یک ETF می تواند متشکل از صدها سهام از صنایع مختلف باشد یا می تواند به یک صنعت، بخش یا کالای خاص اختصاص داده شود.

خرید سهام صندوق توسط سرمایه گذاران: سپس دلیل ایجاد صندوق ETF مشخص می شود؛ سرمایه گذاران فرصتی برای خرید سهام آن پیدا می کنند. برای مثال، آنها می توانند در تمام اوراق بهادار موجود در شاخص سرمایه گذاری کنند که براساس آن یک صندوق خاص تشکیل می شود.

انواع ETFها

ETFها ابزار سرمایه گذاری نسبتا امن هستند که به طور گسترده در بازارهای مالی سراسر جهان ارائه می شوند. تا سال 2020، تعداد ETFها در جهان بیش از 7600 صندوق بوده است. بنابراین، این مطلب به این تنوع نظم داده و ابتدا آنها را به ETFهای سنتی و ارز رمزنگاری تقسیم می کند. در اینجا به جزئیات انواع ETFهای سنتی که دسترسی به سهام، اوراق قرضه و کالاها را ارائه می دهند، نمی پردازیم و فقط بر روی ETFهای ارز رمزنگاری تمرکز می کنیم.

از نام ETF ارز رمزنگاری مشخص است که آنها با عملکرد قیمتی یک یا چند ارز رمزنگاری ارتباط دارند. مانند ETFهای سنتی، سهام ETF ارز رمزنگاری نیز در بورس معامله می شود.

انواع مختلفی از ETF ارزهای رمزنگاری وجود دارد که سرمایه گذار می تواند آنها را براساس اولویت ها و تحمل ریسک خود انتخاب کند. به طور کلی می توان ETFها را به ETFهای تک دارایی، چند دارایی و متمرکز بر یک بخش تقسیم کرد که هرکدام به دو دسته اسپات و آتی تقسیم می شوند.

ETFهای ارز رمزنگاری متمرکز بریک دارایی

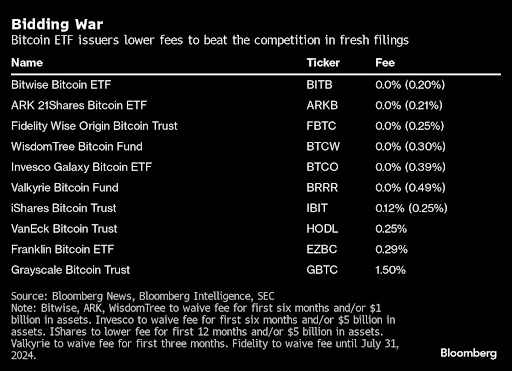

این ETFها بر روی یک ارز رمزنگاری، مانند ببیت کوین یا اتریوم، متمرکز هستند. در مورد بیت کوین، ETFها امکان سرمایه گذاری غیرمستقیم در این ارز را بدون دراختیار داشتن آن فراهم می کنند. سرمایه گذار به جای خرید از صرافی های ارز رمزنگاری و استفاده از کیف پول، می تواند سهام ETF را از طریق حساب های کارگزاری خود خریداری کند. نمونه هایی از این صندوق ها عبارتند از iShares Bitcoin Trust شرکت بلک راک، Wise Origin Bitcoin Trust شرکت فیدلیتی، Bitcoin Trust شرکت وناِک و غیره. در جدول زیر لیست ETFهای اسپات بیت کوین به همراه نماد بورسی آنها را مشاهده می کنید.

ETFهای ارز رمزنگاری متمرکز بر چند دارایی

این ETFها مناسب سرمایه گذارانی است که به دنبال تنوع سرمایه گذاری در بازار ارزهای رمزنگاری هستند. چنین صندوق هایی در انواع دارایی های ارز رمزنگاری سرمایه گذاری می کنند و ریسک را بین ارزهای رمزنگاری مختلف تقسیم می کنند. صندوق چندارزی سی آی گلکسی نمونه ای از این ETFها است. ETFهای متمرکز بر چند ارز به دلیل رویکرد متنوعی که دارند می توانند به کاهش تاثیر عملکرد منفی یک دارایی بر کل سبد ارز رمزنگاری کمک کنند.

ETFهای مبتنی بر یک بخش

این ETFها به جای ارزهای رمزنگاری، به طور خاص بر روی شرکت های ارز رمزنگاری متمرکز هستند. این شرکت ها می توانند شامل صرافی های متمرکز ارز رمزنگاری، اپراتورهای استخراج بیت کوین و شرکت های فناوری که ارزهای رمزنگاری یا راه حل های مبتنی بر بلاک چین را تولید می کنند، باشند. برای مثال، ETF شرکت بیت وایز را در نظر بگیرید که شاخصی از شرکت های پیشرو در بازار را ردیابی می کند.

علاوه بر ETFهای مختلف فوق، می توان آنها را به ETFهای اسپات و آتی تقسیم کرد.ETFهای اسپات به طور مستقیم ارز رمزنگاری اصلی را در اختیار دارد، در حالی که ETFهای آتی قراردادهای آتی را به منظور خرید و فروش یک دارایی در یک تاریخ معین در آینده و با قیمتی معین ارائه می کنند.

نحوه سرمایه گذاری در ETFها

یکی از مزایای ETFهای ارز رمزنگاری این است که شما می توانید روی آنها مانند ETFهای سنتی سرمایه گذاری کنید. سرمایه گذار پس از مشخص کردن ETF مورد نظر خود، می تواند از حساب کارگزاری خود برای سفارش خرید سهام آن اقدام کند.

مزایا و معایب ETFهای ارز رمزنگاری

حالا که با مفهوم و اصول اولیه ETFها آشنا شدید، زمان آن فرا رسیده تا مزایا و معایب این ابزارهای سرمایه گذاری را بررسی کنیم.

مزایای ETFهای ارز رمزنگاری

تنوع سازی: شامل افزودن یک طبقه دارایی منحصر به فرد به پرتفوی برای افزایش تنوع است.

سادگی: از نظر اکثر سرمایه گذاران، خرید سهام ETF بسیار ساده تر از خرید و نگهداری مستقیم ارز رمزنگاری است.

امنیت: ETF شما را ملزم نمی کند که ارز رمزنگاری داشته باشید، کلیدها را به صورت ایمن ذخیره کنید، یا آنها را به کیف پول های مختلف انتقال دهید. از این لحاظ، ETFها راحت تر و ایمن تر هستند.

معایب ETFها

کمیسیون: هنگامی که در ETF سرمایهگذاری می کنید، باید کمیسیون گارگزاری و همچنین نسبت بهای تمام شده سالانه را برای پوشش هزینههای عملیاتی پرداخت کنید.

وابستگی به استراتژی مدیر صندوق: یک نقطه ضعف مشترک همه ETFها این است که سرمایهگذار بخشی از کنترل بر دارایی را از دست میدهد. سرمایه گذار بر استراتژی های مدیر صندوق تکیه می کند که شرایط وی نقش مهمی ایفا می کنند.

عدم انجام معاملات به طور 24 ساعته: سرمایه گذار فقط می تواند ETFها را در ساعات معمول بازار سهام خرید و فروش کند. در حالی که صرافی های ارز رمزنگاری یا ربات های معامله گر خودکار، به طور شبانه روز فعالیت می کنند.

چگونه تایید ETFها بر بازار تاثیر گذاشت

راه اندازی ETFهای اسپات بیت کوین در 11 ژانویه 2024 نقطه عطف مهمی برای این ارز بزرگ بازار بود. قیمت این ارز در روز راه اندازی این صندوق ها تا حدود سطح 49000 دلار افزایش یافت. اما آنطور که انتظار می رفت افزایش نیافت و قیمت در 12 ژانویه تا نزدیک سطح 41000 دلار سقوط کرد.

این کاهش ادامه یافت تا این که در 24 ژانویه به کف 38600 دلار رسید و خیلی سریع از آن برگشت کرد. قیمت مجدد به بالای سطح 40000 دلار صعود کرد.

روند صعودی بیت کوین ادامه یافت تا این که حدود یک ماه بعد از راه اندازی ETFها از سطح مقاومت روانی 50000 دلار عبور کرد. روند صعودی قوی بیت کوین در بالای 50000 دلار باعث شد تا قیمت پس از شکستن مقاومت 53000 دلار به بالای سطح 60000 دلار برسد . قیمت این ارز در در 5 مارس از رکورد قبلی خود در 68900 دلار عبور کرد و اوج جدید 70000 دلار را به ثبت رساند.

طبق گفته شرکت تحلیلی کریپتوکوانت، پدیده به اصطلاح “با شایعه بخر با اخبار بفروش” رخ داده است. این بدان معناست که وقتی قیمت یک دارایی با انتظار اخبار مثبت رشد می کند، ممکن است پس از رخ دادن رویداد مورد نظر دیگر رشد نکند. یعنی پیش بینی تایید ETFهای اسپات حتی قبل از تایید رسمی آنها منجر به افزایش قیمت بیت کوین شده، بنابراین احتمال اصلاح پس از تایید بیشتر بود.

انتظار افزایش بیشتر قیمت

انتظار می رود که قیمت بیت کوین در بلندمدت افزایش یابد. بسیاری از سرمایه گذران معتقدند که این ارز در اواخر سال 2024 شروع به رشد انفجاری خواهد کرد و اثر تایید ETFها پس از هاوینگ در آوریل بیشتر مشهود خواهد بود.

هاوینگ بیت کوین چیست و چه تاثیری بر قیمت بیت کوین خواهد داشت؟

راه اندازی ETFها نقطه عطف مهمی در سرمایه گذاری در ارزهای رمزنگاری بود و راهی ساده و قانونمند برای دسترسی به بیت کوین را ارائه کرد. این ETFها با افزایش حجم معاملات و جذب شرکت های سرمایه گذاری بیشتر، می توانند نقش مهمی در تقویت بیت کوین و سوق دادن قیمت آن به سطوح بالاتر ایفا کنند.