بخش دیفای فرصتهای زیادی را برای سرمایهگذارای ارائه میدهد، اما ریسکهای خودش را نیز دارد. طرحهای کلاهبرداری زیادی از جمله ” کلاهبرداری خروج” در این بخش وجود دارند که در آنها توسعهدهندگان وجوه سرمایهگذاران را به سرقت بردهاند. پس اگر میخواهید در دام این طرحهای کلاهبرداری نیفتید، قبل از سرمایهگذاری در یک پروژه درباره آن کاملا تحقیق کنید. در این مطلب سه معیار را بررسی خواهیم کرد که سرمایهگذاران میتوانند از آنها برای تجزیه و تحلیل توکنهای دیفای و پروتکلهای مرتبط با آنها استفاده کنند.

تحقیق در مورد جامعه و توسعهدهنده پروژه

یکی از مهمترین معیارها برای تحقیق در مورد یک پروژه، بررسی آمار و دادههای مربوط به سطح فعالیت پایگاه کاربر و جامعه توسعهدهنده پروتکل است.

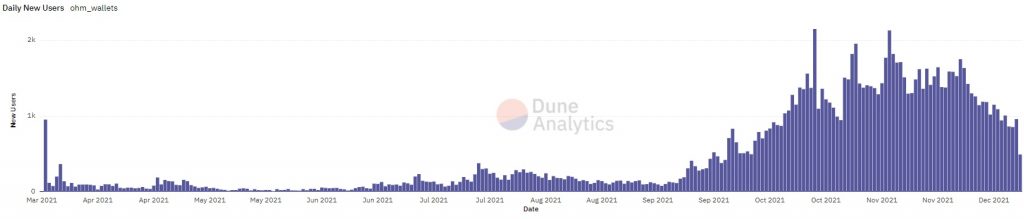

بسیاری از پروتکلهای برتر در بخش دیفای، تجزیه و تحلیلهایی را ارائه میدهند که میتوان از طریق آنها رشد کاربران فعال را در طول زمان ردیابی کرد. داشبوردهای روی زنجیرهای مانند “Dune Analytics” بینش دقیقتری را در مورد این معیار در اختیار سرمایهگذاران و معاملهگران میگذارند. برای مثال، نمودار زیر کاربران جدید روزانه را در پروتکل المپوس (Olympus) نشان میدهد.

سایر دادههای مرتبطی را که باید در ارزیابی فعالیتهای جامعه در نظر گرفت، شامل میانگین تعداد کیفپولهای فعال روزانه، هفتگی و ماهانه است. سرمایهگذاران باید به تعداد تراکنشها و حجم معاملات پروتکل و همچنین معیارهای رسانههای اجتماعی مانند نظرات در توییتر (که میتوانند به سنجش احساسات سرمایهگذاران در مورد یک پروژه خاص کمک کنند) توجه کنند.

سیستمهای هشداردهنده مانند کوین تلگراف مارکتس پرو اعلانهای به روزی را درباره حجم توییتر یک پروژه و تغییرات غیر عادی در حجم معاملات آن (که میتوانند نشانههای اولیه از روند صعودی یا نزولی یک ارز رمزنگاری باشند) ارائه میکنند.

در خصوص پیشرفت پروژه و فعالیت توسعهدهندگان باید گفت که “GitHub” مکانی مناسب برای تحقیق در مورد به روزرسانیها، همکاریهای آینده و این که پروژه در کجای نقشه راه خود قرار دارد، است.

اگر پروتکلی با عباراتی مانند “به زودی منتشر میشود” بزرگنمایی میکند، اما در عمل پیشرفت مداوم کمی دارد و توسعهدهندگان آن به تعهدات خود کمتر پایبند هستند، باید از سرمایهگذاری در آن خودداری کنید و هر زمان که حرف و عمل آنها یکی شد میتوانید در مورد سرمایهگذاری روی آن تصمیم بگیرید.

به عبارت دیگر، پیشرفت مداوم یک پروژه و پایگاه کاربر فعال آن نشانههای مثبتی هستند که باید آنها را در نظر گرفت.

زیر نظر گرفتن افزایش مداوم ارزش کل داراییهای قفل شده در یک پروژه

دومین معیاری که هنگام ارزیابی ثبات و قدرت کلی یک پروژه باید به آن توجه کرد، مجموع کل داراییهای سپرده شده (موسوم به ارزش کل داراییهای قفل شده یا TVL) در یک پروتکل یا پروژه است.

برای مثال، دادههای وبسایت Defi Llama نشان میدهند که ارزش کل داراییهای قفل شده در پروتکل دیفایچین (DeFiChain) اخیرا به دنبال یک به روزرسانی عمده پروتکل در حال افزایش بوده و در حال حاضر به بالاترین سطح خود رسیده است. این حاکی از افزایش روزافزون علاقه به این پروتکل است.

وبسایتهایی مانند Defi Llama و DappRadar دادههای زیادی از جمله آمارهای شبکههای بلاکچین مختلف مانند TVL در شبکه اتریوم یا بایننس اسمارت چین و همچنین پروژههای منحصر به فردی مانند کِرو (Curve) و تریدر جو (Trader Joe) را در اختیار کاربران قرار میدهند.

پروتکلهایی که TVL بالاتری دارند، معمولا امنتر هستند و جامعه اعتماد زیادی به آنها دارد. در مقابل، پروژههایی که TVL آنها پایینتر است، عموما دارای ریسک بالایی هستند و جوامع فعال کمتری دارند.

دارندگان توکن چه کسانی هستند؟

فاکتور دیگری که باید در نظر گرفت، سودهایی است که دارندگان توکن برای نگهداری و فعال بودن در جامعه دریافت میکنند. سرمایهگذاران همچنین باید نحوه راهاندازی توکن و دارندگان برجسته حال حاضر آن را بررسی کنند.

برای مثال، کاربران صرافی سوشیسواپ میتوانند توکن SUSHI را در این پلتفرم استیکینگ کنند و در عوض بخشی از کارمزد تراکنشهای انجام شده را دریافت کنند. در حالی که یونیسواپ، برترین صرافی غیرمتمرکز دیفای، در حال حاضر این ویژگی را ارائه نمیکند.

در حالی که عوامل دیگری مانند حجم معاملات و کاربران روزانه، یونیسواپ را به یک گزینه سرمایه گذاری برتر برای بسیاری از دارندگان تبدیل کردهاند، برخی از معاملهگران ترجیح میدهند توکن سوشیسواپ را به دلیل مدل تقسیم درآمد و قابلیتهای معاملات چند زنجیرهای آن، نگهداری کنند.

برای کسب اطلاعات بیشتر در مورد صرافی های یونی سواپ و سوشی سواپ می توانید به مطالب زیر رجوع کنید:

یونی سواپ چیست و چگونه می توان از این صرافی استفاده کرد؟

همه چیز درباره صرافی سوشی سواپ؛ نحوه استفاده از سوشی سواپ

مراقب طرحهای کلاهبرداری باشید

از طرف دیگر، زمانی که یک پروتکل با نقدینگی بسیار پایین بازدهی بالایی را ارائه میدهد، در حالی که جامعه فعال پایینی دارد، باید احتیاط کرد. چون این میتوان یک طرح کلاهبرداری باشد و منجر به ضررهای غیر قابل جبران شود. در دیفای، به این نوع کلاهبرداریها ” راگ پول یا کلاهبرداری خروج” گفته میشود و معمولا پس از واریز مقدار زیادی پول به قراردادهای هوشمند که توسط یک شخص ثالث ناشناس کنترل میشود، رخ میدهند.

راگ پول: طبق تعریف ارائه شده توسط کوین مارکت کپ، راگ پول یک طرح کلاهبرداری در دنیای ارزهای رمزنگاری است که در آن توسعهدهندگان یک پروژه، آن را رها میکنند و وجوه سرمایهگذاران را به سرقت میبرند.

بررسی طرح توزیع توکن برای پروتکل و همچنین توجه به درصد توکنهای اختصاص یافته به توسعهدهندگان ، بنیانگذاران و توکنهای نگهداری شده توسط جامعه، میتوانند سیگنال مناسبی را در مورد این که آیا یک پلتفرم هدف کلاهبرداری راگ پول قرار خواهد گرفت یا نه، ارائه دهند.

در صورتی که بیشتر عرضه قابل دسترس در اختیار سازندگان و حامیان باشد، همیشه این احتمال وجود دارد که این توکن ها بعدا با نرخ بازار فروخته شوند، اگر یا زمانی که سرمایهگذاران اولیه تصمیم به خروج از موقعیت خود بگیرند.