به زبان ساده، مدل موجودی به جریان (S2F) روشی برای اندازه گیری فراوانی یک منبع خاص است. نسبت موجودی به جریان از تقسیم کل موجودی یا کل عرضه یک دارایی بر مقدار تولید سالانه آن بدست می آید.

مدل موجودی به جریان به طور کلی برای منابع طبیعی به کار گرفته می شود. در اینجا طلا را مثال می زنیم. در حالی که برآوردها ممکن است متفاوت باشند، شورای جهانی طلا تخمین می زند که در مجموع حدود 190 هزار تن طلا استخراج خواهد شد. این مقدار (یعنی کل مقدار عرضه شده) همان چیزی است که می توان از آن به عنوان موجودی یاد کرد. در ضمن، هر ساله حدود 2500 تا 3200 تن طلا استخراج می شود و این همان جریان در نظر گرفته می شود.

با استفاده از این دو معیار می توان نسبت موجودی به جریان را محاسبه کرد. اما معنی دقیق آن چیست؟ در اصل، این شاخص نشان می دهد که سالانه چه مقدار از یک دارایی نسبت به کل عرضه آن وارد بازار می شود. هر چه نسبت موجودی به جریان بالاتر باشد، میزان عرضه جدید به بازار کمتر می شود. از لحاظ نظری، یک دارایی با نسبت بالاتر باید ارزش خود را در بلندمدت به خوبی حفظ کند.

مدل موجودی به جریان و کالاهای مصرفی

برعکس، کالاهای مصرفی و صنعتی معمولا نسبت موجودی به جریان پایینی دارند. چرا؟ چون ارزش آنها معمولا با از بین رفتن یا مصرف آنها حاصل می شود و موجودی فقط برای تامین تقاضا وجود دارد. این منابع به عنوان دارایی لزوما از ارزش بالایی برخوردار نیستند، بنابراین برای سرمایه گذاری گزینه های مناسبی به شمار نمی آیند. در برخی موارد استثنایی، در صورت پیش بینی کمبود در آینده، ممکن است قیمت به سرعت افزایش یابد. اما در غیر این صورت، تولید با تقاضا همگام می شود.

توجه به این نکته ضروری است که کمبود به تنهایی لزوما به معنای با ارزش بودن یک دارایی یا کالا نیست. برای مثال، طلا کاملا کمیاب نیست، به هر حال، 190 هزار تن از این فلز گرانبها موجود است. نسبت موجودی به جریان با ارزش بودن طلا را نشان می دهد، چون تولید سالانه آن در مقایسه با موجودی اش نسبتا کم و ثابت است.

نسبت موجودی به جریان طلا چیست؟

از نظر تاریخی، طلا بالاترین نسبت موجودی به جریان را در بین فلزات گرانبها دارد. اما دقیقا این نسبت چه مقدار است؟ به مثال قبلی خود برمی گردیم: با تقسیم کل عرضه 190 هزار تن بر 3200، نسبت موجودی به جریان آن تقریبا 59 می شود. این به ما می گوید که با نرخ تولید فعلی، استخراج 190 هزار تن طلا حدود 59 سال طول می کشد.

البته باید در نظر داشت که مقدار طلایی که در هر سال استخراج می شود در حد تخمین است و اگر تولید سالانه (جریان) را به 3500 تن افزایش دهیم، نسبت موجودی به جریان به عدد 54 کاهش می یابد.

حالا که وارد این بحث شده ایم، چرا ارزش کل طلای استخراج شده را محاسبه نمی کنیم؟ این را از جهاتی می توان با ارزش بازار ارزهای رمزپایه مقایسه کرد. اگر قیمت هر اونس تروای طلا را حدود 1700 دلار در نظر بگیریم، ارزش کل بازار طلا به حدود 11.3 تریلیون دلار خواهد رسید.

مدل موجودی به جریان بیت کوین

اگر می دانید بیت کوین چگونه کار می کند، درک این که چرا استفاده از مدل موجودی به جریان برای آن منطقی است، برای شما دشوار نخواهد بود. این مدل با بیت کوین مانند کالاهای کمیاب از جمله طلا و نقره رفتار می کند.

طلا و نقره را غالبا ذخایر با ارزش می نامند. از نظر تئوری، آنها به دلیل کمیابی نسبی و جریان کم باید ارزش خود را در طولانی مدت حفظ کنند. علاوه بر این، افزایش قابل توجه عرضه آنها در مدت زمان کوتاهی بسیار دشوار است.

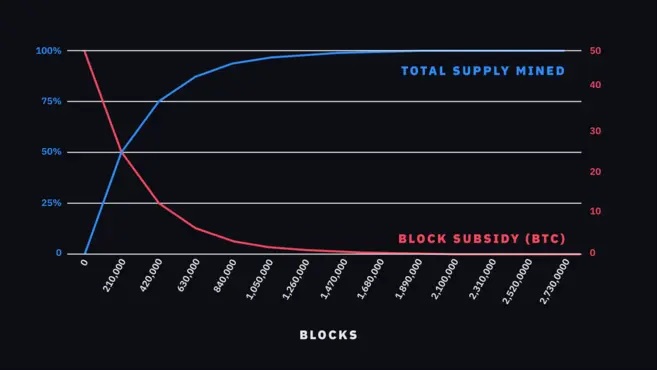

طبق گفته طرفداران این مدل، بیت کوین شباهت زیادی به طلا و نقره دارد؛ کمیاب، تولید آن پرهزینه و حداکثر عرضه آن 21 میلیون است. همچنین، عرضه بیت کوین در سطح پروتکل مشخص شده که جریان آن را کاملا قابل پیش بینی می کند. حتما درباره هاوینگ بیت کوین چیزهایی شنیده اید. میزان عرضه این ارز به بازار پس از تولید هر 210000 بلاک (تقریبا هر 4 سال) به نصف کاهش می یابد.

به گفته طرفداران این مدل، این خصوصیات در کنار هم یک دارایی دیجیتال کمیاب با ویژگی های کاملا جذاب بوجود می آورند تا در طولانی مدت ارزش خود را حفظ کند. بعلاوه، آنها گمان می کنند که به لحاظ آماری رابطه معناداری بین مدل موجودی به جریان و ارزش بازار وجود دارد. با توجه به پیش بینی های این مدل، به دلیل کاهش مداوم نسبت موجودی به جریان، قیمت بیت کوین باید به مرور زمان افزایش قابل توجهی داشته باشد. موجودی به مقدار کل منابع یا عرضه کل و جریان به تولید سالانه اشاره دارند. از همه مهم تر، اغلب این مدل را به PlanB نسبت می دهند و وی را خالق این مدل می دانند.

نسبت موجودی به جریان بیت کوین چیست؟

میزان عرضه فعلی بیت کوین تقریبا 18.5 میلیون است، در حالی که میزان عرضه جدید آن 328500 بیت کوین در سال است. پس از هاوینگ ماه مه سال 2020، نسبت موجودی به جریان این ارز به عدد 63.9 افزایش یافت.

نمودار زیر رابطه تاریخی میانگین متحرک 365 روزه این مدل را با قیمت نشان می دهد. در این نمودار، هاوینگ های بیت کوین در سطر عمودی نشان داده شده اند.

محدودیت های مدل موجودی به جریان

در حالی که مدل موجودی به جریان یک مدل جالب برای اندازه گیری میزان کمیابی است، اما تمام ابعاد یک دارایی را در نظر نمی گیرد. این گونه مدل ها فقط به اندازه مفروضات خود قوی هستند. مدل موجودی به جریان بر این فرض تکیه می کند که کمیابی قیمت را هدایت می کند. به گفته منتقدان این مدل، اگر بیت کوین به جز کمبود عرضه، ویژگی های مفید دیگری نداشته باشد، این مدل دیگر کارایی نخواهد داشت.

کمبود عرضه طلا، جریان قابل پیش بینی و نقدینگی جهانی، آن را در مقایسه با ارزهای فیات (که مستعد کاهش ارزش هستند)، به یک ذخیره با ارزش نسبتا پایدار تبدیل کرده است.

طبق این مدل، نوسانات بیت کوین نیز باید به مرور زمان کاهش پیدا کنند. داده های تاریخی کوین متریکس این گفته را تایید می کنند.

نمودار

نوسانات و قابل اعتماد بودن پیش بینی این مدل

ارزیابی یک دارایی مستلزم در نظر گرفتن نوسانات آن است. اگر نوسانات تا حدی قابل پیش بینی باشند، مدل ارزیابی احتمالا قابل اعتمادتر خواهد بود. با این حال، بیت کوین بیشتر با نوسانات زیاد قیمتش شناخته می شود.

در حالی که نوسانات ممکن است در سطح کلان در حال کاهش باشند، اما بیت کوین از ابتدا تاکنون در یک بازار آزاد قیمت گذاری شده است. این بدان معناست که قیمت آن در بازار آزاد بیشتر توسط کاربران، معامله گران و واسطه ها تعیین می شود. این نکته به همراه نقدینگی نسبتا پایین، بیت کوین را بیشتر از دارایی های دیگر در معرض جهش ناگهانی نوسانات قرار می دهد. بنابراین، مدل S2F احتمالا قادر به پاسخگویی در این زمینه نخواهد بود.

سایر عوامل خارجی مانند رویدادهای اقتصادی قوی سیاه نیز می توانند این مدل را تضعیف کنند. این استدلال برای هر مدلی که سعی می کند قیمت یک دارایی را براساس داده های تاریخی پیش بینی کند، صادق است. رویداد قوی سیاه به اثرات ناشی از برخی رویدادهای غیرقابل پیش بینی و نادر اشاره دارد و داده های تاریخی نمی توانند رویدادهای ناشناخته را توجیه کنند.

نتیجه

مدل موجودی به جریان رابطه بین موجودی در دسترس یک منبع و میزان تولید سالانه آن را اندازه گیری می کند. این به طور معمول در مورد فلزات گرانبها و سایر کالاها اعمال می شود، اما برخی معتقدند که از این مدل می توان برای پیش بینی قیمت بیت کوین استفاده کرد.

از این لحاظ، بیت کوین ممکن است یک دارایی دیجیتال کمیاب در نظر گرفته شود. طبق این مدل تجزیه و تحلیل، طرح ها و برنامه های منحصر به فرد بیت کوین باید آن را تبدیل به یک دارایی کنند که ارزش خود را در طولانی مدت حفظ خواهد کرد.

با این حال، هر مدل به اندازه مفروضات خود قوی است و احتمالا قادر به توجیه تمام جنبه های این ارز برتر بازار نخواهد بود. علاوه بر این، عمر بیت کوین حدود 12 سال است. به همین دلیل برخی استدلال می کنند که مدل های ارزیابی طولانی مدت مانند موجودی به جریان برای صحت و اطمینان بیشتر به یک مجموعه داده بزرگتر نیاز دارند.