تله گاوی در معاملات ارز رمزنگاری به وضعیتی گفته می شود که در آن تریدر یک دارایی را می خرد با این باور که افزایش قیمت آن همچنان ادامه خواهد یافت، اما پس از رسیدن به یک سقف جدید، آن دارایی به شدت سقوط می کند.

تله های گاوی در طول دوره هایی از عدم اطمینان در بازار یا انتشار اخبار کذب رخ می دهند. به آن تله گاوی می گویند، چون برخی معامله گران ساده به این باور رسیده اند که روند یک دارایی در حال نزول، صعودی شده است. این احساس صعودی کاذب می تواند منجر به ضررهای سنگین شود.

اگر معامله گر فکر می کند که افزایش قیمت یک تله گاوی است، باید فورا از معامله خارج شود یا وارد موقعیت شورت شود. سفارشات حد ضرر (استاپ لاس) در چنین شرایطی می توانند مفید باشند، مخصوصا اگر قیمت خیلی سریع در حال نوسان باشد.

موقعیت خرید (long) یا فروش (short) چیست؟ چگونه می توان از آنها استفاده کرد؟

بررسی انواع سفارشها در صرافی های رمزنگاری

مانند بسیاری از رویداد ها در بازار ارز رمزنگاری، شناسایی تله گاوی می تواند دشوار باشد. با این حال، بهترین راه برای جلوگیری از تله های گاوی این است که از قبل به سیگنال های هشدار دهنده ( مانند شکست حجم کم) توجه کنید. در ادامه بیشتر به این موضوع خواهیم پرداخت.

تله گاوی چگونه کار می کند؟

فرض کنید به نمودار یک دارایی در روند نزولی نگاه می کنید. پس از مدتی قیمت به نقطه ای می رسد که شروع به تثبیت در یک منطقه می کند.

در طول این مدت، خریداران و فروشندگان با یکدیگر مقابله می کنند و تلاش می کنند تا قیمت را به جهت مخالف فشار دهند. فروشندگان در تلاش هستند تا قیمت را به کف های جدید برسانند، در حالی که خریداران برای حفظ روند صعودی قیمت تقلا می کنند.

در برخی مواقع، با پیروز شدن فروشندگان، قیمت به زیر منطقه محدود می شکند و به کف جدید کاهش می یابد. با این حال، درست زمانی که به نظر می رسد روند نزولی در شرف از سرگیری مجدد است، خریداران به بازار برمی گردند و قیمت را به سقف قبلی خود می رسانند.

بسیاری از تریدرها این را یک سیگنال معکوس شدن روند در نظر می گیرند و با تصور پایان یافتن روند نزولی، شروع به خرید می کنند. متاسفانه، این یک روند صعودی موقتی است و قیمت به زودی روند نزولی خود را از سر می گیرد که منجر به ضررهای سنگین کسانی می شود که در سقف یا نزدیک به آن خرید کرده اند.

تله گاوی در بازار ارز رمزنگاری چیست؟

تله های گاوی که “جهش گربه مرده” نیز نامیده می شوند، اغلب به دلیل افزایش سریع و ناگهانی قیمت در بازار رخ می دهند.

تله های گاوی در بازار ارز رمزنگاری مانند همه بازارهای مالی عمل می کنند. برای مثال، اگر قیمت یک آلت کوین در چند روز گذشته به طور پیوسته در حال افزایش بوده، ممکن است تریدر به این باور برسد که این افزایش ادامه خواهد یافت. مقداری خرید می کند و منتظر افزایش بیشتر قیمت می ماند تا دارایی خود را با سود بفروشد.

اما برعکس انتظار وی اتفاق می افتد و تریدر خود را در یک موقعیت بازنده گرفتار می کند. تریدر شاهد روند نزولی است و سپس زمانی که در سطوح پایین خرید می کند، منتظر معکوس شدن روند به صعودی می شود و فکر می کند که دارایی را در سطح خوبی خریده است. اما هنگامی که قیمت عقب نشینی می کند و به روند نزولی باز می گردد، خود را گرفتار در تله گاوی می بیند.

نقش روانشناسی در تله های گاوی

خریداران روند صعودی بازار را دنبال می کنند و در سطوح بالاتر خرید می کنند و این می تواند استراتژی خوبی تا زمان بازگشت بازار نزولی بعدی باشد. البته، آنها ممکن است در تله خرسی گرفتار شوند و با ضرر موقعیت خود را لیکوئید کنند.

تله خرسی در بازار ارز رمزنگاری چیست و چگونه می توان از آن اجتناب کرد؟

بازار صعودی (گاوی) و بازار نزولی (خرسی) چه هستند؟ چگونه می توان در این بازارها معامله کرد؟

به دلیل یک ذهنیت یک طرفه (کاملا صعودی یا نزولی)، سرمایه گذارانی که به معامله در یک بازار صعودی عادت دارند، ممکن است در دام خرید در سطوح بالا و فروش در سطوح پایین بیفتند. کارشناسان توصیه می کنند که برای موفقیت در بازارهای صعودی و نزولی، ذهنیتی دو طرفه داشته باشید. زیرا این امر باعث می شود تا در طول روندهای بلندمدت، سود بیشتری کسب کنید.

چه کسانی از تله گاوی استفاده می کنند؟

معامله گران روزانه و سرمایه گذاران بلند مدت از تله های گاوی استفاده می کنند تا از معامله گران ناآگاه بازار سود بگیرند.

تله گاوی برای معامله گران روزانه می تواند فرصتی برای فروش استقراضی (شورت) یک دارایی باشد، چون قیمت آن به سقف قبلی خود می رسد. سپس، روند نزولی خود را از سر می گیرد که منجر به سود این معامله گران می شود.

تله گاوی برای سرمایه گذاران بلند مدت می تواند فرصتی برای خرید یک دارایی با قیمت پایین تر باشد، چون پس از صعود، دوباره سقوط می کند. بنابراین، آنها می توانند این دارایی را برای روند صعودی بعدی هولد کنند.

چه چیزی باعث تله گاوی می شود؟

عوامل زیادی باعث ایجاد تله گاوی می شوند و یکی از رایج ترین آنها عدم حجم خرید در زمان افزایش به سقف قبلی است. حجم پایین نشان می دهد که علاقه زیادی به خرید یک دارایی در یک کف خاص وجود ندارد و خریداران به اندازه کافی قوی نیستند که قیمت را بالاتر ببرند.

یکی دیگر از دلایل رایج تله های گاوی، شکست جعلی به بالای یک منطقه محدود است. قیمت به بالای منطقه محدود می شکند، اما سپس به سرعت کاهش می یابد و روند نزولی خود را از سر می گیرد.

چگونه تله گاوی را تشخیص دهیم؟

برخی از شاخص ها می توانند به شناسایی یک تله گاوی کمک کنند که در زیر آنها را توضیح خواهیم داد.

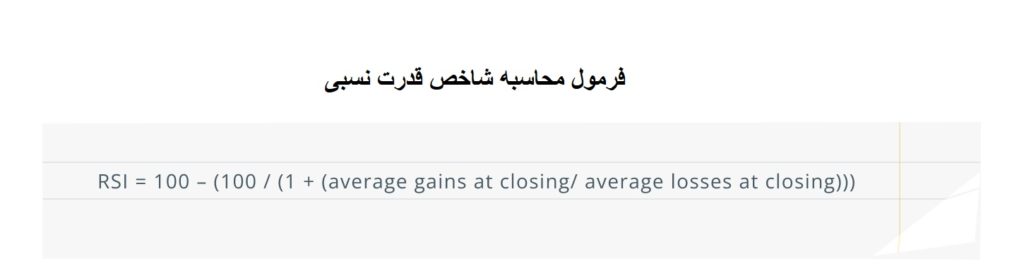

واگرایی شاخص قدرت نسبی (RSI)

عدد بالای شاخص قدرت نسبی ممکن است نشانه ای از یک تله گاوی یا خرسی باشد. از این شاخص می توان برای شناسایی تله گاوی یا خرسی استفاده کرد. RSI یک شاخص تکنیکال است که می تواند به تعیین این که آیا یک دارایی یا ارز رمزنگاری در وضعیت اشباع خرید یا اشباع فروش قرار دارد یا نه، کمک کند.

شاخص قدرت نسبی (RSI) چیست و چگونه می توان از آن در تحلیل قیمت استفاده کرد؟

فرمول آن به صورت زیر است:

این فرمول به طور کلی بازه 14 روزه را در نظر می گیرد، اگرچه ممکن است برای سایر بازه های زمانی نیز به کار برود. زمان تاثیری بر محاسبه ندارد، چون در فرمول حذف شده است.

در مثال تله گاوی احتمالی، عدد بالای شاخص RSI و شرایط اشباع خرید نشان می دهند که فشار فروش در حال افزایش است. تریدرها قصد سیو سود دارند و هر لحظه ممکن است که از موقعیت معاملاتی خود خارج شوند. بنابراین، اولین شکست و روند صعودی نمی تواند نشانه ای از ادامه افزایش قیمت باشد.

عدم افزایش حجم

هنگامی که یک شکست صعودی واقعی رخ می دهد، حجم باید به طور قابل توجهی افزایش یابد، چون بسیاری از معامله گران همزمان با افزایش قیمت دارایی به سطوح بالاتر، وارد موقعیت خرید می شوند.

اگر در زمان شکست صعودی، حجم پایین باشد یا افزایش نیابد، معنایش این است که علاقه زیادی برای خرید دارایی وجود ندارد و این روند صعودی ممکن است پایدار نباشد. افزایش قیمت بدون افزایش قابل توجه حجم نیز ممکن است به دلیل تلاش ربات ها و معامله گران خرده فروش برای ایجاد موقعیت های مورد نظر خود باشد.

فقدان حرکت

اگر قیمت یک سهام یا ارز رمزنگاری با شمع های قرمز زیاد، به شدت کاهش یابد، اما پس از آن به آرامی به سطوح بالاتر برگشت کند، نشانه ای از تله گاوی است.

بازار به طور طبیعی در طول چرخه های خود حرکت می کند. زمانی که قیمت به اوج چرخه می رسد، معمولا یک دوره تثبیت (یا نوسان در منطقه ای محدود) رخ می دهد، چون خریداران و فروشندگان برای به دست گرفتن کنترل بازار با هم رقابت می کنند. این فقدان حرکت را می توان یک هشدار اولیه از معکوس شدن روند در نظر گرفت.

عدم شکست روند

روند نزولی قیمت با مجموعه ای از کف های پایین تر از کف قبلی (lower lows) و سقف هایی پایین تر از سقف قبلی (lower highs) مشخص می شود.

روند قیمت دارایی همیشه در در زمان پیشروی تغییری نمی کند. تا زمانی که قیمت به بالای آخرین lower high (سقف پایین تر از سقف قبلی) خود نشکند، روند نزولی به قوت خود باقی است.

عدم تایید شکست یکی از رایج ترین اشتباهات کسانی است که در تله گاوی گرفتار می شوند. آنها قبلا باید به این فکر می کردند که اگر سقف فعلی در بالای سقف قبلی بسته نشود، قیمت در یک روند نزولی یا یک منطقه محدود قرار دارد.

این به طور معمول یکی از بدترین مکان ها برای شروع خرید است، مگر این که تریدر دلیل خوبی برای این کار داشته باشد. منتظر تایید شکست قطعی ماندن و خرید در سطوح بالاتر بهتر از ورود زود هنگام به موقعیت خرید و گرفتار شدن در تله گاوی است.

تست مجدد سطح مقاومت

اولین نشانه از نزدیک شدن به یک تله گاوی، یک حرکت صعودی قدرتمند است که برای مدت طولانی حفظ می شود، اما به سرعت به یک منطقه مقاومت خاص واکنش نشان می دهد. زمانی که یک دارایی روند صعودی قوی دارد و فشار نزولی کمی بر آن وارد می شود، به این معناست که خریداران همچنان به خرید آن ادامه می دهند.

با این حال، هنگامی که آنها به سطح مقاومتی می رسند که مایل نیستند آن را بشکنند یا از شکست آن می ترسند، روند قیمت قبل از صعود به سطح های بالاتر، معکوس می شود.

شمع صعودی بزرگ مشکوک

در آخرین مرحله تله گاوی، یک شمع بزرگ صعودی در نمودار ثبت می شود. این به طور کلی تلاش آخر خریداران برای به دست گرفتن کنترل بازار قبل از معکوس شدن روند قیمت است. همچنین ممکن است به دلایل متعدد دیگری رخ دهد:

- معامله گران بزرگ عمدا قیمت را به سطوح بالاتر می رسانند تا خریداران ناآگاه را فریب دهند.

- سرمایه گذاران جدید مطمئن هستند که یک شکست صعودی رخ داده و دوباره شروع به خرید می کنند.

- فروشندگان عمدا به خریداران اجازه می دهند تا برای مدت کوتاهی بر بازار تسلط پیدا کنند و اجازه می دهند سفارشات لیمیت فروش بالاتر از منطقه مقاومت پذیرفته شوند.

شکل گیری یک منطقه محدود

نشانه آخر یک تله گاوی این است که یک منطقه محدود در نزدیک سطح مقاومت ایجاد می شود. قیمت در یک منطقه محدود بین سطح حمایت و مقاومت نوسان می کند. از آنجایی که بازار همچنان در حال ایجاد سقف هایی بالاتر از سقف قبلی است، این منطقه ممکن است کامل نشود (به خصوص در قسمت های بالایی). با این حال، شروع تله گاوی قابل مشاهده است، چون شمع بزرگی که در بالا گفته شد شکل می گیرد و خارج از این منطقه بسته می شود.

Bitcoin : $72424.51 7.06

Bitcoin : $72424.51 7.06  Ethereum : $2112.98 8

Ethereum : $2112.98 8  Tether USDt : $1 0.01

Tether USDt : $1 0.01  BNB : $653.52 4.08

BNB : $653.52 4.08  XRP : $1.42 5.2

XRP : $1.42 5.2  USDC : $1 0.04

USDC : $1 0.04  Solana : $89.94 5.04

Solana : $89.94 5.04  TRON : $0.29 1.94

TRON : $0.29 1.94  Dogecoin : $0.1 7.83

Dogecoin : $0.1 7.83  Cardano : $0.27 4.59

Cardano : $0.27 4.59  Bitcoin Cash : $459.56 4.2

Bitcoin Cash : $459.56 4.2  UNUS SED LEO : $9.05 1.83

UNUS SED LEO : $9.05 1.83  Hyperliquid : $31.47 1.48

Hyperliquid : $31.47 1.48  Monero : $360.09 5.8

Monero : $360.09 5.8  Chainlink : $9.25 6.09

Chainlink : $9.25 6.09  Ethena USDe : $1 0.02

Ethena USDe : $1 0.02  Canton : $0.16 1.65

Canton : $0.16 1.65  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.16 5.11

Stellar : $0.16 5.11  World Liberty Financial USD : $1 0.03

World Liberty Financial USD : $1 0.03