صرافی های رمزنگاری زیادی خدمات مربوط معاملات آتی بیت کوین و آلت کوین ها را ارائه می دهند. آیا سرمایه گذاران جزئی می توانند در این ابزار قدرتمند سرمایه گذاری کنند؟

در حال حاضر صرافی های بایننس، اف تی ایکس، بیت فینکس، بای بیت و کراکن معاملات قراردادهای آتی را انجام می دهند. حجم معاملات در این صرافی ها رو به افزایش است و به نظر می رسد که معامله گران جزئی علاقه زیادی به تجربه کردن این معاملات دارند.

استفاده از معاملات آتی مزایای زیادی دارد. معامله گرانی که وارد چنین معاملاتی می شوند می توانند در زمان نوسانات زیاد، آرامش خاطر خود را حفظ کنند. می توان با بکارگیری استراتژی های مناسب از قراردادهای آتی برای کاهش ریسک و اهرم مالی استفاده کرد.

معامله گران حرفه ای معمولا از قراردادهای آتی استفاده می کنند تا موقعیت های فروش و خرید بهتری را در بازار داشته باشند. این مقاله به معرفی تکنیک های مهم این قراردادها، هزینه های پنهان آنها و برخی استراتژی های استفاده شده توسط معامله گران حرفه ای برای کسب سود از سرمایه گذاری در چنین قراردادهایی می پردازد.

قرارداد آتی چیست؟

قرارداد آتی یک توافق برای خرید یا فروش یک دارایی با قیمت از پیش تعیین شده و تاریخ معینی در آینده است. این قرارداد را به عنوان یک ابزار مشتق می شناسند، چون ارزش آن به دارایی اصلی وابسته است.

قراردادهای آتی در ابتدا کالاهایی نظیر طلا، نفت و دانه ها را شامل می شد. این قراردادها با تعیین قیمت از قبل، امکان مدیریت بهتر ریسک مالی را برای تولید کنند گان (کشاورزان و استخراج کنندگان) فراهم می کند.

اگر شما قراردادهای بلند مدت را انتخاب کنید، شما جهت خرید یک دارایی در آینده و در یک زمان مشخص تا زمانی که قرارداد منقضی می شود، موافقت کرده اید. اگر شما قراردادهای کوتاه مدت را انتخاب کنید، با فروش یک دارایی با قیمتی معین تا زمانی که قرارداد منقضی شود، موافقت کرده اید.

یک روش خوب برای توضیح این قضیه استفاده از مثال یک شرکت هواپیمایی است که می خواهد با ورود به قراردادهای آتی از افزایش قیمت سوخت جلوگیری کند.

اگر قیمت سوخت هواپیما در هر گالن 2 دلار باشد و یک شرکت هواپیمایی پیش بینی کند قیمت سوخت افزایش پیدا خواهد کرد، قرارداد آتی سه ماهه ای را برای 1000 گالن سوخت به قیمت فعلی آن خریداری می کند. بنابراین این قرارداد 2000 دلار سود خواهد داشت.

اگر در سه ماه آتی، زمانی که قرارداد منقضی می شود، قیمت هر گالن سوخت هواپیما 3 دلار باشد، در قرارداد فوق شرکت هواپیمایی 1000 دلار برای خود ذخیره کرده است.

فروشنده با رضایتمندی از قراردادهای آتی استقبال می کند تا بتواند از یک بازار پایدار حتی زمانی که قیمت ها ی سوخت بالا هستند برای مشتریانش اطمینان ایجاد کند. علاوه براین، چنین قراردادی از آنها در زمان افت ناگهانی قیمت سوخت محافظت می کند. به عبارت دیگر، این شرکت هواپیمایی می تواند هزینه سوخت خود را تامین کند که برای هر دو طرف قرارداد دوسر برد است.

خریدار در این قراردادها به افزایش قیمت دارایی اصلی امیدوار است و فروشنده منتظر اصلاح قیمت برای کسب سود است. یکی دیگر از مزیت های قراردادهای آتی این است که شخص می تواند بدون نگه داشتن ارزهای پایدار یا سپرده فیات در صرافی ها، سهام خود را کاهش دهد. یک خریدار می تواند در تعطیلات بانکی یا دوره های محدودیت پول نقد، موقعیت های خود را افزایش دهد.

استخراج کنندگان ارز رمزنگاری نیز می توانند از این ابزار استفاده کنند تا از درآمدهای آتی خود محافظت کنند و تردیدها درباره جریان پول نقد را کاهش دهند. مزیت های بیشماری وجود دارند که معامله گران حرفه ای و جزئی قراردادهای آتی می توانند از آنها بهره ببرند.

مقایسه قراردادهای آتی با معاملات نقدی و مارجین

هر قرارداد آتی نیاز به یک فروشنده و یک خریدار برای مقدار و سر رسید معین دارد. هیچ راهی وجود ندارد که بیش از یک خریدار (یا فروشنده) بتواند وارد موقعیت شود. چنین موازنه ثابتی تفاوت اصلی قراردادهای آتی با معاملات مارجین است. در معاملات مارجین معامله گران برای استفاده از اهرم باید دارایی را قرض بگیرند.

در معاملات نقدی تسویه حساب در همان زمان معامله ارز رمزنگاری انجام می شود. به محض انجام معامله، خریدار برای فروشنده پول فیات یا ارز پایدار می فرستد و ارز رمزنگاری خود را دریافت می کند. در بازارهای آتی هر دو طرف معامله مقداری مارجین سپرده می کنند، بنابراین هیچ یک از آنها در دریافت و پرداخت بر دیگری مقدم نیست.

توجه داشته باشید که معاملات آتی در همان دفتر فروش معاملات نقدی ثبت نمی شوند، چون معمولا بین قیمت آنها و قیمت معاملات نقدی صرافی ها اختلاف وجود دارد. قیمت قراردادهای آتی با قیمت معاملات نقدی در بازار عادی صرافی بایننس فیوچرز اختلاف دارد، حتی اگر کسی در بایننس فیوچرز معامله کند.

دلایل اختلاف قیمت بین معاملات آتی و نقدی

همانطور که قبلا ذکر شد، هنگام فروش در بازار نقدی، سفارش بلافاصله تسویه می شود. با تصمیم به فروش از طریق قراردادهای آتی، فروشنده زمان تسویه را به تاخیر می اندازد و گاهی اوقات بسته به شرایط بازار تقاضای پول بیشتری (یا کمتری) خواهد کرد.

برای جلوگیری از دستکاری بازار، در محاسبه مارجین، قیمت معاملات یک قرارداد در نظر گرفته نمی شود. صرافی های مشتقات معمولا شاخص هایی با عنوان ” قیمت منصفانه” ایجاد می کنند که از طریق میانگین قیمت معاملات نقدی محاسبه می شود.

با انجام این کار، صرافی ها ی ارائه دهنده قراردادهای آتی انگیزه برای افرادی را که سعی در دستکاری قیمت دارند، کاهش می دهند. از قیمت منصفانه دارایی اصلی استفاده می شود تا مشخص شود “آیا یک موقعیت از مارجین خیلی زیاد استفاده می کند یا نه”، در نتیجه باید به سرعت بسته شود.

شناخت تکنیک های مهم یک قرارداد آتی

امکان فروش یک قرارداد آتی و خرید مجدد همان مبلغ بعدا وجود دارد. تکنیک در اینجا سپرده گذاری مارجین توسط هر دو طرف برای انجام شدن معامله است. وقتی بازار روند صعودی دارد، مارجین از فروشنده(short) به خریدار(long) منتقل می شود. این به صورت خودکار است و هر لحظه اتفاق می افتد، زیرا بر اساس ” قیمت منصفانه” محاسبه می شود.

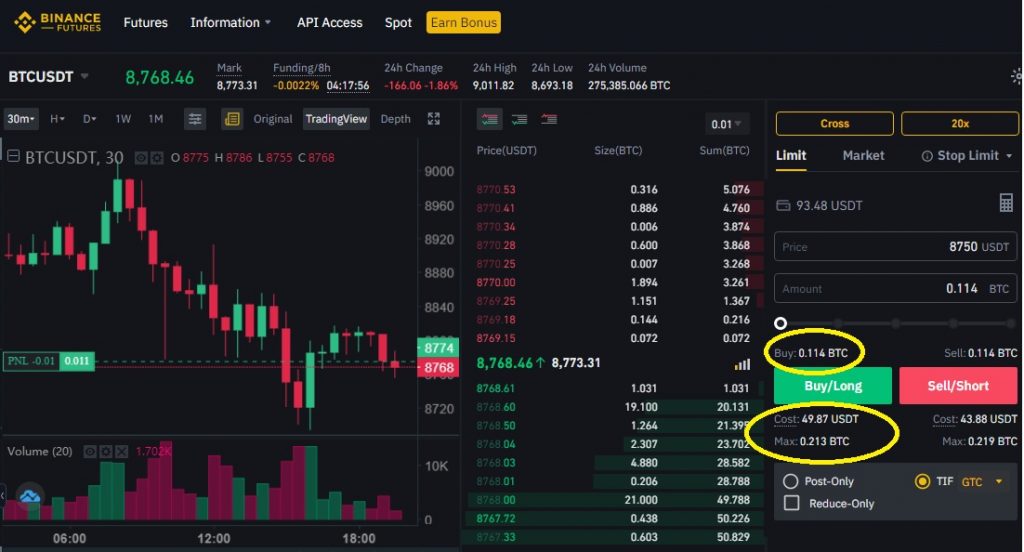

سناریویی را در نظر بگیرید که در آن شخصی 100 تدر به صرافی بایننس فیوچرز واریز می کند. این سرمایه گذار ممکن است با استفاده از اهرم 10 برابری مایل به خرید معاملات آتی بیت کوین به ارزش 1000 تدر باشد. چنین خریداری نمی تواند از قراردادهای آتی خارج شود و همچنین نمی تواند آنها را به صرافی بایننس منتقل کند. دلیلش این است که یک قرارداد آتی بیت کوین مانند یک قرارداد واقعی بیت کوین نیست.

همانطور که در مثال قرارداد آتی بالا نشان داده شده، یک سفارش 0.114 بیت کوین به ارزش 1000 دلار برای این سرمایه گذار فقط 49.87 دلار هزینه خواهد داشت. این هزینه به مارجین اولیه برای حفظ چنین موقعیتی اشاره دارد. در صورت کاهش قیمت بیت کوین، مارجین بیشتری نیاز خواهد بود.

هر دو طرف قرارداد باید مارجین سپرده گذاری کنند، اگرچه این مارجین بسته به شرایط متغیر بازار، متفاوت خواهد بود. یک هزینه ضمنی برای انجام قراردادهای دائمی وجود دارد. بیشتر قراردادهای آتی ارزهای رمزنگاری هرگز منقضی نمی شوند، بنابراین یک سرمایه گذار نیاز به بستن موقعیت ندارد.

مزیت قراردادهای آتی نسبت به معاملات نقدی

حتی اگر خریدار 1000 دلار برای سرمایه گذاری داشته باشد، می تواند از پول خود برای سایر معاملات کوتاه مدت استفاده کند. برای مثال، می توان 200 دلار از این پول را به عنوان مارجین برای موقعیت 0.114 بیت کوین اختصاص داد، در حالی که 800 دلار باقیمانده را می توان صرف خرید موقعیت های اهرم شده در آلت کوین ها کرد.

برخی از معامله گران از داشتن مبالغ زیاد در صرافی ها احساس راحتی نمی کنند. معاملات اهرم شده می توانند مقدار بودجه برای سرمایه گذاری روی یک ارز را کاهش دهند و بدین وسیله بعدا به فرد این امکان را می دهند تا بخش کمی از موقعیت هایش را در بازار نقدی بفروشد.

پس پرا تو معاملات آتی بایننس ، اصلا زمان مطرح نیست؟