قبل از سرمایه گذاری در آلت کوین ها، باید وایت پیپر، عرضه و تقاضا، تیم توسعه و سرمایه گذاران یک پروژه را مورد بررسی قرار داد تا از صحت و اعتبار آن مطمئن شد. در این مطلب به نحوه انتخاب و تحلیل آلت کوین ها می پردازیم.

آلت کوین چیست؟

کلمه ” Altcoin” از دو کلمه “alternative ” و “Coin” گرفته شده که معنای آن “ارز جایگزین” است. به همه ارزهای جایگزین بیت کوین، آلت کوین گفته می شود و این ارزها ویژگی های مشترکی با بزرگ ترین ارز بازار دارند. برای مثال، بیت کوین و آلت کوین ها چارچوب اولیه مشابهی دارند. آلت کوین ها نیز مانند سیستم های همتا به همتا (P2P) عمل می کنند و مانند بیت کوین، کد به اشتراک می گذارند.

البته، تفاوت های قابل توجهی بین بیت کوین و آلت کوین ها وجود دارند. یکی از این تفاوت ها، مکانیسم اجماعی است که آلت کوین ها برای تایید تراکنش ها یا تولید بلاک استفاده می کنند. در حالی که بیت کوین از مکانیسم اجماع اثبات کار (PoW) استفاده می کند، آلت کوین ها معمولا مکانیسم اجماع اثبات سهام (PoS) را به کار می برند. آلت کوین ها را می توان به دسته های مختلف تقسیم کرد و هر یک از آنها مکانیسم های اجماع و قابلیت های خاص خود را دارند.

برای کسب اطلاعات بیشتر در مورد الگوریتم های اثبات سهام و کار به مطالب زیر رجوع کنید:

الگوریتم اثبات سهام یا PoS چیست؟

الگوریتم اثبات کار یا PoW چیست و چگونه کار می کند؟

انواع آلت کوین ها

آلت کوین های مبتنی بر استخراج

آلت کوین های مبتنی بر استخراج از الگوریتم اجماع اثبات کار استفاده می کنند که به سیستم ها اجازه می دهد تا کوین های جدید را از طریق استخراج تولید کنند. استخراج مستلزم حل مسائل ریاضی پیچیده برای تولید بلاک ها است. لایت کوین، مونرو و زیکش نمونه هایی از آلت کوین های مبتنی بر استخراج هستند.

ارزهای پایدار

هدف ارزهای پایدار کاهش نوسانات است و برای ثبات قیمت، ارزشی برابر با دیگر دارایی ها دارند. ارزش این ارزها می تواند برابر با ارزهای فیات مثل دلار آمریکا، سایر ارزهای رمزنگاری، فلزات گران بها یا ترکیبی از هر سه باشد. در حال حاضر، محبوب ترین گزینه در بازار ارز فیات دلار است؛ به این معنی که هر واحد ارز پایدار قیمتی برابر با 1 دلار دارد. دای، یو اس دی کوین و تدر نمونه هایی از ارزهای پایدار هستند.

توکن های اوراق بهادار

همانطور که از نامش پیداست شبیه به اوراق بهادار سنتی است که در بازارهای سهام معامله می شود. این توکن ها به سهام بازارهای سنتی شباهت دارند و نشان دهنده ذینفعان سهام (به صورت مالکیت یا سود سهام) هستند. از آنجایی که توکن های اوراق بهادار پتانسیل زیادی برای رشد دارند، می توانند سرمایه گذاران زیادی را به خود جذب کنند.

میم کوین ها

میم کوین به ارزهای رمزنگاری گفته می شود که بر پایه جوک و شوخی ساخته شده اند. آنها معمولا توسط افراد مشهور و تاثیرگذار در فضای ارز رمزنگاری تبلیغ می شوند. برای مثال، قیمت میم کوین های محبوبی مانند دوج کوین و شیبا اینو، اغلب به خاطر توییت های ایلان ماسک افزایش می یابند.

توکن های کاربردی

توکن های کاربردی برای ارائه خدماتی مانند پاداش، کارمزد شبکه ها و خرید در یک شبکه خاص استفاده می شوند. توکن های کاربردی به دارندگان حق استفاده از شبکه و رای دادن را می دهند. برای مثال، فایل کوین یک توکن کاربردی است که برای خرید فضای ذخیره در یک شبکه ذخیره سازی غیرمتمرکز استفاده می شود.

چگونه آلت کوین ها را ارزیابی کنیم؟

تحلیل فاندامنتال آلت کوین ها شامل بررسی و ارزیابی تمام اطلاعات موجود برای یک آلت کوین است. موارد استفاده یک ارز رمزنگاری و شبکه آن و همچنین تیم توسعه پروژه از جمله این اطلاعات هستند که می توانند به شما در ارزیابی و انتخاب بهترین آلت کوین ها کمک کنند.

هنگام تجزیه و تحلیل آلت کوین ها یا هر ارز رمزنگاری دیگر، هدف این است که بفهمیم آیا ارزش دارایی مورد نظر بیشتر یا کمتر از ارزش واقعی آن است. از انتخاب ارزهای رمزنگاری که ارزش آنها بیشتر از ارزش واقعی آنها است، باید خودداری کنید. چون این ارزها احتمالا رشد کم تری خواهند داشت و به قیمت واقعی خود باز می گردند. از طرف دیگر، ارزهایی که ارزش آنها کم تر از ارزش واقعی آنها است، ایده آل تر هستند. چون پتانسیل زیادی برای رشد دارند.

تجزیه و تحلیل کامل و دقیق به شما کمک می کند تا بهترین تصمیم را در مورد سرمایه گذاری خود بگیرید. در ادامه چند دستورالعمل مفید در مورد چگونگی تجزیه و تحلیل ارزهای رمزنگاری قبل از سرمایه گذاری ارائه شده است.

گام اول: تجزیه و تحلیل وایت پیپر یک پروژه

با بررسی دقیق وایت پیپر یک ارز رمزنگاری می توانید اطلاعات زیادی درباره موارد استفاده، اهداف و چشم انداز تیم برای پروژه را به دست بیاورید. وایت پیپر باید اطلاعات مفیدی درباره مزایای آلت کوین و نحوه سود رسانی آن به کاربران خود باشد.

برای مثال، ارزش پیشنهادی بیت کوین به این صورت است:

یک ارز دیجیتال غیرمتمرکز، بدون بانک مرکزی یا مدیر واحد که می تواند از کاربر به کاربر در شبکه همتا و بدون نیاز به واسطه ارسال شود.

ارزش پیشنهادی عبارتی ساده و خلاصهای است از این که چرا مشتری باید محصول یا سرویس های یک پروژه را انتخاب کند. این عبارت واضح ترین مزیتی را بیان می کند که مشتری با خرید به دست می آورد. ارزش پیشنهادی یک آلت کوین می تواند به شما در تجزیه و تحلیل سایر اطلاعات مربوط به آن کمک کند.

گام دوم: بررسی افزایش تقاضا و عرضه ثابت

بررسی عرضه و تقاضا یکی از بهترین راه ها برای ارزیابی سرمایه گذاری در یک ارز رمزنگاری است. اکنون که تصویر واضحی از این که آلت کوین چگونه به کاربران خود سود می رساند، به دست آورده اید، وقت آن است که نحوه عرضه و تقاضای آن را بررسی کنید.

به بیان ساده، یک آلت کوین باید مشوق هایی داشته باشد تا تقاضا را به گونه ای افزایش دهد که عرضه به طور مداوم کاهش یابد یا ثابت بماند. وقتی تقاضا از عرضه پیشی می گیرد، قیمت افزایش می یابد و در نتیجه تقاضا را بیش از پیش افزایش می دهد.

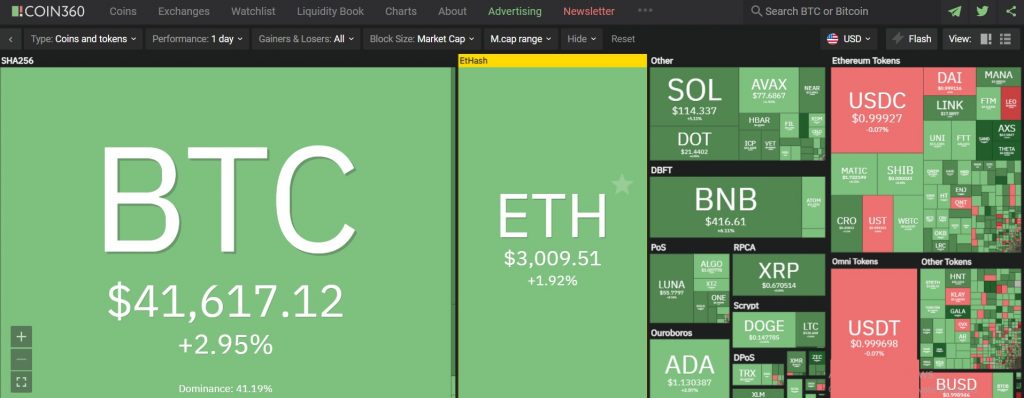

برای انجام این کار، می توانید از منابعی مانند شاخص های قیمت کوین تلگراف و اخبار بازار و همچنین نقشه حرارتی Coin360 و کوین مارکت کپ استفاده کنید.

گام سوم: ارزیابی تیم توسعه و سرمایه گذاران یک پروژه

ارزیابی کامل تیم توسعه پروژه نیز اهمیت زیادی دارد. شما می توانید اطلاعات مربوط به تیم توسعه یک پروژه را در وایت پیپر آن پیدا کنید. اما توصیه می شود که تحقیقات مستقلی نیز در مورد آنها انجام دهید. می توانید صفحه رسمی تیم پروژه و همچنین پروفایل های آنها در لینکدین (LinkedIn) را بررسی کنید. در هنگام بررسی پیشینه هر یک از اعضای تیم توسعه، سوالات زیر را از خود بپرسید:

- آیا آنها در گذشته روی پروژه های معتبر و موفق دیگری کار کرده اند؟

- مدرک تحصیلی آنها چیست؟

- آیا آنها از افراد مشهور جامعه ارز رمزنگاری و فناوری بلاک چین هستند؟

هدف این است که بفهمیم آیا تیم توسعه یک پروژه تجربه کافی دارد و این که آیا کارشناسان این تیم در کار خود خبره هستند یا نه. برای تکمیل تحقیقات خود در این زمینه، می توانید از پلتفرم های تجزیه و تحلیل زنجیره ای و جستجوگرهای بلاک چین کمک بگیرید. همچنین می توانید پروفایل های آنها را در رسانه های اجتماعی بررسی کنید و یا برای گفتگوهایی که در آن شرکت می کنند، توییتر را بررسی کنید.

برای مثال، اتریوم دارای یک تیم قوی است و هر فردی که روی این پروژه کار می کند برای دارندگان ایجاد ارزش (محصولات و سرویس های مفیدی ارائه) می کند. علیرغم مسائلی مانند کارمزد بالا و پردازش کند تراکنش ها، توسعه دهندگان و سایر استعدادهای برتر همچنان تمایل به مشارکت در پروژه های مرتبط با اتریوم دارند.

پلتفرم هایی مانند آوه و اُپن سی (OpenSea) بر روی شبکه اتریوم ساخته شده اند. وقتی یک تیم توسعه قوی از یک پروژه پشتیبانی می کند، می تواند پیامدهای مثبتی در آینده برای پروژه به همراه داشته باشد. یک پروژه که تیم با استعدادی دارد، نخبه ها و متخصصان زیادی را می تواند جذب کند. در نتیجه، امکان توسعه و ساخت پروژه های بیشتری بر روی پلتفرم فراهم می شود. این افراد به طور مداوم تلاش می کنند تا پلتفرم های موجود و نوآوری های مرتبط با پروژه را بهبود بخشند، بنابراین، محصولات و سرویس های زیادی برای دارندگان ارائه می کنند.

برای کسب اطلاعات بیشتر در مورد اتریوم و آوه به مطلب زیر رجوع کنید:

پروتکل آوه چیست و چگونه کار می کند؟

اتریوم چیست؟ آموزش کامل اتریوم

کدام آلت کوین ها بیشترین پتانسیل را دارند؟

وقتی صحبت از سرمایه گذاری در آلت کوین می شود، گزینه های مختلفی وجود دارند که می توانید از بین آنها انتخاب کنید. با این حال، برای یک سرمایه گذاری خوب و هوشمندانه،همیشه بررسی کنید ببینید کدام یک از آلت کوین ها پتانسیل بیشتری دارند.

اتریوم

دلیلی وجود دارد که چرا افراد زیادی اتریوم را “پادشاه آلت کوین ها” می نامند. اتریوم در سال 2013 توسط ویتالیک بوترین و چندین متخصص دیگر ایجاد شد. این یک پلتفرم قرارداد هوشمند است که برای توسعه و راه اندازی اپلیکیشن های غیرمتمرکز (DApps) استفاده می شود. بنیانگذاران از زبان برنامه نویسی سالیدیتی برای قراردادهای هوشمند این شبکه استفاده کردند. بیشتر بخش مالی غیرمتمرکز (دیفای) به بلاک چین اتریوم متکی است، در حالی که توکن اصلی آن روز به روز پیشرفت می کند و کارایی آن بیشتر می شود. تنها مشکل بزرگ این بلاک چین کارمزد بالای تراکنش ها است که با انتقال به اتریوم 2.0 ( موسوم به لایه اجماع) این مشکل برطرف خواهد شد.

چین لینک

چین لینک به یکی از پرکاربردترین پروژه ها در فضای ارزهای رمزنگاری تبدیل شده است. این یک سرویس اوراکل غیرمتمرکز بوده که می تواند داده های دنیای واقعی را به قراردادهای هوشمند در شبکه اتریوم ارسال کند. به عبارت دیگر، این پروژه بلاک چین ها را به دنیای واقعی متصل می کند. وایت پیپر آن در سال 2017 توسط استیو اِلیس، آری ژولز و سرگئی نظروف منتشر شد. در حالی که افراد سرشناسی به پروژه چین لینک ملحق می شوند (از جمله اریک اشمیت به عنوان یکی از مشاوران پروژه)، قیمت این ارز همچنان به رشد خود ادامه می دهد. برای توضیحات کامل در مورد چین لینک اینجا کلیک کنید.

استلار

استلار یک فناوری پرداخت متن باز است که که هدف آن اتصال موسسات مالی به این شبکه جهت کاهش هزینه ها و زمان برای پرداخت ها و انتقالات بین المللی است. به این ترتیب، شبکه استلار از روش های پرداخت مجزا مانند الکمی پی (Alchemy Pay) استفاده می کند. در واقع این شبکه این سیستم های پرداخت را از طریق یک دفتر کل غیرمتمرکز به هم متصل می کند. استلار شباهت های زیادی با ریپل دارد، در عین حال رقیب آن به حساب می آید. البته، ریپل اخیرا به خاطر شکایت کمیسیون بورس و اوراق بهادار آمریکا (SEC) با مشکلاتی روبرو شده است. این امر استلار را در موقعیتی قرار می دهد تا بتواند به برترین شبکه پرداخت جهانی تبدیل شود.

برای درک بهتر استلار، مطلب زیر را مطالعه کنید:

بلاک چین استلار چیست و چه تفاوتی با ریپل دارد؟

آوه

آوه در حال حاضر یکی از برترین پروتکل های وام دهی است که در آن کاربران می توانند طیف وسیعی از دارایی های دیجیتال را (از ارزهای پایدار گرفته تا آلت کوین ها) وام بدهند و وام بگیرند. این پروتکل امنیت بالایی دارد و ویژگی ناشناس بودن را برای وام گیرندگان ارائه می کند. به دلیل محبوبیت آن، وام گیرندگان باید بیشتر از مبلغی که می خواهند وام بگیرند، وثیقه ارائه کنند. این وثیقه در طول مدت وام به صورت وجه الضمان نگه داشته می شود. در صورتی که وام گیرنده مبلغ وام را در موعد مقرر پرداخت نکند، وثیقه فروخته می شود و وام گیرنده به طور خودکار از طریق قرارداد هوشمند وجوه خود را دریافت می کند.

Bitcoin : $70895.51 3.32

Bitcoin : $70895.51 3.32  Ethereum : $2063.43 4.11

Ethereum : $2063.43 4.11  Tether USDt : $1 0.02

Tether USDt : $1 0.02  BNB : $647.68 1.73

BNB : $647.68 1.73  XRP : $1.4 2.95

XRP : $1.4 2.95  USDC : $1 0.01

USDC : $1 0.01  Solana : $88.19 3.86

Solana : $88.19 3.86  TRON : $0.28 1.47

TRON : $0.28 1.47  Dogecoin : $0.09 9.13

Dogecoin : $0.09 9.13  Cardano : $0.27 5.17

Cardano : $0.27 5.17  Bitcoin Cash : $457.6 2.12

Bitcoin Cash : $457.6 2.12  UNUS SED LEO : $8.99 0.7

UNUS SED LEO : $8.99 0.7  Hyperliquid : $30.43 5.61

Hyperliquid : $30.43 5.61  Monero : $367.1 2.5

Monero : $367.1 2.5  Chainlink : $9.11 3.8

Chainlink : $9.11 3.8  Ethena USDe : $1 0.04

Ethena USDe : $1 0.04  Canton : $0.15 2.86

Canton : $0.15 2.86  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.15 3.12

Stellar : $0.15 3.12  World Liberty Financial USD : $1 0.01

World Liberty Financial USD : $1 0.01