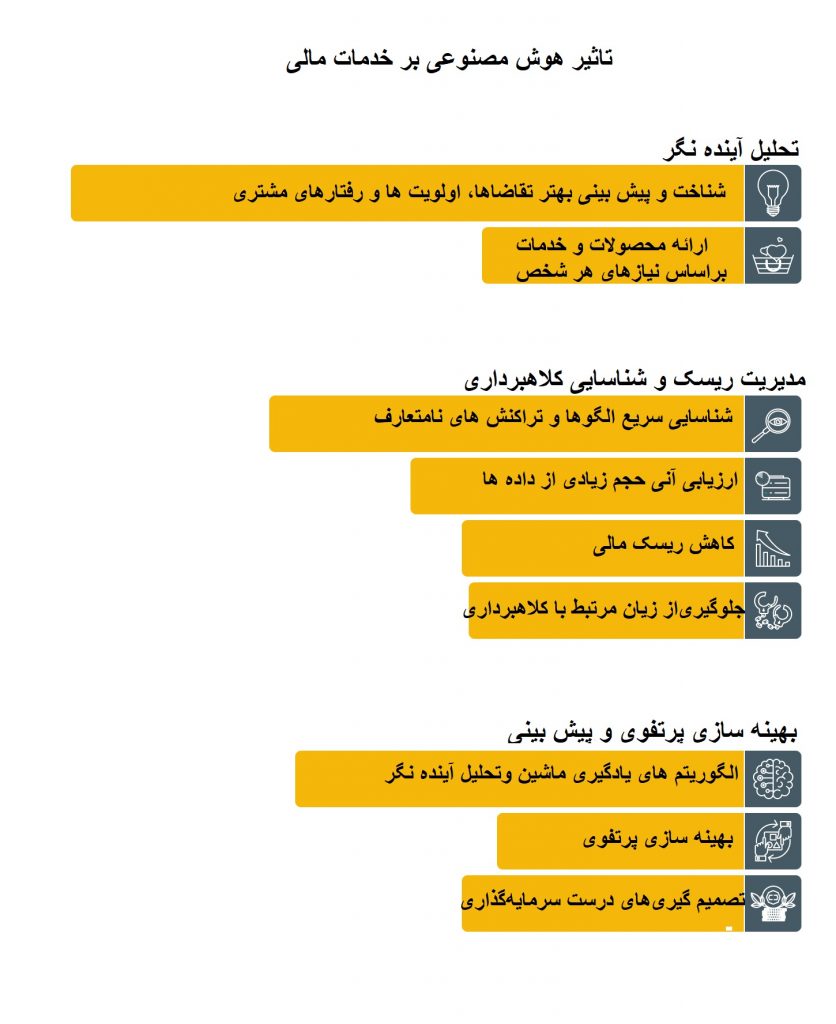

هوش مصنوعی (AI) نقش مهمی در بخش خدمات مالی ایفا می کند. تحلیل آینده نگر که می تواند به شرکت های مالی در شناخت بهتر و پیش بینی تقاضاها، اولویت ها و رفتارهای مشتری کمک کند، یکی از رایج ترین کاربردهای هوش مصنوعی است. بنابراین، آنها می توانند از این اطلاعات برای تولید کالاها و ارائه خدمات متناسب با هر نوع سلیقه ای استفاده کنند.

علاوه بر این، از هوش مصنوعی برای بهبود مدیریت ریسک و شناسایی کلاهبرداری ها در بخش خدمات مالی استفاده می شود. سیستم های هوش مصنوعی با ارزیابی آنی حجم عظیمی از داده ها، می توانند الگوها و تراکنش های غیرمعمول و مشکوک به کلاهبرداری را به سرعت شناسایی کنند. این می تواند به سازمان های مالی در کاهش ریسک مالی و جلوگیری از زیان های ناشی از کلاهبرداری کمک کند.

مدیریت ریسک چیست؟ پنج استراتژی برای به حداقل رساندن ریسک پرتفوی

علاوه بر این، هوش مصنوعی را می توان برای بهینه سازی پرتفوی و پیش بینی مالی به کار برد. موسسات مالی با استفاده از الگوریتم های یادگیری ماشین و تحلیل های آینده نگر می توانند سبدهای سرمایه گذاری خود را بهینه کنند و تصمیمات دقیق تری بگیرند.

پرتفوی ارز رمزنگاری چیست؟ چگونه یک پرتفوی متعادل بسازیم؟

چگونگی استفاده از یادگیری ماشین، یادگیری عمیق و پردازش زبان طبیعی در امور مالی

سازمان های مالی می توانند از یادگیری ماشین برای بررسی حجم عظیمی از داده ها و پیدا کردن روندها استفاده کنند و در نتیجه تصمیمات بهتری بگیرند. برای مثال، یادگیری ماشین می تواند برای پیش بینی قیمت سهام، ریسک اعتباری، نکول کننده وام و غیره مورد استفاده قرار گیرد.

یادگیری عمیق زیر مجموعه ای از یادگیری ماشین است که از شبکه های عصبی برای مدل سازی و حل مسائل پیچیده استفاده می کند. برای مثال، می توان یادگیری عمیق را در امور مالی جهت ایجاد مدل هایی برای شناسایی کلاهبرداری ها، قیمت گذاری اوراق بهادار و مدیریت سبد سرمایه گذاری به کار برد.

از پردازش زبان طبیعی (NLP) در امور مالی استفاده می شود تا کامپیوترها را قادر سازد زبان انسان را درک کنند و به درستی پاسخ دهند. از NLP می توان در چتبات های مالی، دستیاران مجازی هوشمند و ابزارهای تجزیه و تحلیل احساسات استفاده کرد. موسسات مالی به کمک NPL می توانند خدمات مشتری را بهبود بخشند، تعاملات با مشتری را خودکار کنند و محصولات و خدمات بهتری ارائه دهند.

هوش مصنوعی چگونه به شناسایی کلاهبرداری ها و مدیریت ریسک در سرویس های مالی کمک می کند؟

هوش مصنوعی ثابت کرده که ابزار قدرتمندی برای موسسات مالی است که به دنبال بهبود فرایندهای شناسایی کلاهبرداری و مدیریت ریسک خود هستند و آنها را قادر میسازد تا علاوه بر به حداقل رساندن زیانهای احتمالی، کارآمدتر و موثرتر عمل کنند.

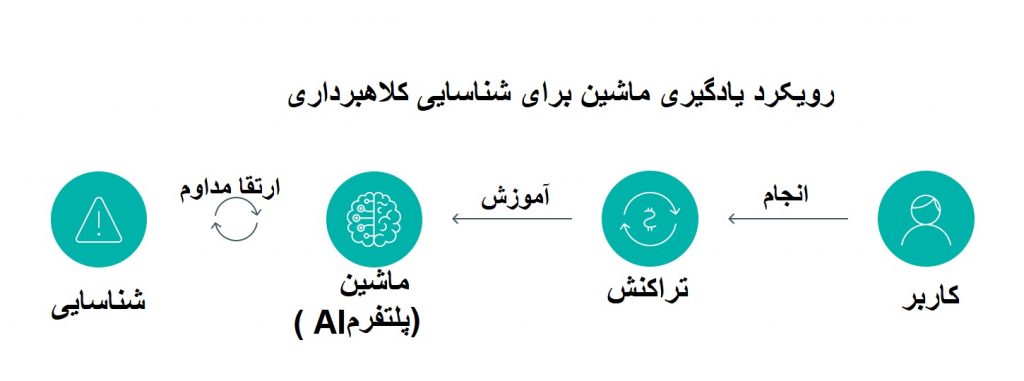

در ادامه چند مرحله هستند که توضیح میدهند چگونه هوش مصنوعی به شناسایی کلاهبرداری و مدیریت ریسک در سرویسهای مالی کمک میکند:

- جمعآوری دادهها: اولین مرحله شامل جمع آوری داده ها از منابع متعدد، از جمله داده های بازار، مشتری و معاملات، است. سپس، مدل های یادگیری ماشین با استفاده از این داده ها آموزش داده می شوند.

- پردازش داده: پس از جمع آوری داده ها، باید انها را پاکسازی و تصفیه کرد تا خطاها یا ناهماهنگی ها برطرف شوند. این مرحله اعتبار و صحت داده ها را تضمین می کند.

- مدلسازی یادگیری ماشین: جهت شناسایی اقدامات کلاهبرداری یا ریسک های احتمالی، از الگوریتم های یادگیری ماشین برای بررسی داده های از پیش پردازش شده استفاده می شود. برای مثال، می توان الگوریتم ها را برای شناسایی الگوهای رفتاری کلاهبرداری در داده های تراکنش یا پیش بینی ریسک های احتمالی مرتبط با سرمایه گذاری ارتقا داد.

- کنترل و نظارت مداوم: سپس از سیستمهای هوش مصنوعی برای زیر نظر گرفتن و کنترل تراکنشها و شناسایی کلاهبرداریهای احتمالی استفاده میشود. این باعث میشود تا موسسات مالی سریع وارد عمل شوند و از زیان خود جلوگیری کنند.

- رعایت قوانین: هوش مصنوعی همچنین میتواند به سازمانهای مالی در رعایت استانداردهای قانونی برای مدیریت ریسک و شناسایی کلاهبرداریها کمک کند. برای مثال، آنها میتوانند از الگوریتمهای هوش مصنوعی برای شناسایی موارد احتمالی نقض قوانین ضد پولشویی و مشخص کردن حوزههایی که رویههای مدیریت ریسک در آنها باید بهبود یابد، استفاده کنند.

- ارتقا مداوم: مدلهای هوش مصنوعی باید براساس اطلاعات جدید و دادههای کاربر به طور مداوم به روزرسانی شوند و ارتقا یابند.

کاربرد چت بات ها و دستیاران مجازی در صنعت مالی چیست؟

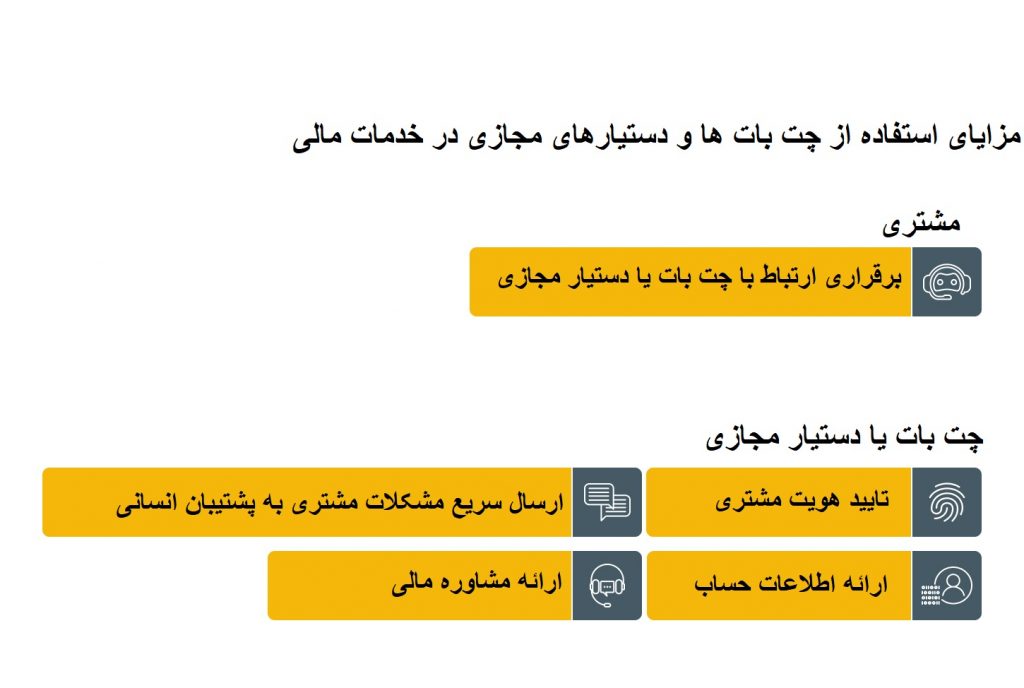

چت بات ها (یا ربات های پاسخگو) و دستیاران مجازی برای ارائه سرویس ها و کمک های شخصی استفاده می شوند که سطح آگاهی کاربر را افزایش می دهند. کاربران می توانند در لحظه و به صورت آنلاین با این ابزارهای مبتنی بر هوش مصنوعی ارتباط برقرار کنند و جزئیات حساب ها، تراکنش ها و سایر خدمات مالی را دریافت کنند.همچنین، می توان از این ابزارها برای پاسخ به سوالات متداول، دادن مشاوره مالی و کمک به مشتریان استفاده کرد.

فرض کنید یک مشتری بانک می خواهد موجودی حساب خود را بررسی کند یا در مورد تراکنش اخیر خود سوالی بپرسد، اما بخش خدمات مشتریان بانک تعطیل شده است. مشتری می تواند به صورت آنلاین با چت بات یا دستیار مجازی بانک ارتباط برقرار کند و اطلاعات مورد نیاز خود را در لحظه دریافت کند. با این کار دیگر نیازی نیست مشتری منتظر بماند تا در روز کاری بعد با بخش پشتیبانی مکاتبه کند.

چت بات یا دستیار مجازی می تواند هویت مشتری را تایید کند و اطلاعات موجودی حساب یا جزئیات تراکنش را در اختیار وی بگذارد. اگر مشتری مشکل پیچیده تری داشته باشد، چت بات یا دستیار مجازی می تواند آن را برای کمک بیشتر به پشتیبان انسانی ارسال کند. این بدان معناست که این ابزارهای مبتنی بر هوش مصنوعی می توانند به سوالات مشتری فوری پاسخ دهند، زمان انتظار را کاهش دهند و رضایت مشتری را بهبود بخشند.

از آنجایی که چت بات ها و دستیاران مجازی به صورت شبانه روزی در دسترس قرار دارند، ابزارهای مناسب برای مشتریانی هستند که خارج از ساعات اداری به پشتیبانی نیاز دارند. این ابزارها با خودکارسازی فرایندهای تکراری و حذف نیاز به پشتیبان انسانی، می توانند سازمان های مالی را در کاهش هزینه ها یاری کنند.

مزایا و معایب هوش مصنوعی در صنعت خدمات مالی چه هستند؟

صنعت خدمات مالی می تواند از مزایای متعدد استفاده از هوش مصنوعی، مانند خودکار کردن کارهای روزمره، بهبود مدیریت ریسک و تصمیم گیری سریع، بهره مند شوند. اما معایب آن، مانند ریسک های امنیتی، سوگیری احتمالی و عدم دسترسی به پشتیبان انسانی، را نباید نادیده گرفت.

مزایای بالقوه هوش مصنوعی در صنعت خدمات مالی

- افزایش راندمان: هوش مصنوعی می تواند کارهای روزمره را خودکار کند و نیاز به مداخله انسان را کاهش دهد، راندمان را بالا ببرد و از هزینه ها بکاهد.

- بهبود تجربه مشتری: هوش مصنوعی می تواند خدمات خصوصی و پشتیبانی شبانه روزی ارائه کند و رضایت مشتری را افزایش دهد.

- تصمیم گیری سریع تر: هوش مصنوعی می تواند داده ها را بسیار سریع تر از انسان تجزیه و تحلیل کند و بر اساس آنها تصمیم بگیرد. همچنین، موسسات مالی را قادر می سازد تا به شرایط متغیر بازار خیلی سریع واکنش نشان دهند.

معایب استفاده از هوش مصنوعی در امور مالی

- خطرات امنیتی: سیستم های هوش مصنوعی ممکن است در برابر حملات سایبری آسیب پذیر باشند و خطر امنیتی برای موسسات مالی و مشتریان آنها ایجاد کنند.

- نگرانی های مربوط به حریم خصوصی: استفاده از هوش مصنوعی در خدمات مالی می تواند باعث ایجاد نگرانی هایی در مورد حفظ حریم خصوصی مشتریان و داده های آنها شود، زیرا این فناوری نیاز به دسترسی به حجم زیادی از داده های شخصی و مالی دارد که باید از دسترسی یا استفاده غیرمجاز ایمن و محافظت شوند.

- سوگیری : سیستم های هوش مصنوعی می توانند براساس داده هایی که روی آنها آموزش دیده اند، سوگیری داشته باشند و منجر به ارائه نتایج نادرست شوند.

- چالش های نظارتی: استفاده از هوش مصنوعی در خدمات مالی تحت نظارت نهادهای نظارتی است و رعایت قوانین و مقررات می تواند چالش برانگیز باشد.

- عدم ارتباط با انسان: مشتریان ممکن است برای برخی خدمات مالی، مانند مشاوره مالی یا پشتیبانی عاطفی در شرایط سخت مالی، تعامل با انسان را بر هوش مصنوعی ترجیح دهند.

- تعدیل نیروی اجباری: استفاده از هوش مصنوعی در خدمات مالی ممکن است منجر به تعدیل نیروی اجباری شود، زیرا برخی از وظایف خاص خودکار می شوند.

آینده هوش مصنوعی در خدمات مالی چگونه است؟

استفاده از هوش مصنوعی در خدمات مالی می تواند این بخش را به طور قابل توجهی بهبود بخشد. هوش مصنوعی در حال حاضر چندین جنبه از امور مالی، از جمله شناسایی کلاهبرداری ها، مدیریت ریسک، بهینه سازی پرتفوی و خدمات مشتری، را دگرگون کرده است.

خودکارسازی تصمیم گیری مالی یکی از حوزه هایی است که پیش بینی می شود هوش مصنوعی در آینده روی آن تاثیر زیادی داشته باشد. این می تواند شامل بررسی مقادیر انبوهی از داده های مالی با استفاده از الگوریتم های یادگیری ماشین و به دنبال آن تدوین توصیه های سرمایه گذاری باشد. با استفاده از هوش مصنوعی می توان سبدهای سرمایه گذاری سفارشی (البته بسته به ریسک پذیری و اهداف مالی مشتری) برای کاربران ایجاد کرد.

علاوه بر این، موتورهای مشاوره مبتنی بر هوش مصنوعی نیز ممکن است توسعه داده شوند تا محصولات و خدمات هدفمند متناسب با نیاز مشتری ارائه کنند. این می تواند تجربه و رضایت مشتری را بهبود بخشد و همچنین درآمد موسسات مالی را افزایش دهد.

با این حال، استفاده از هوش مصنوعی در امور مالی با چالش های زیادی همراه است. این موارد شامل نگرانی های مربوط به حریم خصوصی داده ها، مسائل مرتبط با انطباق با قوانین و احتمال سوگیری در تصمیم گیری الگوریتمی است. برای موسسات مالی مهم است که اطمینان حاصل کنند که هوش مصنوعی به شیوه ای صحیح و اخلاقی استفاده می شود و تدابیر حفاظتی مناسب، مانند الگوریتم های شفاف و ممیزی های منظم، برای کاهش این ریسک ها وجود دارد.

Bitcoin : $68290.28 6.75

Bitcoin : $68290.28 6.75  Ethereum : $2068.96 11.86

Ethereum : $2068.96 11.86  Tether USDt : $1

Tether USDt : $1  XRP : $1.44 6.77

XRP : $1.44 6.77  BNB : $631.28 8.21

BNB : $631.28 8.21  USDC : $1

USDC : $1  Solana : $88.98 12.67

Solana : $88.98 12.67  TRON : $0.29 0.55

TRON : $0.29 0.55  Dogecoin : $0.1 10.56

Dogecoin : $0.1 10.56  Cardano : $0.3 15.92

Cardano : $0.3 15.92  Bitcoin Cash : $494.84 2.07

Bitcoin Cash : $494.84 2.07  UNUS SED LEO : $8.77 2.14

UNUS SED LEO : $8.77 2.14  Hyperliquid : $27.94 2.81

Hyperliquid : $27.94 2.81  Chainlink : $9.31 13.69

Chainlink : $9.31 13.69  Canton : $0.17 5.49

Canton : $0.17 5.49  Monero : $345.84 7.31

Monero : $345.84 7.31  Ethena USDe : $1

Ethena USDe : $1  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.16 8.99

Stellar : $0.16 8.99  World Liberty Financial USD : $1

World Liberty Financial USD : $1