بیت کوین به عنوان یک سیستم ضد تورمی طراحی شده است؛ سیستمی که میتواند به افزایش روزافزون ارزش آن کمک کند.

ارزش کمیاب بودن

در ماههای اخیر و در طول سال 2020 (در بحبوحه بیماری همه گیر کووید 19 و تاثیرات منفی آن بر اقتصاد) بانکهای مرکزی در سراسر جهان حجم بی سابقه ای پول چاپ کرده اند تا با یک بحران اقتصادی اجتناب ناپذیر مقابله کنند. ما در جهانی زندگی میکنیم که هر نسل پول تازه چاپ شده توسط بانکهای مرکزی منجر به تورم یا کاهش ارزش خرید خود ارز و در نتیجه افزایش قیمت کالاها میشود.

برای مثال، براساس ارزش دلارهای عرضه شده در جهان، فقط دلارهای چاپ شده در سال گذشته تقریبا 20 درصد کل دلارهای تولید شده در طول تاریخ بوده اند. 20 درصد در یک سال غیرمنطقی است و فقط با نقض کردن پیمانی که دولتها را ملزم میکند تا مقدار دلار در گردش را با مقدار طلا در خزانههای بانک مرکزی مرتبط نگه دارند (پیمان معروف برتون وودز 1971)، امکان پذیر است.

ضد تورمی بودن بیت کوین

بنابراین، هر چه دلارهای بیشتری چاپ شوند، ارزش آنها به مرور زمان کاهش خواهد یافت. تورم زدایی نقطه مقابل تورم است. به عبارت دیگر، با گذشت زمان، هر چه ارزش یک ارز بیشتر شود، قدرت خرید آن نیز افزایش مییابد.

توجه داشته باشید که بیت کوین طوری طراحی شده که ارزش آن به طور مداوم رشد میکند. کمترین مقدار (معروف به ساتوشی) برابر با 0.00000001 بیت کوین است. بدیهی است که ناکاموتو یک سیستم ضد تورمی برای این ارز تصور کرده که میتواند به افزایش روز افزون ارزش آن کمک کند. زمانی که ارزش یک ساتوشی به یک دلار آمریکا برسد، قیمت یک بیت کوین برابر با 100,000,000 دلار خواهد بود. این همان ارزشی است که ناکاموتو در ذهن خود برای بیت کوین داشت.

البته به خاطر داشته باشید که این اتفاق بلافاصله و در کوتاه مدت رخ نخواهد داد. مسیر احتمالا طولانی خواهد بود و با ترکیدن چندین حباب هموار خواهد شد. فقط شجاعترین و قویترین افرادی که مقاومت کنند در این سرمایهگذاری موفق خواهند شد. اما افسوس که این داستان بازارهای مالی است.

چرا احتمال دارد که بیت کوین به این سطح قیمت برسد؟

زیرا 7 میلیارد نفر در جهان زندگی میکنند و فقط 21 میلیون بیت کوین در پایان چرخه تولید آن میتواند در گردش باشد. طبق برآوردها، تا سال 2020 حدود 20 میلیون نفر در سراسر جهان بیش از یک میلیون ثروت داشته اند. آیا فکر میکنید که به اندازه کافی بیت کوین برای همه این افراد ثروتمند وجود دارد؟ بسیاری از آنها نمیتوانند یک بیت کوین کامل داشته باشند، چون هزینه خرید آن در چند سال آینده بسیار بالا خواهد بود و کسانی که صاحب آن هستند هرگز به فکر فروش نخواهند بود. این پدیده همان کمیاب بودن است.

در حالی که ما به تورم یا میزان فزاینده چاپ پول توسط بانکهای مرکزی عادت کرده ایم، این پدیدهها در دنیای ارز رمزنگاری وجود ندارند. در برخی موارد، ارزهای رمزنگاری مخصوصی هستند که تعداد توکنهای در گردش آنها به مرور زمان کاهش مییابد.

کمیاب بودن به همراه افزایش گردش ارزهای رمزنگاری، دلیل اصلی میل قیمت به افزایش و ادامه رشد آن در طول زمان است. حتما تاکنون متوجه شده اید که داشتن یک بیت کوین کامل مانند داشتن یک کالای لوکس است که فقط تعداد اندکی (حداکثر چند میلیون نفر) توانایی خرید آن را خواهند داشت. البته، براساس شایعات، در همان سال اول یک میلیون بیت کوین به کیف پولهای ساتوشی ناکاموتو انتقال داده شده است.

این ملموسترین امکانی است که از نظر ثروتمند شدن در مدت چند سال میشناسیم. در عین حال، سناریوی میلیونر شدن به لطف ارزهای رمزپایه برای گروه کوچکی از افراد (حدود 1000000 نفر در جهان) قبلا اتفاق افتاده است.

کمیاب بودن و فلزات گرانبها

مفهوم کمیاب بودن در کالاهایی مانند طلا، نقره، پالادیوم یا پلاتین وجود دارد. هر چه قدر میزان تولید این فلزات گرانبها کمتر باشد، ارزش آنها بیشتر خواهد بود. اما آیا یک مدل ریاضی وجود دارد که بتواند بر اساس کمبود کالا، ارزش واقعی آن را تخمین بزند؟

اگر به پدیدههایی مانند فراری، رولکس، نقاشیهای باستانی نقاشان مشهور و غیره فکر کنیم، میفهمیم که قیمت این داراییها به دلیل کم بودن عرضه که توسط خالقان آنها ایجاد شده (مانند بیت کوین) دقیقا بیشتر از هزینه تولید آنها است. در حقیقت، یک مدل ریاضی به نام “موجودی به جریان یا S2F” وجود دارد که قیمت را بر اساس مقدار موجود در جهان (موجودی ) و مقدار استخراج شده در هر سال (جریان) تخمین میزند.

هرچه مقدار استخراج شده در یک سال کمتر باشد، ارزش فلز گرانبها بیشتر خواهد بود. با توجه به این که سالها طول میکشد تا دو برابر موجودی فعلی در گردش باشد، دارایی با ارزش تر می شود، زیرا کمیاب است.

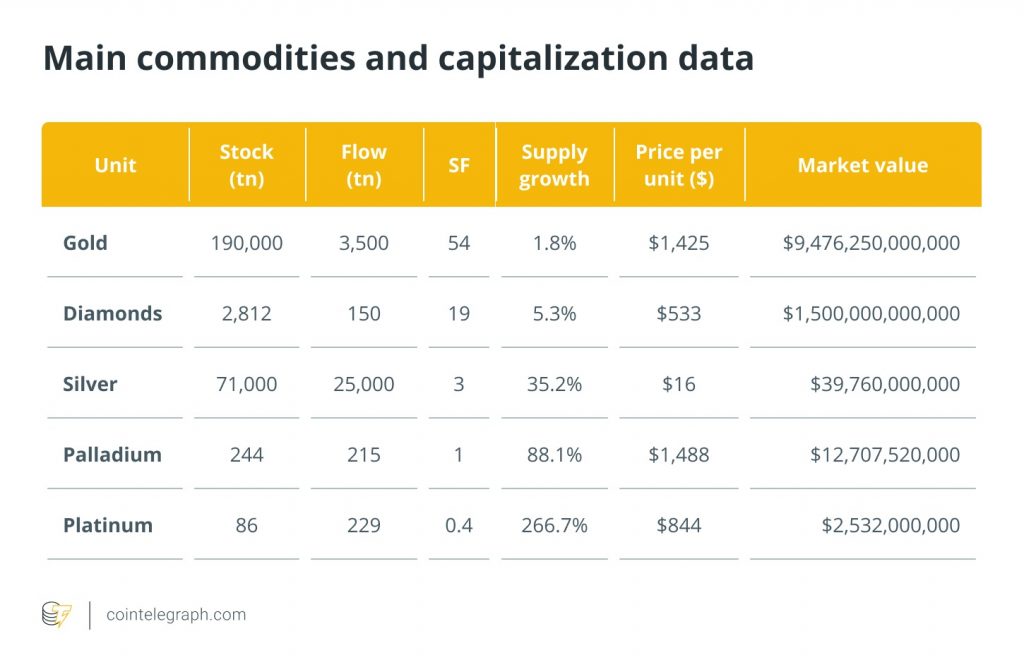

در این جدول، SF سالهای مورد نیاز برای دو برابر شدن موجودی فعلی را نشان میدهد. همانطور که مشاهده میکنید، طلا در مقایسه با موجودی فعلی ، با نرخ 1.8 درصد در سال استخراج میشود. بنابراین ارزش کل آن بیشتر از سایر کالاها است.

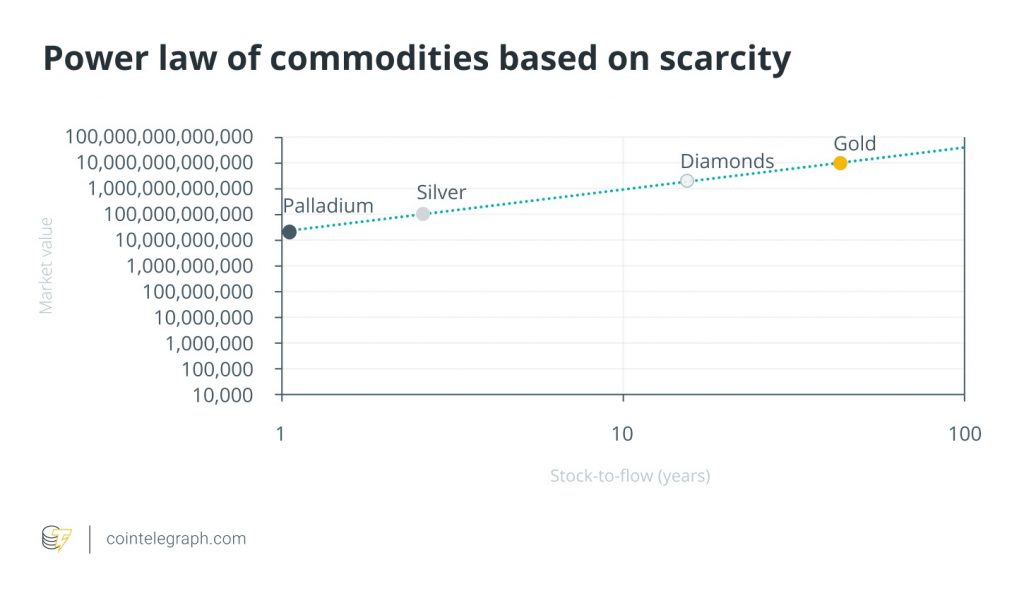

این رابطه مشهودتر میشود، اگر رابطه بین ارزش بازار و رشد عرضه را در یک نمودار توزیع توانی (صفحه دکارتی با دو محور با استفاده از مقیاس الگوریتمی) اعمال کنیم.

از این نمودار میتوان دریافت که یک قانون توزیع توانی وجود دارد که بر کمیابی کالا و ارزش کل بازار آنها حاکم است. این قانون از چگونگی بروز رابطه خطی در صفحه دکارتی با هر دو محور لگاریتمی استنباط میشود (نشان داده شده در نمودار قبلی).

بکار بردن قانون توزیع توانی برای بیت کوین

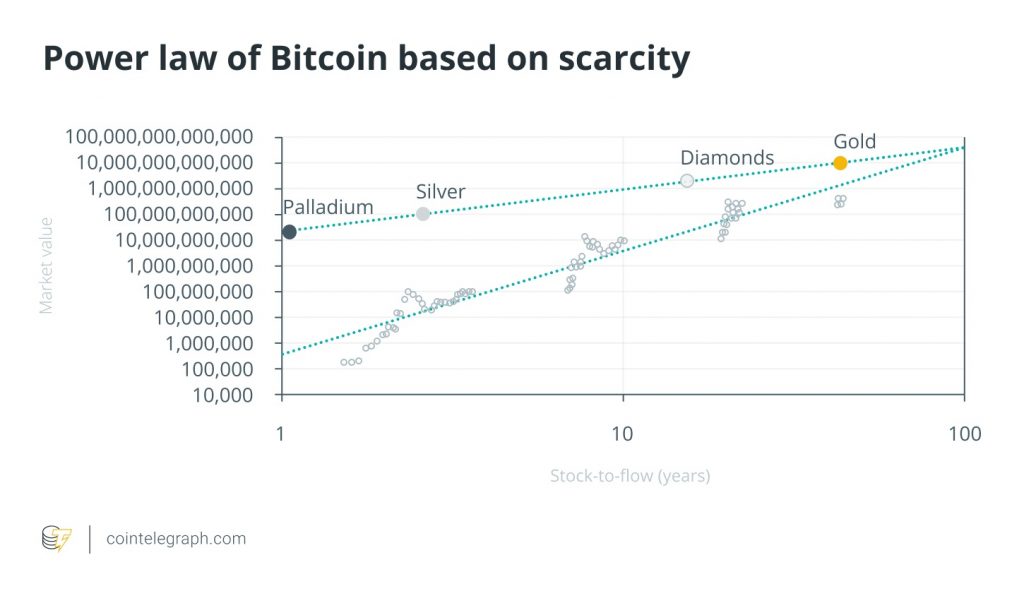

آیا این قانون در مورد بیت کوین که طوری طراحی شده تا نسبت موجودی به جریان آن به طور مداوم افزایش یابد، نیز اعمال میشود؟ (یعنی کاهش مداوم تعداد بیت کوینهای استخراج شده با گذشت زمان).

از نمودار بالا مشخص است که حتی بیت کوین (البته با مقیاسی متفاوت) از همان قانون توزیع توانی پیروی میکند.

سه شکست در نمودار نشانگر سه هاوینگ است؛ پدیده ای که هر چهار سال تعداد بیت کوینهای استخراج شده را به نصف کاهش میدهد و باعث میشود تا عرضه این ارز کمتر از همیشه شود.

از این نمودار میتوان دریافت که دستیابی به ارزش بازار 20 تریلیون دلاری کاملا امکان پذیر است و در واقع به مرور زمان به این ارزش خواهد رسید. به عبارت دیگر، این ارزش زمانی دست یافتنی خواهد بود که درصد بیت کوینهای استخراج شده در یک سال برابر یا کمتر از 1 درصد باشد؛ وضعیتی که در هاوینگ بعدی در سال 2024 اتفاق خواهد افتاد.

Bitcoin : $70649.42 4.73

Bitcoin : $70649.42 4.73  Ethereum : $2064.46 4.05

Ethereum : $2064.46 4.05  Tether USDt : $1 0.02

Tether USDt : $1 0.02  BNB : $646.59 3.37

BNB : $646.59 3.37  XRP : $1.4 3.83

XRP : $1.4 3.83  USDC : $1 0.01

USDC : $1 0.01  Solana : $86.91 4.33

Solana : $86.91 4.33  TRON : $0.28 0.09

TRON : $0.28 0.09  Dogecoin : $0.09 5.42

Dogecoin : $0.09 5.42  Cardano : $0.27 4.68

Cardano : $0.27 4.68  Hyperliquid : $34.93 12.95

Hyperliquid : $34.93 12.95  Bitcoin Cash : $446.85 0.22

Bitcoin Cash : $446.85 0.22  UNUS SED LEO : $9.13 0.8

UNUS SED LEO : $9.13 0.8  Chainlink : $9.1 4.11

Chainlink : $9.1 4.11  Monero : $348.54 1.2

Monero : $348.54 1.2  Ethena USDe : $1 0.05

Ethena USDe : $1 0.05  Canton : $0.15 0.65

Canton : $0.15 0.65  Dai : $1

Dai : $1  Stellar : $0.16 8.88

Stellar : $0.16 8.88  World Liberty Financial USD : $1 0.02

World Liberty Financial USD : $1 0.02