استراتژی های معاملاتی با میانگین متحرک ها می توانند به معامله گران کمک کنند تا حرکت های بازار را ارزیابی کنند، روند ها را تجزیه و تحلیل کنند و زمان معکوس شدن احتمالی روندها را تشخیص دهند.

معرفی شاخص های تکنیکال و چگونگی استفاده از آنها؛ میانگین متحرک

برخی از استراتژی های معاملاتی با میانگین متحرک ها عبارتند از: صلیب یا همگذری دو میانگین متحرک با دوره های متفاوت، شاخص روبان میانگین متحرک، شاخص میانگین متحرک پاکت نامه ای و MACD.

استراتژی معاملاتی چیست و چرا به آن نیاز دارید؟

در حالی که استراتژی های معاملاتی با میانگین متحرک ها می توانند اطلاعات ارزشمندی را در مورد عملکرد قیمت ارائه دهند، سیگنال های آنها ممکن است سلیقه ای تفسیر شوند. معامله گران برای کاهش ریسک اغلب این استراتژی ها را با تحلیل فاندامنتال و روش های دیگر ترکیب می کنند.

میانگین متحرک ها شاخص های تحلیل تکنیکال محبوبی هستند که داده های قیمت را در یک دوره زمانی مشخص ارائه می کنند. از میانگین متحرک ها می توان در استراتژی های معاملاتی برای شناسایی نقاط معکوس شدن روندها، سطوح ورود و خروج، سطوح حمایت و مقاومت و غیره استفاده کرد.

1. صلیب یا همگذری دو میانگین متحرک

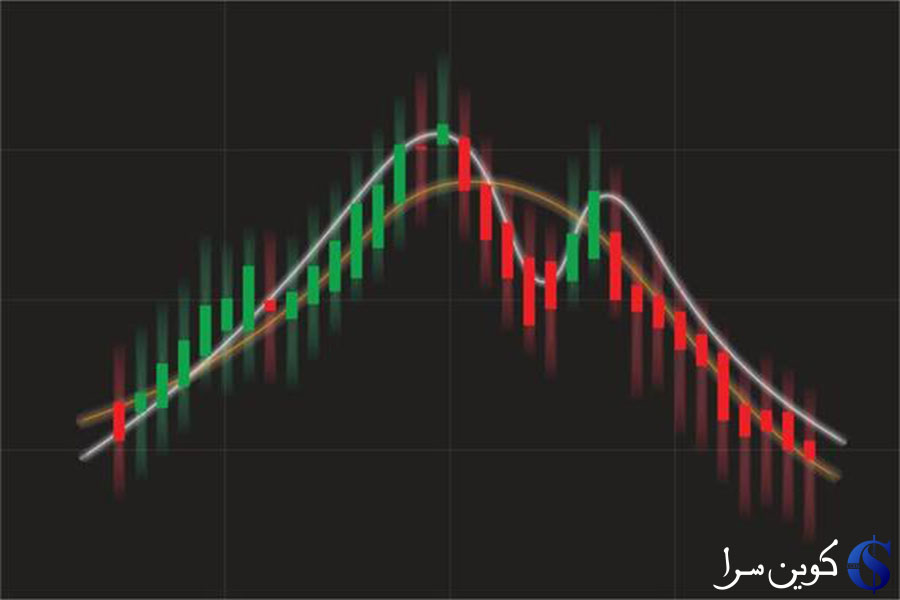

استراتژی صلیب یا همگذری دو میانگین شامل استفاده از دو میانگین متحرک با دوره های زمانی مختلف است. معامله گران معمولا ترکیبی از میانگین متحرک کوتاه مدت و بلند مدت (مانند میانگین متحرک 50 و 200 روزه) را به کار می گیرند. به طور معمول، میانگین متحرک ها از یک نوع مشابه (مثلا دو میانگین متحرک ساده) هستند، اما می توان از انواع مختلف، مانند میانگین متحرک ساده همراه با میانگین متحرک نمایی، نیز استفاده کرد.

در این استراتژی معاملاتی، معامله گران به دنبال تشکیل صلیب یا همگذری میانگین متحرک ها هستند. زمانی که میانگین متحرک کوتاه مدت به بالای میانگین متحرک بلند مدت می رسد (موسوم به صلیب طلایی) یک سیگنال صعودی و فرصت احتمالی خرید به حساب می آید. برعکس، زمانی که میانگین متحرک کوتاه مدت به زیر میانگین متحرک بلندمدت کاهش می یابد (موسوم به صلیب مرگ یا نزولی)، سیگنال نزولی و فرصت فروش در نظر گرفته می شود.

2. شاخص روبان میانگین متحرک(Moving Average Ribbon)

شاخص روبان میانگین متحرک ترکیبی از میانگین متحرک های متعدد با دوره های مختلف است. یک روبان می تواند از 4 تا 8 میانگین متحرک ساده تشکیل شده باشد، اما تعداد دقیق آن ممکن است بسته به اولویت های فرد متفاوت باشد. فاصله ی زمانی میان میانگین متحرک ها را می توان متناسب با محیط های معاملاتی مختلف، تنظیم کرد. برای مثال، شاخص روبان به طور پیش فرض از چهار میانگین متحرک ساده 20، 50، 100 و 200 روزه تشکیل شده است.

این استراتژی معاملاتی شامل پیدا کردن نقاط واگرایی (دور شدن میانگین متحرک ها از یکدیگر) و همگرایی (نزدیک شدن آنها به یکدیگر) شاخص روبان میانگین متحرک است. برای مثال، یک روبان در حال واگرایی که در آن در حین افزایش قیمت دارایی، میانگین متحرک های کوتاه مدت از میانگین متحرک های طولانی مدت دور می شوند، نشان دهنده روند صعودی قوی بازار است. برعکس، یک روبان در حال همگرایی که در آن میانگین متحرک ها به هم نزدیک می شوند یا باهم همپوشانی دارند، حاکی از یک دوره نوسان قیمت در یک منطقه محدود یا پولبک است.

3. میانگین متحرک پاکت نامه ای(Envelopes)

میانگین متحرک پاکت نامه ای از یک میانگین متحرک (خط وسط) و دو خط در بالا و پایین آن تشکیل شده که این دو خط با درصد مشخصی از میانگین متحرک فاصله دارند. این دو خط با همدیگر، شکلی شبیه به پاکتنامه را تشکیل میدهند. میانگین متحرک وسطی بسته به مقدار حساسیت آن برای معامله گر، می تواند ساده یا نمایی باشد. در تنظیمات عادی از یک میانگین متحرک ساده 20 روزه استفاده می شود که خطوط بالا و پایین در فاصله 2.5 یا 5 درصد از آن قرار دارند. این درصد ثابت نیست و می توان برای بررسی تغییرات بیشتر قیمت، آن را براساس نوسانات بازار تنظیم کرد.

از این استراتژی می توان برای تعیین شرایط اشباع خرید و اشباع فروش استفاده کرد. هنگامی که قیمت به بالای خط بالایی (پاکت بالایی) این شاخص می رسد، نشان دهنده وضعیت اشباع خرید دارایی و فرصت فروش آن است. برعکس، اگر قیمت به زیر خط پایین (پاکت پایین) کاهش یابد، معنایش این است که دارایی در وضعیت اشباع فروش قرار دارد و فرصت احتمالی خرید آن است.

تفاوت میانگین متحرک پاکت نامه ای با باندهای بولینگر

باندهای بولینگر و میانگین متحرک پاکت نامه ای از لحاظ فرم شبیه به هم هستند؛ یعنی هر دو از یک میانگین متحرک ساده 20 روزه (خط وسط) و دو خط یا باند در بالا و پایین آن تشکیل شده اند. با وجود این تشابه، این دو شاخص تفاوت هایی نیز دارند.

استفاده از باندهای بولینگر برای تعیین وضعیت اشباع خرید یا فروش

شاخص میانگین متحرک پاکت نامه ای از یک میانگین متحرک (خط وسط) و دو خط در بالا و پایین تشکیل شده که فاصله این دو خط با خط وسط یک درصد مشخصی است. اما در باندهای بولینگر، باندهای بالا و پایین دو انحراف معیار از میانگین متحرک (خط وسط) فاصله دارند.

به طور کلی، از هر دو شاخص مذکور می توان برای شناسایی شرایط اشباع خرید و اشباع فروش استفاده کرد، اما آنها متفاوت از یکدیگر عمل می کنند. همانطور که در بالا گفته شد، در شاخص میانگین متحرک پاکت نامه ای، عبور قیمت از خط بالایی وضعیت اشباع خرید و عبور آن از خط پایین وضعیت اشباع فروش در نظر گرفته می شود. باندهای بولینگر همچنین می توانند شرایط اشباع خرید و اشباع فروش را با نزدیک شدن قیمت به باندها و دورتر شدن آن از باندها نشان دهند. اما انقباض یا انبساط باندها در این شاخص اطلاعات بیشتری در مورد نوسانات قیمت ارائه می کند.

4. میانگین متحرک همگرایی واگرایی (MACD)

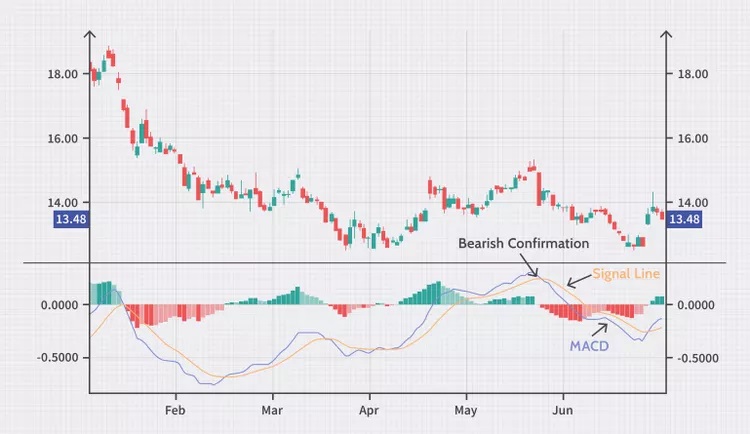

میانگین متحرک همگرایی واگرایی یک شاخص تکنیکال بوده که از دو خط MACD (خط آبی) و سیگنال (خط قرمز) تشکیل شده است. خط سیگنال یک میانگین متحرک نمایی 9 روزه است. از این شاخص برای شناسایی نقاط ورود خرید یا فروش استفاده می شود. MACD از تفریق میانگین متحرک نمایی بلندمدت (25 روزه) از میانگین متحرک نمایی کوتاه مدت (12 روزه) به دست می آید. (میانگین متحرک نمایی بلندمدت – میانگین متحرک کوتاه مدت = MACD)

زمانی که میانگین متحرک نمایی 12 روزه در بالای میانگین متحرک نمایی 26 روزه باشد، مقدار MACD مثبت است. هنگامی که میانگین متحرک نمایی 12 روزه در زیر میانگین متحرک نمایی 26 روزه باشد، مقدار آن منفی است. MACD اغلب با یک هیستوگرام نمایش داده می شود. اگر MACD بالای خط سیگنال باشد، هیستوگرام در بالای خط پایه یا صفر و اگر زیر خط سیگنال باشد، هیستوگرام زیر خط پایه خواهد بود. معامله گران از هیستوگرام MACD برای شناسایی زمان صعودی یا نزولی شدن روند و احتمالا تعیین شرایط اشباع فروش و اشباع خرید استفاده می کنند.

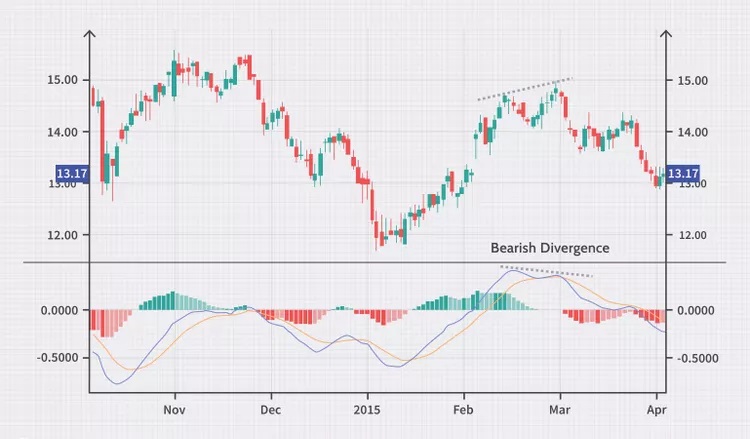

واگرایی بین MACD و حرکت قیمت

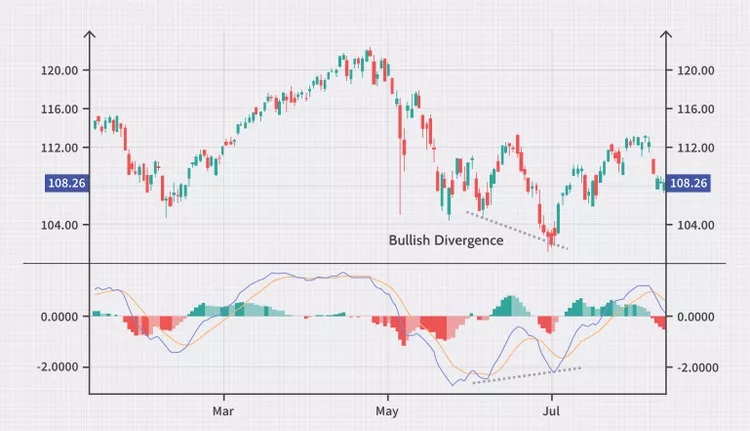

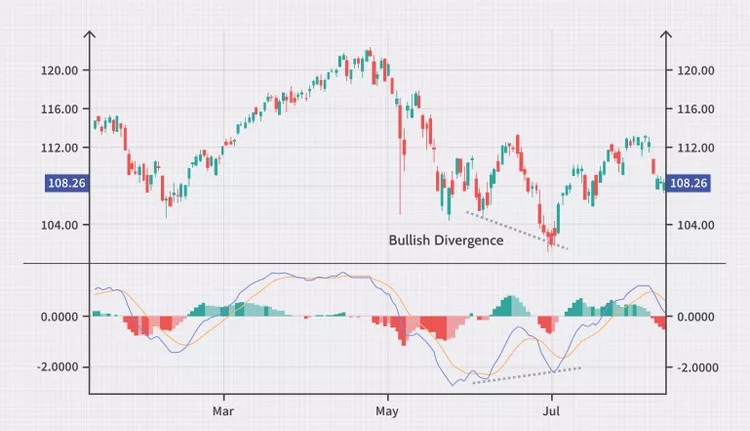

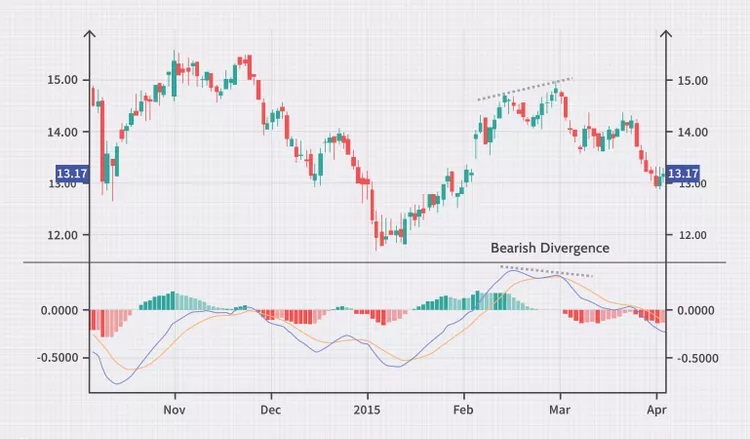

معامله گران می توانند از واگرایی های بین MACD و حرکت قیمت برای تشخیص نقاط احتمالی معکوس شدن روند استفاده کنند. واگرایی ها می توانند صعودی یا نزولی باشند.

در یک واگرایی صعودی، قیمت کف های پایین تر از کف قبلی (lower lows) و MACD کف هایی بالاتر از کف قبلی (higher lows) تشکیل می دهد که نشان دهنده احتمال معکوس شدن روند به صعودی است.

برعکس، در یک واگرایی نزولی، قیمت سقف هایی بالاتر از سقف قبلی ( higher highs) و MACD سقف هایی پایین تر از سقف قبلی (lower highs) تشکیل می دهد که نشان می دهد روند ممکن است به نزولی تغییر کند.

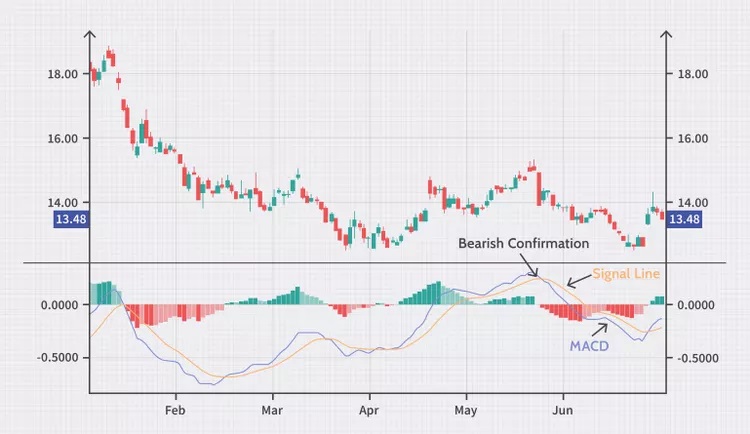

معامله گران از شاخص MACD برای تشخیص سیگنال های نزولی و صعودی استفاده می کنند. زمانی که MACD به زیر خط سیگنال کاهش می یابد، یک سیگنال نزولی است که نشان می دهد ممکن است زمان فروش فرا رسیده باشد. برعکس، زمانی که MACD به بالای خط سیگنال می رسد، سیگنال صعودی بوده و نشان می دهد قیمت احتمالا افزایش خواهد یافت.

صلیب های MACD زمانی قابل اعتمادتر هستند که همسو با روند غالب باشند. اگر MACD پس از یک اصلاح کوتاه قیمت در یک روند صعودی بلند مدت به بالای خط سیگنال برسد، یک تاییدیه صعودی و احتمال ادامه روند صعودی در نظر گرفته می شود.

برعکس، اگر MACD پس از یک حرکت صعودی کوتاه در یک روند نزولی بلند مدت به زیر خط سیگنال کاهش یابد، معامله گران آن را یک تاییدیه نزولی و ادامه روند نزولی در نظر می گیرند.

Bitcoin : $65367.48 9.25

Bitcoin : $65367.48 9.25  Ethereum : $1929.58 9.6

Ethereum : $1929.58 9.6  Tether USDt : $1 0.12

Tether USDt : $1 0.12  BNB : $629.6 9.58

BNB : $629.6 9.58  XRP : $1.28 13.1

XRP : $1.28 13.1  USDC : $1 0.03

USDC : $1 0.03  Solana : $79.63 13.15

Solana : $79.63 13.15  TRON : $0.27 3.65

TRON : $0.27 3.65  Dogecoin : $0.09 12.25

Dogecoin : $0.09 12.25  Hyperliquid : $36.55 8.98

Hyperliquid : $36.55 8.98  Bitcoin Cash : $460.37 13.75

Bitcoin Cash : $460.37 13.75  Cardano : $0.25 11.79

Cardano : $0.25 11.79  Ethena USDe : $1 0.03

Ethena USDe : $1 0.03  Canton : $0.17 3.98

Canton : $0.17 3.98  UNUS SED LEO : $6.79 23.87

UNUS SED LEO : $6.79 23.87  Chainlink : $8.18 11.22

Chainlink : $8.18 11.22  Monero : $301.91 19.45

Monero : $301.91 19.45  Dai : $1 0.04

Dai : $1 0.04  World Liberty Financial USD : $1 0.02

World Liberty Financial USD : $1 0.02  Stellar : $0.15 8.69

Stellar : $0.15 8.69