ریچارد وایکوف (تکنسین معروف) در دهه های ابتدایی قرن بیستم مقاله هایی درباره بازارهای مالی نوشت،همزمان با وی افراد معروفی همچون چارلز داو، جسی لیومور و برخی دیگر از تحلیلگران برجسته نیز مقالاتی در این مورد منتشر کردند. رویکرد پیشگام وایکوف در تحلیل تکنیکال “روش وایکوف” است که معامله گران هنوز از آن برای تحلیل های خود استفاده می کنند. روش وایکوف همچنان معامله گران و سرمایه گذاران را در مورد بهترین راه ها برای انتخاب دارایی های برنده، مناسب ترین زمان برای خرید آنها و موثرترین تکنیک های مدیریت ریسک راهنمایی می کند.

تحلیل تکنیکال چیست و چگونه کار می کند؟

وایکوف مشاهدات خود در مورد پرایس اکشن (یا رفتار قیمت) را در نظریه چرخه بازار وایکوف ادغام کرد. این نظریه ای است که فاکتورهای مهم در پیشرفت روند قیمت را که با دوره های انباشت و توزیع مشخص می شوند، تشریح می کند. چرخه بازار وایکوف چهار مرحله دارد که عبارتند از : انباشت (accumulation)، چرخه صعودی (markup)، توزیع (distribution) و چرخه نزولی (markdown). وایکوف همچنین قوانینی را برای استفاده توام با این مراحل تعریف کرد. این قوانین می توانند به شناسایی موقعیت و اهمیت قیمت در روندهای صعودی، نزولی و بازارهای بدون روند خاص کمک قابل توجهی کنند.

قوانین وایکوف

قانون اول ریچارد وایکوف بیان می کند که بازار هرگز دوبار به یک شکل رفتار نمی کند. قیمت به هیچ وجه به همان روشی که در گذشته حرکت کرده، عمل نمی کند. بازار واقعا منحصر به فرد است.

قانون دوم وایکوف به قانون اول مربوط می شود. این قانون بیان می کند که اهمیت حرکت قیمت فقط زمانی خود را نشان می دهد که با حرکت قیمت در گذشته مقایسه شود. به عبارت دیگر، گذشته قیمت در بازارهای مالی اهمیت زیادی دارد. بهترین راه برای ارزیابی عملکرد قیمت فعلی، مقایسه آن با آنچه دیروز، هفته گذشته، ماه گذشته و سال گذشته اتفاق افتاده است.

سه قانون نظریه وایکوف

قانون عرضه و تقاضا

- زمانی که تعداد خریداران بیشتر از فروشندگان باشد، قیمت افزایش می یابد (تقاضا از عرضه بیشتر است).

- هنگامی که تعداد فروشندگان بیشتر از خریداران باشد، قیمت کاهش می یابد (عرضه بیشتر از تقاضا است).

- زمانی که تعداد فروشندگان برابر با خریداران باشد، نوسانات قیمت دارایی متوقف می شود و قیمت دارایی وارد مرحله تثبیت می شود.

- با مطالعه میله های قیمت می توان مرز بین عرضه و تقاضا را مشخص کرد.

قانون علت و معلول

طبق این قانون، تفاوت بین عرضه و تقاضا تصادفی نیست، بلکه یک رابطه منطقی دارد. افزایش یا کاهش قیمت دارایی پس از یک دوره آماده سازی صورت می گیرد.

- علت یک چرخه صعودی (markup) دوره خرید و انباشت (معلول) است.

- علت یک چرخه نزولی (markdown) دوره توزیع یا فروش شدید است.

قانون تلاش و نتیجه

- روند بازار تا زمانی که قیمت دارایی و حجم معاملات آن همسو باشند ادامه دارد.

- هنگامی که قیمت دارایی و حجم معاملات آن شروع به واگرایی از هم می کنند، روند در شرف تغییر است.

قوانین دیگر وایکوف

وایکوف قوانین ساده اما قدرتمندی را برای تشخیص روند معرفی کرد. او نشان داد که فقط سه نوع روند وجود دارد: صعودی، نزولی و خنثی. علاوه بر این، بازار سه بازه زمانی دارد: بازه زمانی کوتاه مدت، میان مدت و بلند مدت. وایکوف به این نتیجه رسید که روندها در بازه های زمانی مختلف به طور قابل توجهی متفاوت هستند.

این زمینه را برای تکنسین های بعدی فراهم کرد تا با همکاری گروهی خود استراتژی های معاملاتی قدرتمندی را ایجاد کنند. روش صفحه سه گانه (Triple Screen) الکساندر الدر، یکی از نمونه هایی است که بعد از وایکوف به بازار ارائه شد.

چرخه بازار وایکوف

نظریه چرخه بازار وایکوف از روش وایکوف پشتیبانی می کند. این نظریه چگونگی و علت حرکت قیمت سهام و سایر اوراق بهادار را مشخص می کند. نظریه چرخه بازار براساس مشاهدات وایکوف از عرضه و تقاضا است و قیمت دارایی ها در یک الگوی چرخه ای و چهار مرحله متمایز حرکت می کند. سرمایه گذاران و معامله گران از چرخه بازار وایکوف برای شناسایی جهت حرکت بازار، احتمال معکوس شدن روند و اطلاع از زمان ورود سرمایه گذاران بزرگ به موقعیت خرید و فروش استفاده می کنند.

مراحل چرخه بازار وایکوف عبارتند از انباشت، چرخه صعودی، توزیع و چرخه نزولی. این مراحل نشان دهنده رفتار معامله گران هستند و می توانند جهت حرکت آتی قیمت دارایی را معلوم کنند.

به طور کلی، مرحله انباشت زمانی شکل می گیرد که نهادهای سرمایه گذاری میزان خرید خود را افزایش می دهند و تقاضا را بالا می برند. با افزایش علاقه ، قیمت در منطقه محدود معاملاتی کف هایی بالاتر از کف قبلی ایجاد می کند ، چون قیمت به سمت سطح های بالاتر حرکت می کند. با افزایش تعداد خریداران، قیمت از سطح مقاومت منطقه محدود معاملاتی عبور می کند. در مرحله صعودی، نمودار یک روند صعودی ثابت و پایدار را نشان می دهد.

در مرحله توزیع، فروشندگان تلاش می کنند تا بر بازار مسلط شوند. منطقه محدود معاملاتی افقی در این مرحله نشان دهنده تشکیل سقف هایی پایین تر از سقف قبلی و فقدان کف هایی بالاتر از کف قبلی است. مرحله نزولی، زمان تشدید فروش است. این مرحله زمانی تایید می شود که قیمت سطح حمایت منطقه محدود معاملاتی را می شکند و به زیر آن کاهش می یابد. هنگامی که چهارمین و آخرین مرحله از چرخه بازار وایکوف به پایان برسد، این چرخه دوباره تکرار می شود.

مفهوم سطوح حمایت و مقاومت چیست و چه کاربردی دارد؟

مرحله انباشت وایکوف

چرخه جدید با مرحله انباشت شروع می شود که یک منطقه محدود معاملاتی را به وجود می آورد. مرحله انباشت بعد از یک چرخه نزولی که در آن قیمت برای مدتی به طور مداوم کاهش می یابد، رخ می دهد.

در مرحله انباشت، خریداران به تدریج کنترل بازار را به دست می آورند و این بدان معناست که قیمت در آینده افزایش خواهد یافت. در این مرحله، دارایی در شرایط اشباع فروش قرار می گیرد.

فازهای مختلف مرحله انباشت

مرحله انباشت چند فاز دارد که در زیر به آنها اشاره خواهیم کرد:

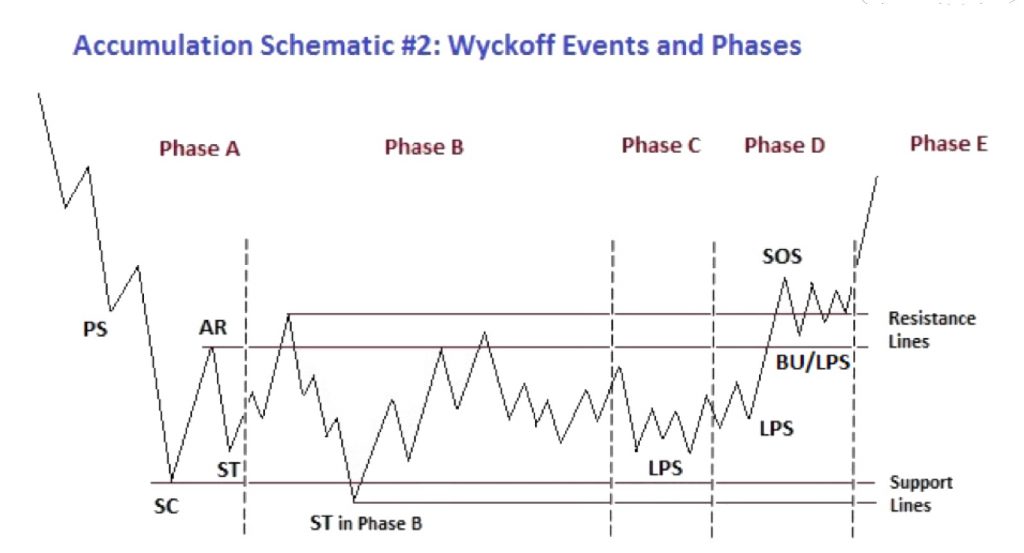

فاز A: در فاز A شاهد معکوس شدن روند قبلی هستیم و روند نزولی قیمت شروع به صعودی شدن می کند. از این پس، تقاضا به آرامی افزایش می یابد. این فاز بیشترین وقایع را در بین دیگر مرحله ها دارد.

فاز B: این فاز طولانی ترین فاز در مرحله انباشت است. فاز B بارزترین نمونه از قانون دوم وایکوف است، زیرا دقیقا زمان آماده سازی برای روند صعودی بعدی است.

در فاز B، سرمایه گذاران بزرگ قبل از افزایش قیمت یک دارایی، آن را با نازل ترین قیمت خریداری می کنند. همچنین، ممکن است شامل چندین تست ثانویه (ST) باشد. در تست ثانویه، قیمت برای تست تعادل عرضه و تقاضا به سطح اوج فروش (SC) بر می گردد. در این تست ها، معامله گران معمولی به خاطر ترس اقدام به فروش می کنند و دوباره سرمایه گذاران بزرگ سود می برند. نوسانات قیمت معمولا در ابتدای این فاز بسیار شدید هستند و به تدریج کم تر شده و در نهایت به پایان می رسند.

فاز C: این فاز معمولا آخرین فرصت برای خرید دارایی در پایین ترین سطوح است.

فاز D: این فاز آخرین فاز قبل از شروع روند جدید است. علت به آرامی به معلول تبدیل می شود. در فاز D باید مراقب تله های خرسی بود، قیمت ممکن است ابتدا از خط حمایت عبور کند و سپس چند بار دیگر به زیر آن برگردد.

فاز E: قیمت از منطقه محدود معاملاتی خارج می شود. از این لحظه به بعد، تقاضا از عرضه پیشی می گیرد و یک روند صعودی آغاز می شود. در فاز E، قیمت ممکن است کمی کاهش یابد، اما کاهش آن زیاد طول نمی کشد و دوباره به روند صعودی خود ادامه می دهد.

چرخه صعودی یا Markup

مرحله صعودی قیمت پس از مرحله انباشت رخ می دهد که با شیب رو به بالای قیمت مشخص می شود. برگشت به سطح حمایت جدید فرصت هایی را برای خرید فراهم می کند که وایکوف آنها را “بازگشت یا throwbacks” نامید و شبیه به الگوهای “خرید در سطوح پایین تر” رایج در بازارهای مدرن است. فازهای “انباشت مجدد” مرحله صعودی را با نوسان کوتاه مدت در یک منطقه محدود متوقف می کنند، همچنین پولبک های عمیق تری رخ می دهند که وایکوف آنها را “اصلاح” نام گذاری کرد. تا زمانی که این مراحل اصلاح نتوانند اوج های جدیدی ایجاد کنند، مرحله های افزایش و انباشت ادامه می یابند.

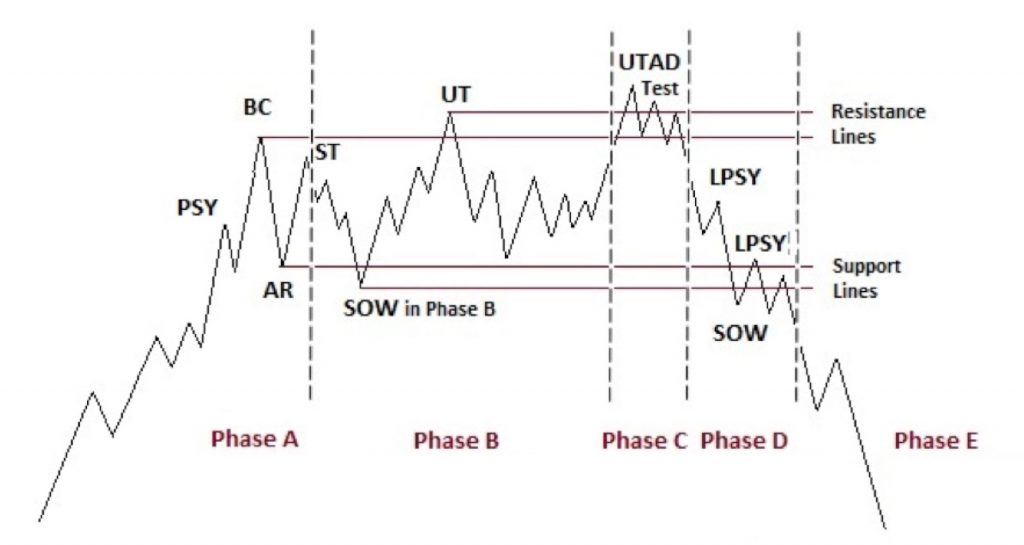

مرحله توزیع وایکوف : فازها و وقایع

مرحله توزیع وایکوف پس از یک چرخه صعودی رخ می دهد. در مرحله توزیع، فروشندگان به تدریج کنترل بازار را در اختیار می گیرند و این بدان معنی است که قیمت به زودی کاهش خواهد یافت. در این مرحله، دارایی در وضعیت اشباع خرید قرار می گیرد.

فازهای مختلف مرحله انباشت

فازها در مرحله توزیع بسیار شبیه به فازهای مرحله انباشت، اما عکس آنها هستند .

فاز A: تقاضا در حال کم شدن است. روند قبلی متوقف می شود و عرضه در بازار افزایش می یابد.

فاز B: بازار در حال آماده شدن برای روند نزولی بعدی است. سرمایه گذاران بزرگ وارد موقعیت شورت می شوند و دارایی های خود را می فروشند.

فاز C: در این فاز، قیمت برای مدت کوتاهی از منطقه محدود معاملاتی (TR) خارج می شود و دوباره به داخل آن بر می گردد.

فاز D: قیمت در نزدیک خط حمایت منطقه محدود معاملاتی نوسان می کند و زمان خروج از موقعیت های لانگ فرا رسیده است.

موقعیت خرید (long) یا فروش (short) چیست؟ چگونه می توان از آنها استفاده کرد؟

فاز E: قیمت در نهایت شروع به کاهش می کند، اما هنوز ممکن است چند روند صعودی ضعیف داشته باشد.

چرخه نزولی یا Markdown

شیب رو به پایین قیمت مشخصه مرحله نزولی است. این مرحله چند توزیع مجدد را ایجاد می کند. در توزیع مجدد روند نزولی متوقف می شود، در حالی که معامله گران وارد موقعیت های خرید می شوند و در نهایت موقعیت های خود را می فروشند. وایکوف با استفاده از اصطلاحات مشابه مرحله افزایش، جهش های بزرگ تری را برای قیمت دراین ساختار اصلاح مشخص کرد. مرحله نزولی زمانی به پایان می رسد که یک منطقه معاملاتی گسترده یا سیگنال های اصلی شروع یک مرحله انباشت جدید را نشان می دهند.

5 روش معامله ارز رمزنگاری با نظریه وایکوف

این بخش به استفاده عملی از روش وایکوف در بازار ارزهای رمزنگاری، از جمله نحوه انجام معاملات آن، می پردازد.

استراتژی معامله در منطقه محدود

ابتدا به دنبال میانگین متحرک ساده 200 روزه باشید که پس از یک روند نزولی طولانی به مدت سه تا شش ماه مسطح شده است. سپس، سقف و کف منطقه را مشخص کنید. برای خرید، منتظر بمانید تا قیمت به کف منطقه برسد و از آن برگشت کند.

معرفی شاخص های تکنیکال و چگونگی استفاده از آنها؛ میانگین متحرک

برای فروش نیز به محض اصلاح از سقف منطقه، اقدام کنید. در اینجا، قیمت ممکن است هر لحظه از منطقه معاملاتی خود خارج شود، بنابراین حتما از سفارش حد ضرر استفاده کنید.

ورود سریع به موقعیت

در این روش، معامله گر باید قیمت را به دقت بررسی کرده و سه نقطه مهم مرحله انباشت را پیدا کند. پس از پایان مرحله جهش یا spring، قیمت آماده حرکت است. اما سرمایه گذاران علاوه بر حرکت قیمت و حجم معاملات، باید روی رویدادهای فاندامنتال نیز تمرکز کنند تا روند صعودی تایید شود.

نمودار بالا نمایانگر یک شکست برای بیت کوین است. قیمت پس از مرحله جهش یا spring به سرعت افزایش یافته و یک فرصت خرید خوب را قبل از رشد 50 درصدی به وجود آورده است.

بیت کوین چیست؟ آموزش کامل بیت کوین

ورود کم ریسک

در این روش، معامله گران پس از یک شکست قوی به روند صعودی می پیوندند. وقتی قیمت از مرحله جهش یا spring بالاتر می رود، مستقیما به سطح هدف نمی رسد. بلکه نوساناتی ایجاد می کند که معامله گران می توانند با حداقل ریسک معاملات را انجام دهند.

نمودار بالا نشان می دهد که قیمت با نوسانات خود سطح مقاومت را به حمایت تبدیل کرده است. پس از آن، قیمت با یک شمع صعودی بلند (که سود خوبی را فراهم می کند) از سطح حمایت به سطح های بالاتر افزایش یافته است.

استراتژی انباشت مجدد

بعد از مرحله انباشت، قیمت به سمت بالا حرکت می کند. اگر قیمت بخواهد بیشتر افزایش یابد باید به سطح های پایین تر برگشت کند تا سفارش های خرید در این سطوح تکمیل شوند که به آن انباشت مجدد می گویند.

در فاز انباشت مجدد، قیمت برای مدتی در یک منطقه محدود بین خط حمایت و مقاومت نوسان می کند. سپس، قیمت قبل از شکست سطح مقاومت به سطح حمایت که به “creek” معروف است، کاهش می یابد. نقطه ورود به موقعیت سطح مقاومت پس از “creek” است و حد ضرر را باید زیر سطح حمایت قرار داد.

آیا نظریه وایکوف قابل اعتماد است؟

روش وایکوف مناسب معامله گرانی است که به دنبال فرصت های معاملاتی روند اصلی و کسب سود از آن هستند. اما همیشه این طور نیست. به طور کلی، معامله گران در سطح حمایت می خرند و در سطح مقاومت می فروشند.

اگر یک معامله گر بداند مرحله انباشت و صعودی چیست، انجام معاملات برایش ساده تر می شود. هدف تحلیل تکنیکال تعیین سطح قیمت یک دارایی در آینده براساس احتمالات و پیش بینی حرکت بعدی قیمت در بازار ارزهای رمزنگاری است. روش وایکوف می تواند به معامله گران کمک کند تا اهداف و جهت های احتمالی قیمت را بهتر پیش بینی کنند.

البته، روش وایکوف نیز مانند سایر ابزارهای معاملاتی محدودیت هایی دارد. در معاملات مالی، هیچ ابزاری سود 100 درصد را تضمین نمی کند. حرکت قیمت غیرقابل پیش بینی است و هیچ تضمینی وجود ندارد که تمام مراحل روش وایکوف را دنبال کند. حتی اگر قیمت تمام مراحل وایکوف را طی کند، کسب سود را تضمین نمی کند. بنابراین، قابل اعتماد بودن روش وایکوف به نحوه استفاده از آن و پیروی کردن از قوانین آن و همچنین استفاده از یک سیستم مدیریت پول قوی بستگی دارد.

Bitcoin : $68579.18 6.63

Bitcoin : $68579.18 6.63  Ethereum : $2064.04 10.81

Ethereum : $2064.04 10.81  Tether USDt : $1 0.03

Tether USDt : $1 0.03  XRP : $1.46 7.1

XRP : $1.46 7.1  BNB : $628.11 6.73

BNB : $628.11 6.73  USDC : $1

USDC : $1  Solana : $88.28 12.64

Solana : $88.28 12.64  TRON : $0.28 0.96

TRON : $0.28 0.96  Dogecoin : $0.1 11.73

Dogecoin : $0.1 11.73  Cardano : $0.3 13.04

Cardano : $0.3 13.04  Bitcoin Cash : $514.63 8.51

Bitcoin Cash : $514.63 8.51  UNUS SED LEO : $8.78 10.38

UNUS SED LEO : $8.78 10.38  Hyperliquid : $28.52 4.95

Hyperliquid : $28.52 4.95  Chainlink : $9.47 14.69

Chainlink : $9.47 14.69  Monero : $339.42 4.86

Monero : $339.42 4.86  Canton : $0.17 2.84

Canton : $0.17 2.84  Ethena USDe : $1 0.06

Ethena USDe : $1 0.06  Stellar : $0.17 9.6

Stellar : $0.17 9.6  Dai : $1 0.02

Dai : $1 0.02  World Liberty Financial USD : $1 0.02

World Liberty Financial USD : $1 0.02