معاملهگران مستطیلهای(rectangles) صعودی و نزولی را تجزیه و تحلیل میکنند تا تغییر روند حرکت قیمت را تشخیص دهند و معاملات سهام و ارز رمزنگاری خود را براساس آن تنظیم کنند.

روند صعودی زمانی شکل میگیرد که تقاضا بیش از عرضه باشد و روند نزولی زمانی رخ میدهد که عرضه بیشتر از تقاضا است. هنگامی که گاوها و خرسها بدون حرکت موقعیت خود را حفظ میکنند، منجر به تشکیل یک منطقه معاملاتی محدود میشود.

گاهی اوقات این منجر به شکل گیری الگوی مستطیل میشود که میتوان آن را منطقه محدود یا منطقه متراکم نیز توصیف کرد. عموما مستطیلهای نزولی و صعودی یک الگوی ادامه دار در نظر گرفته میشوند. اما در بسیاری از مواقع، آنها مانند یک الگوی معکوس عمل میکنند که نشان دهنده کامل شدن یک سقف یا کف کلیدی است.

قبل از پرداختن به الگوهای مستطیل صعودی و نزولی، ابتدا درباره نحوه شناسایی آنها بحث خواهیم کرد.

شکل گیری الگوی مستطیل

یک مستطیل زمانی شکل میگیرد که یک دارایی حداقل دو سقف و دو کف به موازات یکدیگر و تقریبا در یک سطح تشکیل میدهد. با استفاده از دو خط موازی سقفها و کفها را به هم وصل میکنیم تا خطوط مقاومت و حمایت مستطیل شکل بگیرند.

مدت زمان این مستطیل میتواند از چند هفته تا چند ماه متغیر باشد و اگر این زمان کمتر از سه هفته باشد، الگوی پرچم به حساب میآید. به طور معمول، هر چه دارایی زمان بیشتری را در یک منطقه محدود سپری کند، شکست صعودی یا نزولی آن قابل توجهتر خواهد بود.

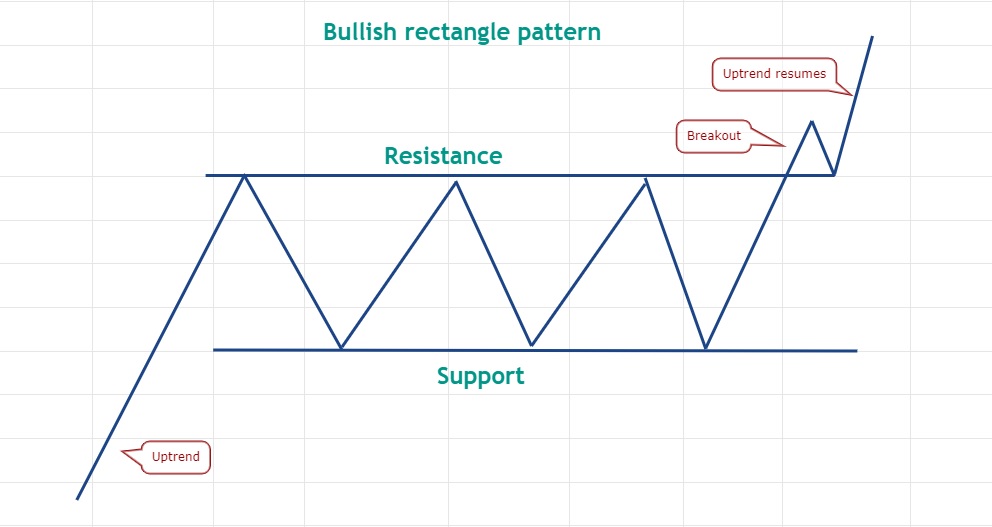

الگوی مستطیل صعودی

همانطور که در نمودار بالا مشاهده میکنید، دارایی در روند صعودی قرار دارد اما پس از افزایش قیمت، برخی از معاملهگران برای کسب سود اقدام به فروش میکنند و این منجر به تشکیل اولین سقف میشود. پس از اصلاح قیمت، خریداران برای خرید در سطوح پایین وارد بازار شده و از کاهش آن جلوگیری میکنند. با این کار، اولین کف تشکیل میشود.

با افزایش تقاضا بر عرضه، دارایی تلاش میکند روند صعودی خود را از سر بگیرد. اما وقتی قیمت به سقف قبلی نزدیک میشود، معاملهگران دوباره برای رزرو سود خود وارد موقعیتهای فروش میشوند. اتصال این دو سقف با یک خط مستقیم، مقاومت مستطیل را تشکیل میدهد. هنگامی که قیمت کاهش مییابد، خریداران از کف قبلی دفاع میکنند و این حمایت مستطیل را شکل میدهد.

پیش بینی جهت شکست از قبل دشوار است و قیمت برای چند هفته یا حتی چند ماه بین حمایت و مقاومت نوسان میکند. به همین دلیل، قبل از صعودی یا نزولی شدن بهتر است منتظر بمانید تا قیمت از مستطیل خارج شود.

در مثال بالا، قیمت منطقه مقاومت را شکسته، زیرا تقاضا بیشتر از عرضه است. این میتواند منجر به از سرگیری روند صعودی شود.

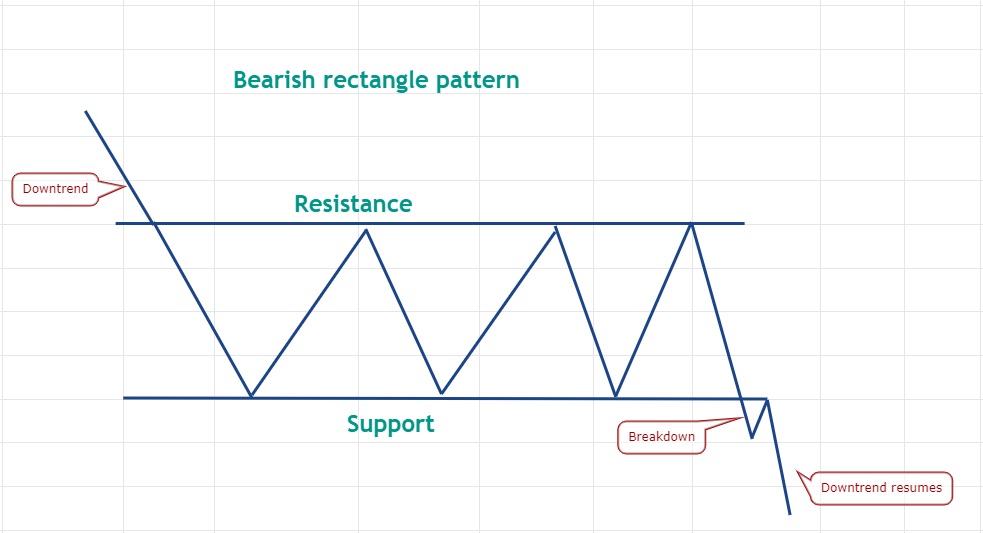

الگوی مستطیل نزولی

همانطور که در نمودار بالا نشان داده شده، دارایی در روند نزولی قرار دارد. اما هنگامی که قیمت به سطوح پایین کاهش مییابد و خریداران فرصت طلب اقدام به خرید میکنند، یک کف شکل میگیرد. سپس روندهای صعودی سعی میکنند جهت حرکت را معکوس کنند. اما احساسات همچنان نزولی هستند و معاملهگران در زمان افزایش قیمت وارد موقعیتهای فروش میشوند که این منجر به تشکیل یک سقف و اصلاح قیمت میشود.

وقتی که قیمت به محدوده کف قبلی خود میرسد، معاملهگران دوباره برای خرید اقدام میکنند. قیمت مجدد از کف برگشت میکند، اما روندهای نزولی قیمت را در نزدیک سقف اول متوقف میکنند. پس از آن، قیمت بین خطوط موازی گیر میکند و یک مستطیل را تشکیل میدهد.

الگوی مستطیل نزولی زمانی تکمیل میشود که قیمت به زیر خط حمایت شکسته شود. این به طور کلی موجب از سرگیری روند نزولی میشود.

مثالی از الگوی مستطیل صعودی

تتا قبل از رسیدن به سطح مقاومت 0.80 دلار در 30 سپتامبر 2020، در یک روند صعودی قرار داشت. با کاهش قیمت از این سطح، خریداران وارد عمل شدند و اصلاح را در حدود سطح 0.55 دلار متوقف کردند. سپس، قیمت تا 15 دسامبر 2020 بین این دو سطح در نوسان بود.

جفت تتا / تدر در 16 دسامبر 2020 به بالای مستطیل شکست که نشان دهنده غلبه روندهای صعودی بر نزولی بود. این منجر به از سرگیری روند صعودی قیمت شد.

برای رسیدن به هدف شکست صعودی الگوی مستطیل، باید ارتفاع مستطیل را محاسبه کنید که در مثال بالا، 0.25 دلار است. این مقدار را به سطح شکسته شده (0.80 دلار در این مثال) اضافه کنید. این هدف قیمت را در 1.05 تعیین میکند.

پس از نوسان طولانی مدت در یک منطقه محدود، هنگامی که روند صعودی از سر گرفته میشود، قیمت ممکن است با اختلاف زیاد از هدف تعیین شده فراتر رود (مانند مورد بالا). معاملهگران میتوانند از این هدف به عنوان یک نقطه مرجع استفاده کنند. اما تصمیم در مورد خروج از موقعیت یا حفظ آن باید پس از در نظر گرفتن قدرت روند و سیگنالهای سایر شاخصها گرفته شود.

همین فرایند نیز در مورد مستطیل نزولی اعمال میشود که در مثال زیر توضیح داده شده است.

مثالی از الگوی مستطیل نزولی

لایت کوین در یک روند نزولی قوی قرار داشت و از 184.98 دلار در 6 مه 2018 به 73.22 دلار در 24 ژوئن 2018 کاهش یافت. خریداران در این سطح وارد بازار شدند و سعی کردند یک کف را تشکیل دهند، اما خرسها تمایلی به تسلیم شدن نداشتند. آنها در 3 جولای 2018 روند بازیابی قیمت را در سطح 90 دلار متوقف کردند. پس از آن، جفت لایت کوین/ تدر تا 6 آگوست 2018 بین این دو سطح در نوسان بود.

روندهای نزولی برتری خود را دوباره نشان دادند و در 7 آگوست 2018 قیمت را به زیر مستطیل رساندند. این موجب از سرگیری روند نزولی شد.

برای تعیین هدف شکست نزولی مستطیل، باید ارتفاع مستطیل را از نقطه شکست محاسبه کرد که در مثال بالا 17 دلار است. با کم کردن این عدد از سطح شکست در 73 دلار، هدف 56 دلار بدست میآید.

الگوی مستطیل معکوس

اتریوم در ژانویه سال 2018 به سقف 1440 دلار رسید و سپس روند نزولی شدیدی را آغاز کرد. قیمت این ارز در دسامبر 2018 به 81.79 دلار رسید. این سطح توجه خریداران را به خود جلب کرد و جفت اتریوم / تدر یک بازیابی قوی داشت. با این حال، روندهای نزولی در ژوئن 2019 بازیابی قیمت را در حدود سطح 300 دلار متوقف کردند. پس از آن، این جفت ارز تا 24 جولای 2020 بین این دو سطح باقی ماند.

روندهای صعودی در 25 جولای 2020 قیمت را به بالای مستطیل رساندند که نشان دهنده شروع یک روند صعودی جدید بود. روندهای نزولی تلاش کردند تا قیمت را به زیر سطح شکست 300 دلار کاهش دهند، اما موفق نشدند. این نشان میداد که احساسات صعودی شدهاند و معاملهگران در حال خرید در سطوح پایین هستند. این جفت ارز روند صعودی خود را در نوامبر 2020 از سر گرفت.

اگرچه هدف الگوی شکست صعودی مستطیل تنها 518.21 دلار بود، اتریوم در ماه مه 2020 به رکورد 4372.72 دلار رسید.

نکات مهم

الگوی مستطیل یک ابزار مفید است، زیرا می تواند هم یک الگوی ادامهدار و هم یک الگوی معکوس باشد. اگر مستطیل بزرگ باشد، معاملهگران ممکن است در نزدیک سطح حمایت خرید کنند و در حدود سطح مقاومت بفروشند.

معاملهگران برای بهره بردن از مستطیل و جلوگیری از ضرر، می توانند منتظر بمانند تا قیمت به بالا یا پایین الگو بشکند و بعد از آن اقدام به باز کردن موقعیت کنند.

هدف مورد نظر باید به عنوان راهنما مورد استفاده قرار گیرد، زیرا وقتی قیمت پس از یک مدت طولانی از مستطیل خارج می شود، تمایل دارد با اختلاف زیاد از هدف تعیین شده عبور کند.

Bitcoin : $67798.51 0.76

Bitcoin : $67798.51 0.76  Ethereum : $2046.15 0.72

Ethereum : $2046.15 0.72  Tether USDt : $1

Tether USDt : $1  BNB : $632.1 0.79

BNB : $632.1 0.79  XRP : $1.41 2.17

XRP : $1.41 2.17  USDC : $1 0.01

USDC : $1 0.01  Solana : $87.74 0.36

Solana : $87.74 0.36  TRON : $0.29 0.66

TRON : $0.29 0.66  Dogecoin : $0.1 1.17

Dogecoin : $0.1 1.17  Cardano : $0.29 0.28

Cardano : $0.29 0.28  Bitcoin Cash : $486.19 3.07

Bitcoin Cash : $486.19 3.07  UNUS SED LEO : $8.79 0.06

UNUS SED LEO : $8.79 0.06  Hyperliquid : $29.12 3.5

Hyperliquid : $29.12 3.5  Canton : $0.17 3.69

Canton : $0.17 3.69  Chainlink : $9.21 0.11

Chainlink : $9.21 0.11  Monero : $348.34 0.3

Monero : $348.34 0.3  Ethena USDe : $1 0.02

Ethena USDe : $1 0.02  Stellar : $0.16 0.9

Stellar : $0.16 0.9  Dai : $1

Dai : $1  World Liberty Financial USD : $1 0.03

World Liberty Financial USD : $1 0.03