از نسبت ریسک به ریوارد برای تعیین حد ضرر و سود معاملات استفاده می کنند. معامله گران می توانند در هنگام تصمیم گیری برای خرید یک ارز رمزنگاری از آن کمک بگیرند. نسبت ریسک به ریوارد یعنی این که سرمایه گذار برای رسیدن به سود مورد نظر خود حاضر است چقدر ریسک کند.

معامله گران و سرمایه گذاران ماهر حدهای ضرر و زیان خود را با دقت زیاد انتخاب می کنند. آنها به دنبال بیشترین سود و کمترین ضرر هستند.

چه از استراتژی معاملات روزانه استفاده می کنید یا معاملات بر اساس نوسان، چندین مفهوم مهم در مورد ریسک وجود دارند که باید با آنها آشنا شوید. این مفاهیم اساس درک شما از بازار را تشکیل می دهند و پایه ای برای هدایت فعالیت های معاملاتی و سرمایه گذاری شما خواهند بود. در غیر این صورت، شما قادر به محافظت و رشد سبد معاملاتی خود نخواهید بود.

حال این سوالات پیش می آیند که برای رسیدن به سود احتمالی حاضرید چقدر ریسک کنید؟ چگونه سود احتمالی با ضرر احتمالی مقایسه می شود؟ به عبارت دیگر، نسبت ریسک به ریوارد شما چقدر است؟

در این مطلب، در مورد نحوه محاسبه نسبت ریسک به ریوارد در معاملات بحث خواهیم کرد.

نسبت ریسک به ریوارد چیست؟

نسبت ریسک به ریوارد مقدار ریسک احتمالی یک معامله گر برای رسیدن به سود مورد نظر را محاسبه می کند. به عبارت دیگر، این نسبت نشان می دهد که سود احتمالی شما برای ریسک پذیری هر یک دلار در یک سرمایه گذاری چه مقدار است.

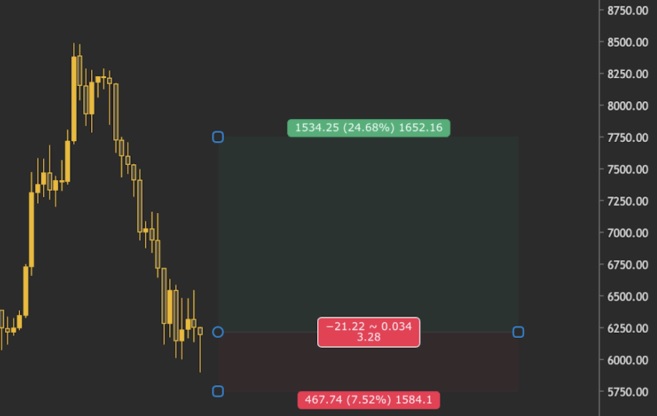

ریسک به معنی تفاوت بین قیمت یک ارز و حد ضرر آن و ریوارد به معنی تفاوت بین قیمت یک ارز و حد سود آن است. طبق فرمول های زیر می توان آنها را محاسبه کرد:

حد ضرر- قیمت ارز= ریسک

حد سود – قیمت ارز = ریوارد

محاسبه نسبت ریسک به ریوارد به خودی خود بسیار ساده است. شما حداکثر ریسک خود را بر سود خالص مورد نظر تقسیم می کنید. اما چطور این کار را می توان انجام داد؟ ابتدا بررسی کنید که در کجا می خواهید وارد معامله شوید. سپس تصمیم بگیرید که در کجا می خواهید سود بدست بیاورید(در صورتی که معامله موفقیت آمیز باشد) و کجا می خواهید حد ضرر خود را قرار دهید (در صورتی که معامله ضرر داشته باشد). اگر می خواهید ریسک خود را به درستی مدیریت کنید توجه به نکات گفته شده خیلی مهم است. معامله گران ماهر قبل از ورود به یک معامله سودهای مورد نظر و همچنین حد ضرر و توقف خود را تعیین می کنند.

اکنون، شما نقاط ورود و خروج خود را تعیین کرده اید، به این معنی که می توانید نسبت ریسک به ریوارد خود را محاسبه کنید. این کار را می توانید با تقسیم ریسک احتمالی خود بر سود احتمالی انجام دهید. هرچه این نسبت پایین تر باشد، سود احتمالی برای هر”واحد” ریسک بیشتر خواهد بود. اجازه دهید تا این را به صورت عملی بررسی کنیم.

نحوه محاسبه ریسک به ریوارد

فرض کنیم که شما می خواهید که وارد یک موقعیت خرید برای بیت کوین شوید. شما تجزیه و تحلیل خود را انجام می دهید و تعیین می کنید که سود شما از قیمت زمان ورود 15 درصد خواهد بود. ضمنا، این سوال به ذهن شما خطور می کند که نقطه ضرر معامله را در کجا باید قرار داد؟ اینجاست که باید حد ضرر و توقف خود را مشخص کنید. در این حالت، شما تصمیم می گیرید که نقطه ضررتان 5 درصد با نقطه ورود فاصله داشته باشد.

شایان ذکر است که این درصدها نباید به صورت تصادفی انتخاب شوند. بلکه شما باید آنها را براساس تجزیه و تحلیل خود از بازارها، سود مورد نظر و حد ضرر و توقف خود تعیین کنید. شاخص های تحلیل تکنیکال می توانند در تعیین حد ضرر و توقف خیلی مفید باشند.

بنابراین، سود مورد نظر شما 15 درصد و زیان احتمالی 5 درصد است. نسبت ریسک به ریوارد شما چقدر است؟ با تقسیم ضرر بر سود می توان به جواب رسید:

0.33=3 ÷1=15÷ 5

یعنی شما برای هر واحد ریسک، احتمالا سه برابر سود دریافت خواهید کرد. به عبارت دیگر، به ازای هر یک دلار ریسک که می کنید، ممکن است سه برابر سود دریافت کنید. بنابراین، اگر موقعیتی به ارزش 100 دلار داشته باشید، نسبت سود به ضرر احتمالی شما 15 به 5 دلار خواهد بود.

نحوه کاهش این نسبت

برای کاهش این نسبت می توانید حد ضرر و توقف خود را نزدیک تر به نقطه ورود به معامله بگیرید. همانطور که در بالا ذکر شد، نقاط ورود و خروج نباید بر اساس انتخاب تصادفی اعداد باشند. آنها باید براساس تجزیه و تحلیل شما از بازار انتخاب شوند. اگر نسبت ریسک به ریوارد معامله ای بالا باشد، ارزش وارد شدن و تعیین حد ضرر و توقف را ندارد. بهتر است که به دنبال یک موقعیت دیگر با نسبت ریسک به ریوارد مناسب باشید.

توجه داشته باشید که موقعیت هایی با اندازه های مختلف می توانند نسبت ریسک به ریوارد یکسانی داشته باشند. برای مثال، اگر شما موقعیتی به ارزش 10000 دلار داشته باشید، این نسبت 500 به 1500 (این نسبت هنوز 1 به 3 است) خواهد بود. این نسبت فقط در صورتی تغییر می کند که شما موقعیت نسبی هدف و حد ضرر و توقف خود را تغییر دهید.

نسبت ریوارد به ریسک

لازم به ذکر است که بسیاری از معامله گران این محاسبه را برعکس انجام می دهند و در عوض نسبت ریوارد به ریسک را محاسبه می کنند. اما چرا؟ این فقط مربوط به اولویت بندی است. برخی این روش را بهتر و آسان تر درک می کنند. محاسبه این نسبت دقیقا برعکس فرمول نسبت ریسک به ریوارد است. بنابراین، نسبت ریوارد به ریسک شما در مثال بالا 3=5÷ 15 خواهد بود. همان طور که انتظار دارید، نسبت ریوارد به ریسک بالا بهتر از نسبت ریوارد به ریسک پایین است.

ریسک در مقابل ریوارد

فرض کنیم که در باغ وحشی هستیم و می خواهیم شرط بندی کنیم. من به شما 1 بیت کوین می دهم، اگر شما به داخل قفس پرندگان بروید و با دستان خود به یک طوطی غذا بدهید.ریسک احتمالی چیست؟ دو حالت وجود دارد. حالت اول: چون شما می خواهید کاری را بکنید که طبق قوانین مجاز به آن نیستید، با برخورد مامور باغ وحش مواجه خواهید شد. حالت دوم، شما موفق به انجام آن می شوید و 1 بیت کوین را دریافت خواهید کرد.

حال گزینه دیگری را پیشنهاد می کنیم. اگر شما با دست خالی به قفس ببر بروید و به آن گوشت خام بدهید، به شما 1.1 بیت کوین داده خواهد شد. ریسک احتمالی در اینجا چیست؟ مطمئنا، مامور باغ وحش با شما برخورد خواهد کرد و مانع این کار خواهد شد. اما این احتمال هم وجود دارد که ببر به شما حمله کند و صدمات جدی به شما وارد کند. از طرفی، مقدار سود شما کمی بیشتر از مورد طوطی است و اگر موفق شوید، بیت کوین دریافتی شما کمی بیشتر از مورد قبلی خواهد شد.

کدام معامله بهتر است؟ از نظر تکنیکال، هر دو معامله بد هستند، چون شما نباید اینگونه بی مقدمه اقدام کنید. البته، ریسک شما در مورد شرط ببر بیشتر خواهد شد، در حالی که سود شما از آن کمی بیشتر از مورد طوطی خواهد بود.

به روشی مشابه، بسیاری از معامله گران به دنبال شروع معامله از جایی هستند که سود بیشتری نسبت به ضرر خود دارند. به این عمل فرصت نامتقارن می گویند (سود احتمالی بیشتر از ضرر احتمالی است).

نرخ برنده شدن

نکته مهم بعدی که باید به آن توجه کرد، نرخ برنده شدن است. این نرخ از تقسیم تعداد معاملات برنده (سود ده) بر تعداد معاملات بازنده (زیان ده) به دست می آید. برای مثال، اگر نرخ برد شما 60 درصد است، در 60 درصد از معاملات (به طور متوسط) سود کسب خواهید کرد. چگونه می توان از این نرخ در مدیریت ریسک استفاده کرد؟

با این وجود، برخی از معامله گران می توانند با نرخ برد بسیار کم سودآوری بالایی داشته باشند. چرا؟ زیرا نسبت ریسک به ریوارد در تنظیمات معاملات شخصی آنها در یک حد مناسب است. اگر آنها تنظیمات خود را با نسبت 1 به 10 انجام دهند، احتمالا در 9 معامله متوالی زیان خواهند کرد و در یک معامله سر به سر (نه سود و نه زیان) خواهند شد. در این صورت، آنها باید از این 10 معامله دو معامله را ببرند تا به سود برسند.

حرف آخر

در این مطلب فهمیدیم که نسبت ریسک به ریوارد چیست و چگونه معامله گران می توانند آن را در برنامه معاملاتی خود بگنجانند. وقتی که صحبت از ریسک پذیری در یک استراتژی مدیریت پول به میان می آید، محاسبه این نسبت ضروری است .

از طرفی، داشتن یک دفتر وقایع روزانه برای ثبت جزئیات معاملات خیلی مهم است. با نوشتن جزئیات معاملات خود می توانید تصویر دقیق تری از عملکرد استراتژی های خود بدست بیاورید. بعلاوه، می توانید از آنها برای دارایی های مختلف و در شرایط مختلف بازار استفاده کنید.

از نسبت ریسک به ریوارد می توان برای اولویت بندی موقعیت های خرید استفاده کرد. در صورتی که معامله گر نسبت به خرید دو یا چند ارز تردید داشته باشد و تمام آنها به لحاظ تکنیکال و فاندامنتال موقعیت های خوبی برای خرید باشند، می تواند به کمک این نسبت یکی از آنها را که ریسک به ریوارد کمتری دارد، انتخاب کند.

ناگفته نماند که نسبت ریسک به ریوارد فقط یک عدد است که براساس پارامترهای احتمالی تعیین شده و این نسبت ملاک صددرصد ورود به یک موقعیت معاملاتی نیست. به طور خلاصه، در بازارها فرصت های مطلوب و ایده آل زیادی را می توان یافت و دلیلی برای ریسک بیشتر برای دستیابی به سود کمتر وجود ندارد. برای سود بردن از یک معامله باید یک برنامه دقیق معاملاتی داشته باشید. این برنامه باید به شما بگوید که دقیقا چه زمانی و در کجا وارد یک موقعیت معاملاتی شوید و هدف ها و حدود ضرر و توقف خود را باید در کجا و تحت چه شرایطی انتخاب کنید.

آقا فقط توی کدوم صرافی ریسک به ریوارد وجود دارد