قبل از پرداختن به موضوع استیکینگ شناور (liquid staking)، اجازه دهید به طور مختصر در مورد استیکینگ و مشکلات مربوط به آن توضیح دهیم. استیکینگ یک اصطلاح تخصصی در بازار ارز رمزنگاری است که به فرایند قفل کردن ارزهای رمزنگاری در شبکه بلاک چین برای تقویت و پشتیبانی آن اشاره دارد. افراد در ازای استیکینگ ارزهای خود، پاداش یا سود دریافت می کنند. اما دارایی های کاربر در طول دوره استیکینگ غیرقابل برداشت بوده و نمی تواند آنها را مبادله یا منتقل کند.

استیکینگ چیست و چگونه می توان از آن پاداش کسب کرد

استیکینگ شناور این امکان را به هولدر ارز رمزنگاری می دهد تا در فرایند استیکینگ شرکت کند و در عین حال به دارایی های خود دسترسی داشته باشد. این روش نگرش کاربران به استیکینگ را تغییر داده است. پروژه هایی مانند لیدو، استیکینگ شناور را راه اندازی کرده اند که به کاربر در ازای قفل کردن ارزهای رمزنگاری اش توکن هایی را می دهند که نشان دهنده ارز قفل شده در آن پلتفرم هستند.

این به کاربران اجازه می دهد تا علاوه بر دریافت پاداش استیکینگ، توکن های خود را در اپلیکیشن های مالی غیرمتمرکز (دیفای) معامله کنند و یا آنها را برای سایر کاربران ارسال کنند.

اپلیکیشن های غیرمتمرکز چیستند و چه مزایا و معایبی دارند؟

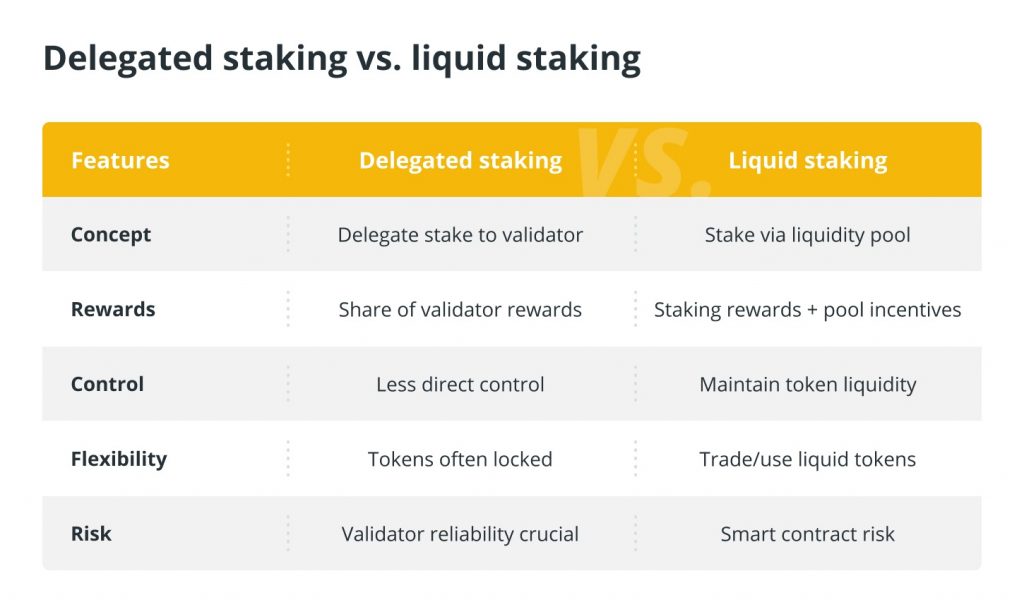

تفاوت بین استیکینگ شناور و استیکینگ نیابتی

اگرچه اثبات سهام نیابتی (یا DPoS) مفهوم اولیه خود را از اثبات سهام قرض گرفته، مکانیزم آن متفاوت است. در DPoS کاربران این اختیار را دارند که نمایندگانی (که “تایید کننده” یا “تولید کننده بلاک” نامیده می شوند) را برای تایید بلاک ها انتخاب کنند. تعداد نمایندگان شرکت کننده در روند اجماع محدود است و از طریق رای گیری تعیین می شوند. کاربران در مکانیزم DPoS می توانند توکن های خود را در یک استخر استیکینگ تجمیع کنند و از قدرت ترکیبی خود برای رای دادن به نماینده مورد نظر خود استفاده کنند.

الگوریتم اثبات سهام یا PoS چیست؟

از طرف دیگر، استیکینگ شناور به گونه ای طراحی شده تا سقف استیکینگ را پایین بیاورد و راهی را برای سهامداران فراهم کند تا مکانیزم قفل کردن توکن را دور بزنند. بلاک چین ها اغلب الزام حداقل مقدار را برای استیکنگ دارند. برای مثال، کسانی که می خواهند یک نود اعتبارسنج در شبکه اتریوم باشند، باید حداقل 32 اتریوم را استیکینگ کنند. علاوه براین، این کار نیاز به سخت افزارو نرم افزار خاص و زمان و تخصص در کامپیوتر دارد که این نیازمند سرمایه گذاری بسیار زیادی است.

اتریوم چیست؟ آموزش کامل اتریوم

پلتفرم استیکینگ به عنوان یک سرویس

استیکینگ به عنوان یک سرویس (یا Staking-as-a-service) پلتفرم یا سرویسی است که مانند یک واسطه عمل می کند و به کاربران این امکان را می دهد تا اختیار دارایی های خود را به شخص ثالثی واگذار کنند. سپس، این شخص ثالث از طرف آنها در فرایند استیکینگ شرکت کرده و در ازای آن کارمزد یا بخشی از پاداش را دریافت می کند. جی پی مورگان خاطرنشان می کند که ارزش بخش سرویس های استیکینگ تا سال 2025 به حدود 40 میلیارد دلار خواهد رسید. سرویس های استیکینگ ارز رمزنگاری نقش مهمی را در این بازار نوظهور ایفا خواهند کرد و استیکینگ شناور بخش جدایی ناپذیر آن خواهد بود.

پلتفرم های استیکینگ به عنوان یک سرویس را می توان براساس سطح غیرمتمرکز آنها به دو دسته حضانتی و غیرحضانتی طبقه بندی کرد که نقش مهمی در حفظ منافع سهامداران و شفافیت دارد. برای تسهیل مدیریت غیرمتمرکز، تصمیمات مهم توسط یک سازمان مستقل غیرمتمرکز (دائو یا DAO) گرفته می شود.

پلتفرم های سرویس استیکینگ حضانتی شامل مدیریت کامل فرایند استیکنگ است. سرویس های استیکینگ ارائه شده توسط صرافی های ارز رمزنگاری از نوع حضانتی هستند. پاداش ها قبل از توزیع شدن بین سهامداران، ابتدا به ارائه دهنده استیکینگ می رسد.

در مدل استیکینگ غیرحضانتی، اعتبارسنج ها از کسانی که می خواهند در استیکینگ شرکت کنند، کمیسیون می گیرند. در شبکه های اثبات سهام که از واگذاری اختیار دارایی ها به شخص ثالث پشتیبانی می کنند، پاداش به طور مستقیم به سهامداران ارسال می شود و اعتبارسنج ها هیچ دخالتی در آن ندارند.

نحوه عملکرد استیکینگ شناور

استخرهای استیکینگ به کاربران این امکان را می دهند تا با استفاده از یک قرارداد هوشمند دارایی های خود را تجمیع کرده و یکجا استیکینگ کنند. هر سهامدار در ازای دارایی های قفل شده خود، توکن هایی را دریافت می کند که نشان دهنده سهام وی در استخر است.

قرارداد هوشمند چیست؟

این مکانیزم شرط حداقل مقدار استیکینگ را حذف می کند. استیکینگ شناور این فرایند را یک گام فراتر می برد و سهامداران را قادر می سازد تا دو برابر درآمد کسب کنند. از یک طرف، آنها در ازای استیکنگ توکن های خود پاداش می گیرند. از طرف دیگر، آنها با انجام فعالیت های مالی با توکن های نشان دهنده سهام استخر، مانند معامله کردن، وام دادن و غیره، بدون تاثیر بر توکن های اولیه قفل شده، سود کسب می کنند.

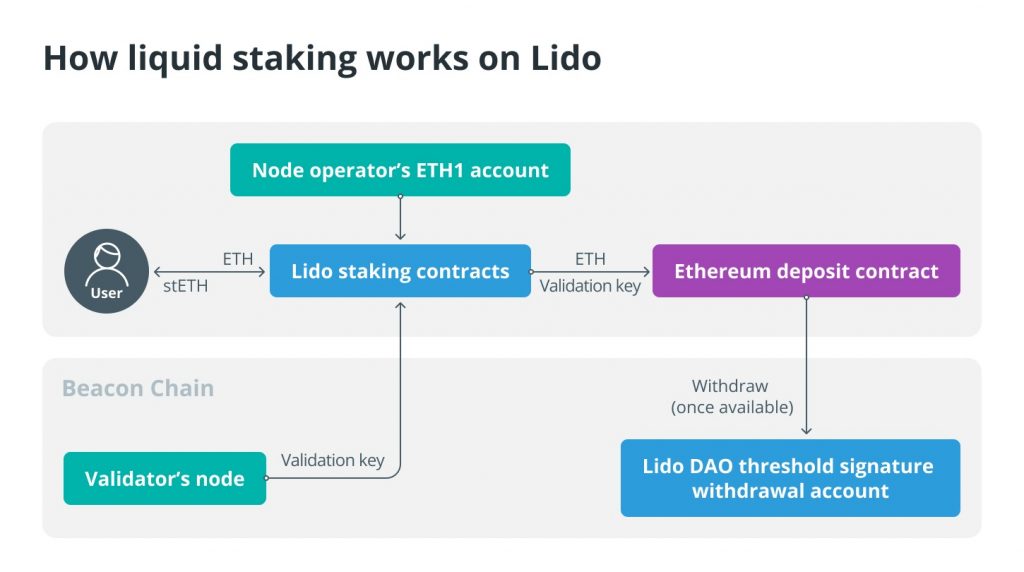

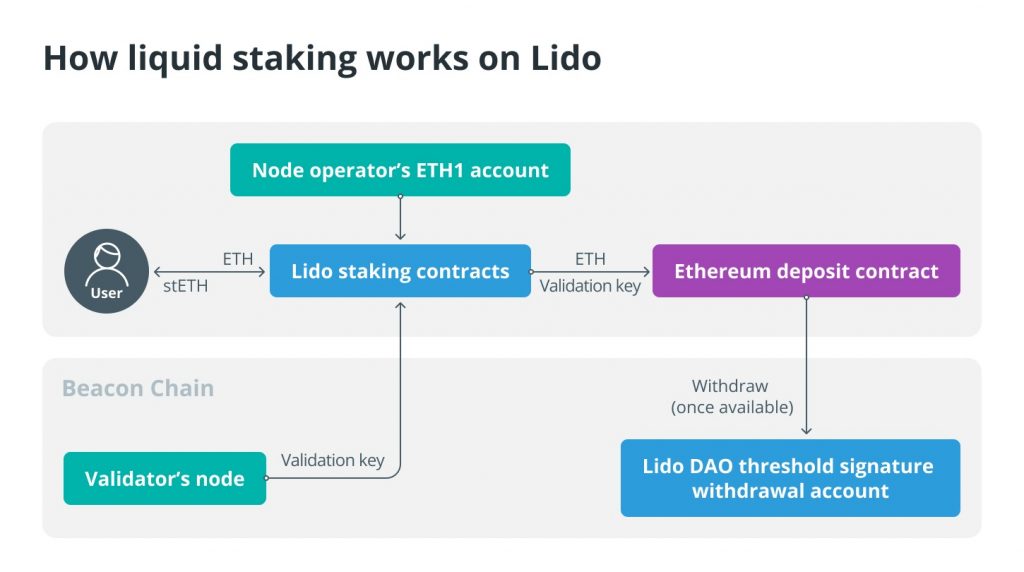

پلتفرم لیدو

لیدو یک پلتفرم استیکنگ شناور برای ارزهای اثبات سهام است که از چندین بلاک چین PoS از جمله اتریوم، سولانا، کوساما، پولکادات و پالیگان پشتیبانی می کند. پلتفرم لیدو با کاهش موانع ورود و هزینه های مرتبط با قفل کردن دارایی ها (که در پلتفرم های استیکینگ سنتی رایج هستند) راه حلی نوآورانه ارائه می کند.

لیدو یک استخر استیکینگ مبتنی بر قرارداد هوشمند است. کاربرانی که دارایی های خود را به این پلتفرم واریز می کنند، از طریق این پروتکل در بلاک چین لیدو استیکینگ می شوند. لیدو به هولدرهای اتریوم این امکان را می دهد که در استیکینگ شرکت کرده و پاداش های بلاک را دریافت کنند، آنها با هر مقدار اتریوم که دارند می توانند در این فرایند شرکت کنند، چون شرط حداقل مقدار مورد نیاز (یعنی 32 اتریوم) در این پلتفرم وجود ندارد. کاربران در ازای استیکینگ اتریوم، توکن stETH را دریافت می کنند. stETH یک توکن سازگار با استاندارد ERC-20 بوده که نشان دهنده اتریوم استیکینگ شده در لیدو است. توکن stETH پس از واریز توسط کاربر ایجاد می شود و پس از برداشت سوزانده می شود.

این پروتکل اتریوم استیکینگ شده را بین اعتبارسنج ها (اپراتورهای نود) در شبکه لیدو توزیع می کند و سپس برای تایید به بیکن چین اتریوم واریز می شود. سپس این وجوه در یک قرارداد هوشمند نگهداری می شوند که برای اعتبارسنج ها یا تاییدکنندگان تراکنش ها غیر قابل دسترس هستند. توکن های اتریوم واریز شده از طریق پروتکل استیکینگ لیدو در دسته های 32 تایی بین اپراتورهای نود فعال در شبکه توزیع می شوند.

کاربرانی که توکن های پولکادات (DOT)، پالیگان (MATIC)، سولانا (SOL) و کوساما (KSM) را به قراردادهای هوشمند در لیدو واریز می کنند، به ترتیب توکن های stSOL، stMATIC، stDOT و stKSM را دریافت می کنند. این توکن ها را می توان برای کسب درآمد در دیفای، ارائه نقدینگی، معامله در صرافی های غیرمتمرکز و غیره استفاده کرد.

ریسک های مرتبط با پلتفرم های استیکینگ شناور

تهدیدات فنی

بلاک چین های اثبات سهام یا PoS نسبتا جدید هستند و همیشه این احتمال وجود دارد که باگ ها یا آسیب پذیری های پروتکل منجر به از دست دادن دارایی ها یا هک شوند. اتکا به اعتبارسنج ها برای استیکینگ نیز ریسک طرف مقابل را دارد. ریسک طرف مقابل به احتمال عمل نکردن یکی از افراد دخیل در معامله یا قرارداد به تعهدات خودش اشاره می کند.

ریسک های بازار

استیکنگ شناور قفل دارایی های استیکینگ شده را باز می کند و به سهامداران این امکان را می دهد تا از اپلیکیشن های دیفای پاداش کسب کنند. با این حال، در صورت روند نزولی در بازار، خطر از دست دادن دارایی ها در هر دو سمت وجود دارد.

حفظ متن باز بودن پلتفرم استیکنگ شناور و حسابرسی های منظم آن می توانند تا حدودی از کاربران در برابر تهدیدات محافظت کنند. داشتن یک برنامه جایزه برای این پلتفرم ها نیز کمک می کند تا باگ های آنها به حداقل برسند.

انجام بررسی دقیق و جامع برای مقابله با ریسک های مرتبط با نوسانات بازار اهمیت بسیار زیادی دارد. این شامل تحقیق در مورد داده های گذشته بازار، ارزیابی سلامت مالی سرمایه گذاری ها، درک چشم انداز نظارتی و ایجاد یک استراتژی سرمایه گذاری متنوع است.

Bitcoin : $68519.85 0.47

Bitcoin : $68519.85 0.47  Ethereum : $1991.5 1.93

Ethereum : $1991.5 1.93  Tether USDt : $1

Tether USDt : $1  BNB : $634.28 0.53

BNB : $634.28 0.53  XRP : $1.36 2.1

XRP : $1.36 2.1  USDC : $1 0.01

USDC : $1 0.01  Solana : $87.22 0.85

Solana : $87.22 0.85  TRON : $0.28 0.91

TRON : $0.28 0.91  Dogecoin : $0.09 3.6

Dogecoin : $0.09 3.6  Cardano : $0.26 5

Cardano : $0.26 5  Bitcoin Cash : $446.15 0.47

Bitcoin Cash : $446.15 0.47  UNUS SED LEO : $9.22 1.83

UNUS SED LEO : $9.22 1.83  Hyperliquid : $31.44 4.4

Hyperliquid : $31.44 4.4  Monero : $341.5 0.84

Monero : $341.5 0.84  Chainlink : $8.83 1.33

Chainlink : $8.83 1.33  Ethena USDe : $1 0.02

Ethena USDe : $1 0.02  Canton : $0.16 0.89

Canton : $0.16 0.89  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.15 2.42

Stellar : $0.15 2.42  World Liberty Financial USD : $1 0.02

World Liberty Financial USD : $1 0.02