الگوهای نموداری زیادی در تحلیل های تکنیکال وجود دارند. البته دو الگوی مهم هستند که می توانند برای معامله گران روزانه، میان مدت و بلند مدت مفید باشند. این دو الگو تقاطع طلایی (صلیب صعودی) و تقاطع مرگ (صلیب نزولی) هستند.

قبل از این که بدانیم آنها چه هستند، باید بدانیم که یک میانگین متحرک چیست. به طور خلاصه، میانگین متحرک یک خط ترسیم شده بر روی نمودار قیمت است که میانگین قیمت دارایی را در یک بازه زمانی مشخص اندازه گیری می کند. برای مثال، میانگین متحرک 200 روزه میانگین قیمت دارایی را در 200 روز گذشته تخمین می زند. برای این که کاملا با میانگین متحرک آشنا شوید و کاربرد آن را در پیش بینی قیمت درک کنید، توصیه می شود مطلب زیر را مطالعه نمایید:

معرفی شاخص های تکنیکال و چگونگی استفاده از آنها؛ میانگین متحرک

تقاطع طلایی و تقاطع مرگ چه هستند و چگونه معامله گران می توانند از آنها در معاملات خود استفاده کنند؟ در ادامه این دو صلیب را بررسی خواهیم کرد.

تقاطع طلایی چیست؟

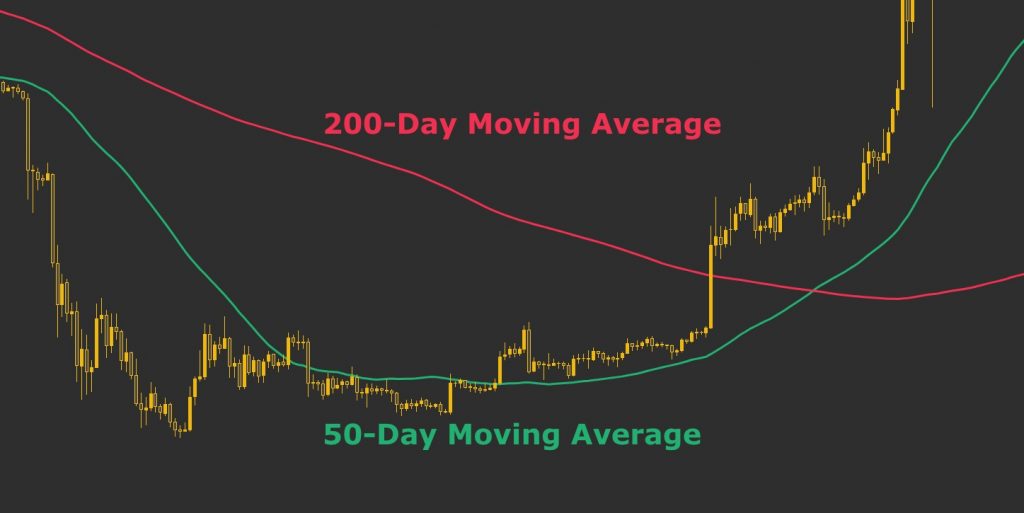

تقاطع طلایی زمانی رخ می دهد که یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلند مدت عبور می کند و به بالای آن می رسد. به طور معمول، از میانگین متحرک 50 روزه برای کوتاه مدت و از میانگین متحرک 200 روزه برای بلند مدت استفاده می کنند.در ضمن، این تنها راه وقوع یک تقاطع طلایی نیست. این تقاطع می تواند در هر بازه زمانی رخ دهد. ایده اصلی این است که یک میانگین متحرک کوتاه مدت یک میانگین متحرک بلند مدت را قطع می کند.

به طور معمول، یک تقاطع طلایی در سه مرحله اتفاق می افتد:

- در یک دوره نزولی، میانگین متحرک کوتاه مدت در زیر میانگین متحرک بلند مدت قرار دارد.

- روند معکوس می شود و میانگین متحرک کوتاه مدت از بلند مدت عبور می کند و در بالای آن قرار می گیرد.

- با باقی ماندن میانگین متحرک کوتاه مدت در بالای میانگین متحرک بلند مدت روند صعودی شروع می شود.

تحلیل تقاطع طلایی

در بسیاری از موارد، یک تقاطع طلایی ممکن است یک سیگنال صعودی در نظر گرفته شود. چگونه این اتفاق رخ می دهد؟ جواب ساده است. می دانیم که یک میانگین متحرک، متوسط قیمت یک دارایی را برای مدت زمان معین اندازه می گیرد. هنگامی که یک میانگین متحرک کوتاه مدت در زیر میانگین متحرک بلند مدت قرار دارد، یعنی حرکت کوتاه مدت قمیت در مقایسه با بلند مدت نزولی است.

چه اتفاقی رخ می دهد وقتی که میانگین متحرک کوتاه مدت بالاتر از بلند مدت قرار می گیرد؟ متوسط قیمت کوتاه مدت بیشتر از متوسط قیمت بلند مدت می شود. این نشان دهنده تغییر جهت احتمالی روند بازار است. به همین دلیل یک تقاطع طلایی را صعودی در نظر می گیرند.

در تعبیر استاندارد، یک تقاطع طلایی شامل رسیدن میانگین متحرک 50 روزه به بالای میانگین متحرک 200 روزه است. با این حال، نظریه کلی در تقاطع طلایی عبور میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت است. بنابراین، می توانیم در سایر بازه های زمانی (15 دقیقه، 1 ساعت، 4 ساعت و غیره) نیز تقاطع طلایی داشته باشیم.البته، سیگنال های بازه زمانی بلندتر نسبت به سیگنالهای بازه زمانی کوتاه تر قابل اعتماد تر هستند.

تاکنون، یک تقاطع طلایی را در میانگین متحرک ساده (SMA) بررسی کردیم. یک روش متداول دیگر برای محاسبه میانگین متحرک به نام میانگین متحرک نمایی (EMA) وجود دارد.این از فرمول دیگری استفاده می کند که تاکید بیشتری بر حرکت اخیر قیمت ها دارد.

همچنین می توان از میانگین متحرک نمایی برای جستجوی همگذری های صعودی و نزولی از جمله تقاطع طلایی استفاده کرد.از آنجا که این میانگین متحرک ها با سرعت بیشتری به حرکت های اخیر قیمت واکنش نشان می دهند، ممکن است سیگنال های تقاطع آنها اطمینان کمتری داشته و بیشتر کاذب باشند. با این وجود، تقاطع های این میانگین متحرک به عنوان ابزاری برای شناسایی معکوس شدن روندها در بین معامله گران متداول هستند.

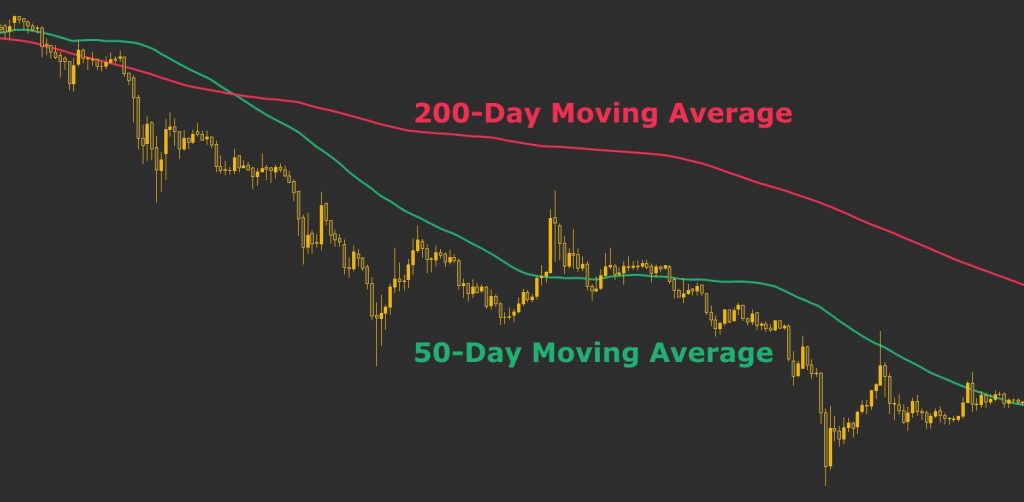

تقاطع مرگ چیست؟

تقاطع مرگ برعکس تقاطع طلایی است.این یک الگو زمانی رخ می دهد که یک میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت عبور می کند و در زیر آن قرار می گیرد. برای مثال، میانگین متحرک 50 روزه با عبور از میانگین متحرک 200 روزه به زیر آن می رسد. به این ترتیب، تقاطع مرگ معمولا یک سیگنال نزولی به حساب می آید.

به طور معمول یک تقاطع مرگ در سه مرحله اتفاق می افتد:

- در دوره صعودی، میانگین متحرک کوتاه مدت در بالای میانگین متحرک بلند مدت است.

- روند معکوس می شود و میانگین متحرک کوتاه مدت پایین تر از میانگین متحرک بلند مدت قرار می گیرد.

- روند نزولی زمانی شروع می شود که میانگین متحرک کوتاه مدت در زیر میانگین متحرک بلند مدت باقی بماند.

تحلیل تقاطع مرگ

حالا متوجه شدید که چرا تقاطع مرگ یک سیگنال نزولی است. میانگین متحرک کوتاه مدت در حال حرکت به زیر میانگین متحرک بلند مدت است که این چشم انداز نزولی بازار را نشان می دهد.

تقاطع مرگ پیش از رکود اقتصادی بزرگ در تاریخ ، مانند سال 1929 یا 2008 ، یک سیگنال نزولی ایجاد کرده است. البته این امکان هم وجود دارد که سیگنال های کاذب (مانند سال 2016 ) ارائه دهد.

همانطور که در نمودار مشاهده می کنید، بازار تقاطع مرگ را صرفا برای ادامه روند صعودی چاپ کرد و بعد از مدت کوتاهی یک تقاطع طلایی ظاهر شد.

تقاطع طلایی در مقابل تقاطع مرگ؛ تفاوت آنها در چیست؟

در مورد هر دو تقاطع بحث کردیم، بنابراین فهمیدن تفاوت بین آنها دشوار نیست. در اصل، هردو قطب مخالف هم هستند. ممکن است تقاطع طلایی یک سیگنال صعودی و تقاطع مرگ یک سیگنال نزولی تلقی شود.

هر دو با حجم بالای معاملات تایید می شوند.برخی از تحلیلگران تکنیکال در هنگام بررسی تقاطع ، سایر شاخص های تکنیکال را نیز بررسی می کنند. نمونه های متداول عبارتند از: میانگین متحرک همگرایی واگرایی (MACD) و شاخص قدرت نسبی (RSI).

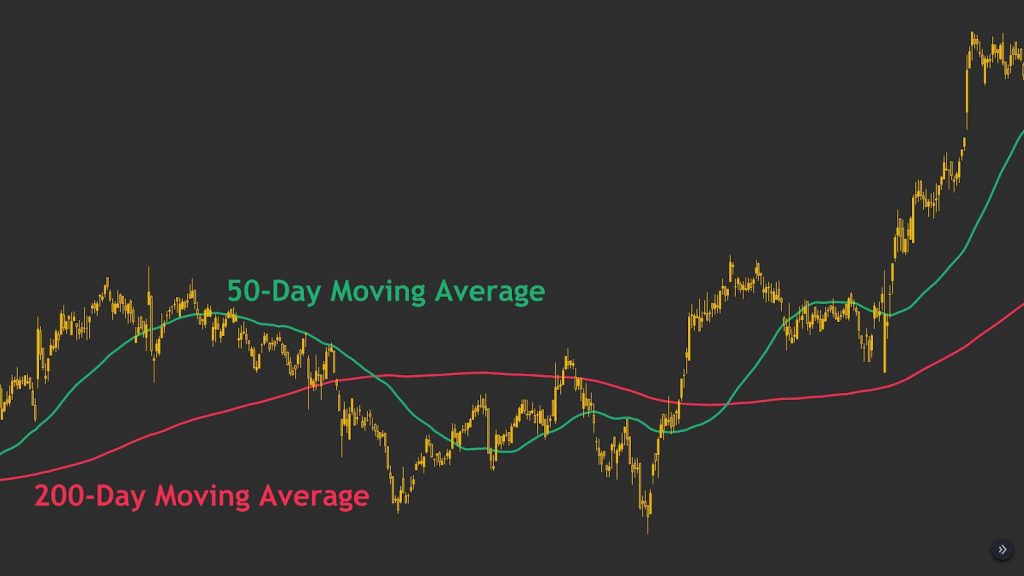

آنچه باید به خاطر بسپاریم این است که میانگین متحرک ها شاخص های تاخیری هستند و قدرت پیش بینی کننده ای ندارند. این بدان معناست که هر دو تقاطع معمولا تایید قوی معکوس شدن یک روند که قبلا رخ داده، هستند .

چگونه با تقاطع طلایی و مرگ معامله کنیم؟

ایده اصلی این الگوها کاملا ساده است. اگر بدانید که چگونه معامله گران از میانگین متحرک همگرایی واگرایی استفاده می کنند، به راحتی می توانید نحوه معامله با استفاده از این تقاطع ها را یاد گیرید.

معمولا برای تقاطع های طلایی و مرگ نمودارهای روزانه مورد بررسی قرار می گیرند. بنابراین، یک استراتژی ساده می تواند خرید در تقاطع طلایی و فروش در تقاطع مرگ باشد. در حقیقت، این یک استراتژی نسبتا موفق برای معاملات بیت کوین در چند سال گذشته بوده است. البته، سیگنال های کاذب زیادی نیز وجود داشته اند. از این رو، کورکورانه دنبال کردن یک سیگنال بهترین استراتژی نیست.بنابراین لازم است فاکتورهای دیگری نیز در نظر گرفته شود.

در ضمن، مانند بسیاری از تکنیک های تحلیل نمودار، سیگنال های موجود در بازه های زمانی بلند قوی تر از بازه های زمانی کوتاه هستند. ممکن است یک تقاطع طلایی در نمودار هفتگی رخ دهد، در حالی که شاهد یک تقاطع مرگ در نمودار ساعتی هستید. به همین دلیل همیشه بازه های زمانی بلندتر در نمودار اطلاعات مفیدتری ارائه می کنند.

چیزی که بسیاری از معامله گران در هنگام معامله با تقاطع های طلایی و مرگ به دنبال آن خواهند بود، حجم معاملات است. حجم مانند بسیاری از الگوهای نموداری می تواند ابزاری قوی برای تایید باشد.بدین ترتیب، هنگامی که افزایش حجم با سیگنال تقاطع همراه می شود، بسیاری از معامله گران نسبت به معتبر بودن آن سیگنال بیشتر مطمئن می شوند.

با تشکیل یک تقاطع طلایی، میانگین متحرک بلند مدت احتمالا یک منطقه کلیدی حمایت در نظر گرفته خواهد شد. برعکس، با تشکیل تقاطع مرگ این میانگین متحرک به احتمال زیاد یک منطقه مقاومت خواهد بود.

همچنین ممکن است سیگنال های تقاطع با سیگنال های دیگر شاخص های تکنیکال ترکیب شوند. معامله گران چندین سیگنال و شاخص را با هم یکی می کنند تا سیگنال های معاملاتی را قابل اطمینان تر کنند.

کلام آخر

در این مقاله درباره رایج ترین تقاطع ها (طلایی و مرگ) بحث کردیم. تقاطع طلایی زمانی تشکیل می شود که میانگین متحرک کوتاه مدت به بالای میانگین متحرک بلند مدت می رسد.در تقاطع مرگ، میانگین متحرک کوتاه مدت در زیر میانگین متحرک بلند مدت قرار می گیرد.هر دوی آنها می توانند ابزارهای قابل اعتمادی برای تایید معکوس شدن روند های بلند مدت (در بازارهای سهام، فارکس یا ارز رمزنگاری ) باشند.

Bitcoin : $67076.73 1.2

Bitcoin : $67076.73 1.2  Ethereum : $1978.96 1.27

Ethereum : $1978.96 1.27  Tether USDt : $1 0.01

Tether USDt : $1 0.01  XRP : $1.42 3.97

XRP : $1.42 3.97  BNB : $612.69 0.72

BNB : $612.69 0.72  USDC : $1

USDC : $1  Solana : $82.26 3.35

Solana : $82.26 3.35  TRON : $0.28 0.42

TRON : $0.28 0.42  Dogecoin : $0.1 2.76

Dogecoin : $0.1 2.76  Bitcoin Cash : $561.58 0.84

Bitcoin Cash : $561.58 0.84  Cardano : $0.28 2.48

Cardano : $0.28 2.48  UNUS SED LEO : $8.65

UNUS SED LEO : $8.65  Hyperliquid : $28.7 2.57

Hyperliquid : $28.7 2.57  Ethena USDe : $1 0.03

Ethena USDe : $1 0.03  Chainlink : $8.71 1.82

Chainlink : $8.71 1.82  Canton : $0.16 2.84

Canton : $0.16 2.84  Monero : $328.51 2.58

Monero : $328.51 2.58  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.16 3.74

Stellar : $0.16 3.74  World Liberty Financial USD : $1 0.01

World Liberty Financial USD : $1 0.01