کشورها به سرعت به سمت ایجاد ارزهای دیجیتال حرکت می کنند. بنابراین در اخبار و صحبت های مختلف می شنویم که تعداد زیادی از بانک های مرکزی در سراسر دنیا در زمینه داشتن پول دیجیتال بومی خود به پیشرفت های قابل توجهی رسیده اند.

اما در واقع حدود 80% از بانک های مرکزی جهان طبق قوانین موجود، مجاز به صدور ارز دیجیتال نیستند یا چارچوب قانونی مشخصی برای آنها وجود ندارد.

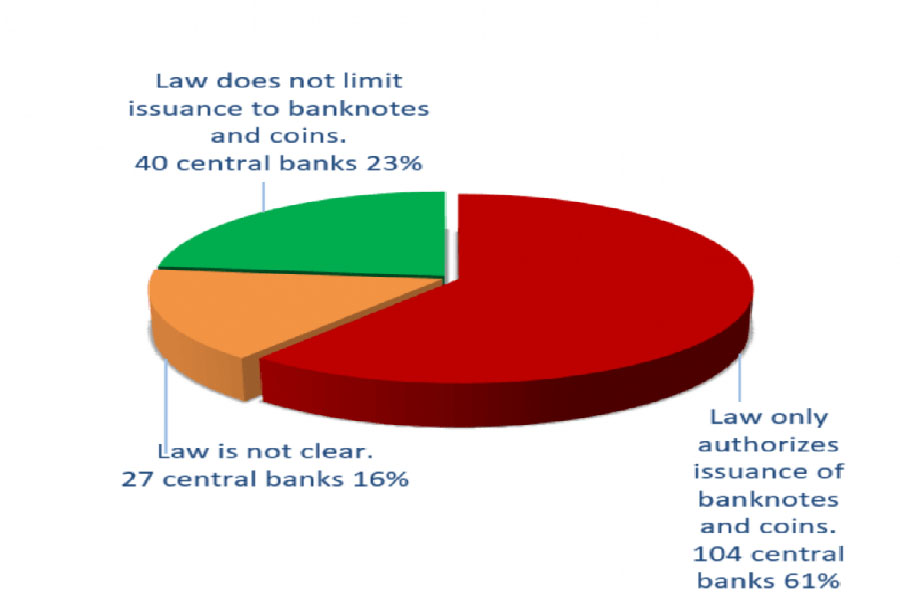

برای انجام این ارزیابی، قوانین بانک مرکزی 174 عضو صندوق بین المللی پول(IMF) بررسی شد و مشخص گردید که تنها 40 کشور بر طبق قوانین موجود خود مجاز به ایجاد و انتشار ارزهای دیجیتال هستند.

فقط جنبه حقوقی مهم نیست

هرگونه انتشار و عرضه پول، نوعی بدهی برای بانک مرکزی است. بنابراین انجام آن باید مبنای محکم و مستدلی داشته باشد تا از ریسک های قانونی، مالی و اعتبار برای موسسات جلوگیری شود. در نهایت باید در مورد این که یک فناوری مهم و بحث برانگیز مطابق با دستورالعمل بانک مرکزی است، اطمینان داشت. در غیراینصورت با چالش های سیاسی و حقوقی مواجه خواهد شد.

حال ممکن است بپرسید اگر انتشار و عرضه پول جزو اساسی ترین کارهای بانک های مرکزی است، پس چرا شکل دیجیتالی پول اینقدر متفاوت و پر چالش است؟ پاسخ این سوال به تجزیه و تحلیل دقیق عملکرد و اختیارات هر بانک مرکزی و همچنین پیامد طراحی های مختلف ابزارهای دیجیتال نیاز دارد.

ارائه پول دیجیتال

برای این که یک ارز واجد شرایط قانونی باشد، باید به عنوان یک روش پرداخت مطابق با قوانین آن کشور در نظر گرفته شود و در واحد پولی آن ارزش گذاری شود. یک ارز معمولا پول رایج و قانونی یک کشور است. یعنی می توان از طریق آن داد و ستد کرد و برای خرید و فروش اقلام و کالا ها از آن استفاده کرد.

بنابراین پول رایج و قانونی فقط به عنوان روش پرداختی است که به راحتی توسط اکثریت مردم قابل دریافت و استفاده باشد. به همین دلیل اسکناس و سکه رایج ترین شکل ارز و پول است.

برای استفاده از ارزهای دیجیتال باید ابتدا زیرساخت های دیجیتال، مثل لپ تاپ، تلفن های همراه هوشمند و اتصال به اینترنت وجود داشته باشد. اما دولت ها نمی توانند داشتن این ابزارها را به شهروندان خود تحمیل کنند. بنابراین اعطای مجوز قانونی برای عرضه ارز دیجیتال به بانک های مرکزی ممکن است چالش برانگیز باشد. بدون تعیین چارچوب های قانونی، تبدیل شدن به ارز رایج نیز به همان اندازه چالش برانگیز خواهد بود. هنوز هم بسیاری از روش های پرداخت که به طور گسترده در کشورهای پیشرفته استفاده می شود، نه پول رایج و قانونی هستند و نه ارز. مثل اوراق بهادار.

ویژگی های کشف نشده

ارزهای دیجیتال می توانند اشکال مختلفی داشته باشند. تجزیه و تحلیل انجام شده بر پیامدهای قانونی و حقوقی مفاهیم اصلی مورد توجه بانک های مرکزی مختلف متمرکز است. به عنوان مثال دو اصطلاح مبتنی بر حساب(account-based) و مبتنی بر توکن(token-based). اولین مورد به معنای دیجیتالی کردن موجودی حساب هایی است که نزد بانک مرکزی وجود دارد. مورد دوم مربوط به طراحی یک ارز دیجیتالی جدید است که مربوط به موجودی حساب های بانک ها نزد بانک مرکزی نمی شود و به آنها متصل نیست.

از منظر حقوقی و قانونی تفاوت های زیادی بین مدل بانکداری سنتی و پول های سنتی رایج با ارزهای دیجیتال وجود دارد. اولین مدل، قدمتی به اندازه خود بانکداری مرکزی دارد که در اوایل قرن هفدهم توسط بانک آمستردام ارائه شد. وضعیت حقوقی آن در مورد قوانین عمومی و اختصاصی در اکثر کشورها به خوبی توسعه یافته و قابل درک است. در مقابل ارزها و توکن های دیجیتال تاریخچه بسیار کوتاهی دارند و وضعیت قانونی و حقوقی آنها نامشخص است. برخی از بانک های مرکزی مجاز به انتشار هر نوع ارز(که می تواند شامل فرم های دیجیتالی نیز شود) هستند. در حالی که اکثر آنها(61%) فقط به اسکناس و سکه محدود می شوند.

مورد مهم دیگر این است که آیا ارز دیجیتال فقط در سطوح بالا و توسط موسسات مالی مورد استفاده قرار گیرد یا برای عموم در دسترس و قابل استفاده باشد؟ بانک ها و موسسات مالی نزد بانک مرکزی حساب هایی دارند و بنابراین مشتری و کاربر معمول آنها هستند. این که افراد معمولی و خصوصی حساب هایی را نزد بانک مرکزی داشته باشند، مانند بانک های خرد، نیازمند یک تغییر ساختاری در سازماندهی بانک های مرکزی است و به تغییرات قانونی قابل توجهی نیاز دارد. در حال حاضر فقط 10 بانک مرکزی در مطالعه انجام شده مجاز به انجام این کار هستند.

یک تلاش پر چالش

همپوشانی و وجود تمام این مشکلات در طراحی می تواند چالش های حقوقی بسیار پیچیده ای را ایجاد کند و می تواند بر تصمیمات گرفته شده توسط هر مقام پولی تاثیرگذار باشد.

ایجاد ارزهای دیجیتال توسط بانک مرکزی می تواند مسائل حقوقی متعددی را در زمینه های مختلف مثل مالیات، املاک و قراردادها، سیستم پرداخت، حفظ حریم خصوصی و محافظت از اطلاعات و داده ها، جلوگیری از پولشویی و غیره، ایجاد کند. اگر قرار باشد نقطه عطف بعدی در دنیا تکامل پول باشد، ارزهای دیجیتال بانک های مرکزی نیاز به مبانی قانونی محکمی دارند که بتواند سیستم مالی روان، اعتبار و پذیرش گسترده توسط عموم مردم و عوامل و شرایط اقتصادی کشورها را تضمین کند.

Bitcoin : $89153.79 0.89

Bitcoin : $89153.79 0.89  Ethereum : $3008.78 2.47

Ethereum : $3008.78 2.47  Tether USDt : $1 0.01

Tether USDt : $1 0.01  BNB : $899.36 1.81

BNB : $899.36 1.81  XRP : $1.91 0.81

XRP : $1.91 0.81  Solana : $126.87 2.03

Solana : $126.87 2.03  USDC : $1 0.01

USDC : $1 0.01  TRON : $0.29 0.87

TRON : $0.29 0.87  Dogecoin : $0.13 2.27

Dogecoin : $0.13 2.27  Cardano : $0.36 1.52

Cardano : $0.36 1.52  Bitcoin Cash : $594.16 0.83

Bitcoin Cash : $594.16 0.83  Hyperliquid : $32.88 20.84

Hyperliquid : $32.88 20.84  Monero : $474.08 1.08

Monero : $474.08 1.08  Chainlink : $11.92 0.4

Chainlink : $11.92 0.4  UNUS SED LEO : $9.15 0.13

UNUS SED LEO : $9.15 0.13  Stellar : $0.21 1.09

Stellar : $0.21 1.09  Ethena USDe : $1 0.01

Ethena USDe : $1 0.01  Zcash : $391.43 5.36

Zcash : $391.43 5.36  Canton : $0.16 3.61

Canton : $0.16 3.61  Sui : $1.44 0.01

Sui : $1.44 0.01