در روز جمعه 29 سپتامبر ساعت 11:30 صبح به وقت ایران، 117000 قرارداد اختیار معامله بیت کوین و 1.1 میلیون قرارداد اختیار معامله اتریوم (روی هم حدود 4.8 میلیارد دلار) در صرافی مشتقات دریبیت منقضی می شود.

بیت کوین چیست؟ آموزش کامل بیت کوین

اتریوم چیست؟ آموزش کامل اتریوم

یک قرارداد اختیار معامله در صرافی دریبیت نشان دهنده یک بیت کوین و یک اتریوم است. قرارداد اختیار معامله به معامله گر این حق را می دهد تا دارایی پایه را در آینده با قیمتی از پیش تعیین شده خریداری کند یا بفروشد.

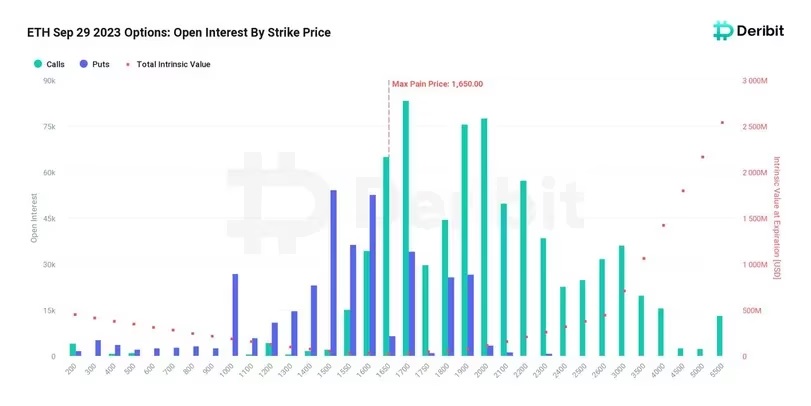

سطوح حداکثر ضرر برای بیت کوین و اتریوم به ترتیب 26500 دلار و 1650 دلار هستند. سطح حداکثر ضرر قیمتی است که در آن خریداران قرارداد اختیار معامله بیشترین ضرر مالی را در زمان انقضا متحمل می شوند. در واقع، فروشندگان قراردادها به دنبال این هستند که قیمت ها را نزدیک به این سطوح نگه دارند تا بیشترین ضرر را بر خریداران وارد کنند. آنها این کار را با خرید و فروش دارایی پایه در بازارهای اسپات یا آتی انجام می دهند.

معامله گران انتظار دارند قیمت قبل از تاریخ انقضا ثابت بماند. این قراردادهای مشتقه بسته به نحوه معامله این دو ارز برتر بازار تا پایان هفته ارزشمند یا بی ارزش خواهند بود.

هم معامله گران با تجربه و هم معامله گران خُرد، انقضای قراردادهای اختیار معامله ماهانه و سه ماهه را زیر نظر می گیرند، چون بازار قبل و بعد از این رویدادها، تحت تاثیر قرار می گیرد.

اهمیت انقضای قرارداد اختیار معامله سه ماهه

به گفته لوک استریجرز، معمولا انقضای سه ماهه از نظر حجم و ارزش بسیار مهم است. برای مثال، در ژوئن گذشته شاهد انقضای 5.4 میلیارد دلاری قراردادهای اختیار معامله بودیم، در حالی که این رقم برای ماه مارس 5.2 میلیارد دلار بود. سه ماهه فعلی با سه ماهه قبلی مطابقت دارد. در سپتامبر، 3 میلیارد دلار از قراردادهای اختیار معامله بیت کوین و 1.8 میلیارد دلار از قراردادهای اختیار معامله اتریوم منقضی می شوند.

یکی دیگر از فاکتورهایی که این انقضای فصلی را مهم می کند، فعالیت های پوشش ریسک بازارسازان یا نهادهایی است که وظیفه فراهم کردن نقدینگی در دفتر سفارش را بر عهده دارند.

بازارسازان به دنبال پوشش ریسک گامای خود هستند و با خرید و فروش فعال دارایی پایه در زمان نزدیک شدن به تاریخ انقضا، یک دفتر خنثی (نه مثبت و نه منفی) را حفظ می کنند. گاما به نرخ تغییر دلتا یا حساسیت قیمت یک قرارداد اختیار معامله به تغییرات دارایی پایه اشاره دارد.

وقتی گامای بازارسازان مثبت باشد، آنها در بازار اسپات در قیمت پایین می خرند و در قیمت بالا می فروشند تا از نوسانات جلوگیری کنند. از سوی دیگر، وقتی گامای بازارسازان منفی است، آنها در قیمت بالا خرید می کنند و در قیمت پایین می فروشند تا حرکت قیمت را تقویت کنند.

با این حال، استیجرز افزایش نوسانات را در این انقضا پیش بینی نمی کند. در ماه گذشته شاهد بازارهای با ثباتی بوده ایم در حالی که گامای انقضای سپتامبر به تدریج افزایش یافته است. تاثیر توزیع نابرابر گاما در بین معامله گران می تواند به نوسانات بسیار بیشتری نسبت به نوسانات فعلی منجر شود.

به گفته Imran Lakha، معامله گران اتریوم عمدتا موقعیت های لانگ گاما را در حدود 1650 تا 1700 نگه می دارند. گریفین آردرن (Griffin Ardern) گفت که در مورد بیت کوین نیز همینطور است. احتمال تثبیت قیمت بسیار زیاد است. انقضای قراردادهای اختیار در 29 سپتامبر گامای بسیار بالایی دارد. با نزدیک شدن به زمان انقضا، گاما بزرگ تر و بزرگ تر می شود و در نتیجه جذابیت قیمت را بالاتر می برد.

موقعیت خرید (long) یا فروش (short) چیست؟ چگونه می توان از آنها استفاده کرد؟

به گفته آردرن، قیمت تسویه سه ماهه به احتمال زیاد نزدیک به اوج سطوح گاما خواهد بود که برای بیت کوین 26000 تا 27000 و برای اتریوم 1500 دلار یا 1650 دلار است.

Bitcoin : $68033.03 2.74

Bitcoin : $68033.03 2.74  Ethereum : $1983.1 3.18

Ethereum : $1983.1 3.18  Tether USDt : $1

Tether USDt : $1  BNB : $626.99 1.68

BNB : $626.99 1.68  XRP : $1.36 1.8

XRP : $1.36 1.8  USDC : $1 0.02

USDC : $1 0.02  Solana : $84.36 2.5

Solana : $84.36 2.5  TRON : $0.28 0.95

TRON : $0.28 0.95  Dogecoin : $0.09 2.84

Dogecoin : $0.09 2.84  Cardano : $0.26 3.26

Cardano : $0.26 3.26  Bitcoin Cash : $450.08 0.43

Bitcoin Cash : $450.08 0.43  UNUS SED LEO : $9.06 0.12

UNUS SED LEO : $9.06 0.12  Hyperliquid : $30.74 0.9

Hyperliquid : $30.74 0.9  Monero : $351.25 1.33

Monero : $351.25 1.33  Chainlink : $8.79 3.12

Chainlink : $8.79 3.12  Ethena USDe : $1 0.01

Ethena USDe : $1 0.01  Canton : $0.15 1.49

Canton : $0.15 1.49  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.15 2.98

Stellar : $0.15 2.98  World Liberty Financial USD : $1

World Liberty Financial USD : $1