به عنوان یک مبتدی و تازه وارد برای تجارت و سرمایه گذاری، بررسی و فهم نمودار می تواند دلهره آور و نامفهوم باشد. برخی به احساسات خود تکیه می کنند و سرمایه گذاری های خود را بدون شناخت انجام می دهند. ممکن است این استراتژی در یک بازار صعودی جواب دهد، اما مسلما در طولانی مدت نتیجه نخواهد داد.

در اصل، تجارت و سرمایه گذاری بازی احتمالات و مدیریت ریسک است. بنابراین توانایی در خواندن و فهم نمودارهای شمعی تقریبا برای هر نوع سرمایه گذاری بسیار مهم است. در اینجا به توضیح نمودارهای شمعی و چگونگی بررسی آنها می پردازیم.

نمودار شمعی چیست؟

نمودار شمعی نوعی نمودار مالی است که نشان دهنده حرکات قیمتی یک دارایی برای یک بازه زمانی مشخص به صورت گرافیکی است. همانطور که از نام این نمودار مشخص است، از تعدادی شمع تشکیل شده که هر کدام حرکات قیمتی را در بازه زمانی یکسان نشان می دهند. شمع ها می توانند تقریبا برای هر بازه زمانی، از ثانیه گرفته تا سال، تنظیم شوند.

تاریخچه نمودارهای شمعی به قرن 17 بازمی گردد. استفاده از این نمودارها به عنوان یک ابزار ترسیمی اولین بار توسط یک تاجر برنج ژاپنی به نام هوما(Homma) انجام شد. ایده های او به عنوان پایه و اساس همان چیزی است که امروزه به عنوان نمودار شمعی جدید استفاده می شود. یافته های هوما توسط بسیاری از تحلیلگران، از جمله چارلز داو که یکی از بنیانگذاران تحلیل های تکنیکال مدرن است، مورد استفاده قرار گرفت.

اگر چه از نمودارهای شمعی می توان برای تجزیه و تحلیل انواعی از داده ها استفاده کرد، اما بیشتر جهت تسهیل در تحلیل بازارهای مالی استفاده می شوند. در صورت استفاده صحیح از این نمودارها، ابزاری خواهند بود که به معامله گران کمک می کنند تا بتوانند احتمال بروز حرکات قیمتی را ارزیابی و پیش بینی کنند. بنابراین نمودارهای شمعی می توانند مفید باشند، زیرا معامله گران و سرمایه گذاران قادر خواهند بود تا ایده ها و استراتژی های خود را بر اساس تحلیل هایشان از بازار شکل داده و پیاده کنند.

نمودارهای شمعی چگونه کار می کنند؟

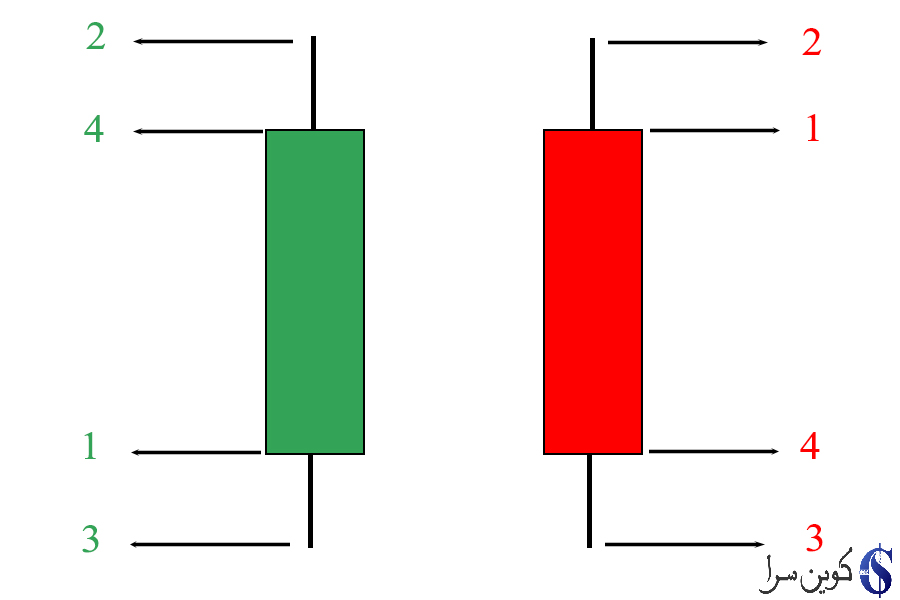

هر شمع قیمتی از بخش های زیر تشکیل شده است:

- باز شدن شمع: اولین قیمت معامله شده از دارایی در بازه زمانی مشخص.

- بالاترین سطح: بیشترین قیمت معامله شده از دارایی در بازه زمانی مشخص.

- پایین ترین سطح: کمترین قیمت معامله شده از دارایی در بازه زمانی مشخص.

- بسته شدن شمع: آخرین قیمت معامله شده از دارایی در بازه زمانی مشخص.

در کل، اغلب به این مجموعه از داده ها OHLC گفته می شود. رابطه بین این 4 جزء تعیین کننده شکل و رنگ شمع است.

فاصله بین باز و بسته شدن، بدنه شمع را تشکیل می دهد. فاصله بین بدنه و بالاترین یا پایین ترین قیمت سایه یا فیتیله شمع را می سازد. به فاصله بین بالاترین و پایین ترین قیمت هر شمع نیز دامنه شمع گفته می شود.

نحوه خواندن نمودار شمعی

بسیاری از معامله گران خواندن و فهم نمودارهای شمعی را آسانتر از نمودارهای نواری و خطی مرسوم می دانند، حتی اگر اطلاعات مشابهی را ارائه دهند. نمودار شمعی را می توان با یک نگاه خواند که نمایانگر ساده ای از عملکرد قیمت ها است.

در عمل، نمودار شمعی نشان دهنده نبرد بین روند صعودی و نزولی(اصطلاحا گاوها و خرس ها) در یک دوره زمانی مشخص است. به طور کلی هر چه بدنه شمع بلندتر باشد، فشار خرید یا فروش در بازه زمانی مشخص شده بیشتر بوده است. اگر فتیله های شمع کوتاه باشند، بدین معنی است که بالاترین یا پایین ترین قیمت در بازه زمانی، به قیمت در زمان باز شدن یا بسته شدن شمع نزدیک بوده است.

رنگ و تنظیمات ممکن است در ابزارهای مختلف متفاوت باشد. اما به طور کلی اگر رنگ بدنه سبز باشد، یعنی قیمت دارایی در زمان بسته شدن، بیشتر از زمان باز شدن شمع بوده است. برعکس، اگر رنگ بدنه قرمز باشد به این معنی است که قیمت در طی بازه زمانی و هنگام بسته شدن پایین تر از زمان باز شدن شمع بوده.

در برخی نمودارها برای نمایش شمع ها به جای استفاده از رنگ سبز و قرمز از رنگ سفید و سیاه استفاده می شود. به این ترتیب برای شمع های صعودی از رنگ سفید به جای رنگ سبز و برای شمع های نزولی از رنگ سیاه به جای رنگ قرمز استفاده می شود.

نمودارهای شمعی چه چیزی را نشان نمی دهند

در حالی که استفاده از نمودارهای شمعی برای داشتن یک دیدگاه کلی درباره عملکرد قیمت می تواند مفید باشد، اما ممکن است تمام آنچه که برای انجام تجزیه و تحلیل جامع نیاز دارید، فراهم نکند. به عنوان مثال نمودارهای شمعی جزئیاتی را که بین باز و بسته شدن قیمت رخ داده، نشان نمی دهند.

مثلا، اگر چه فتیله های یک شمع بالاترین و پایین ترین قیمت معامله شده از دارایی را در بازه زمانی نمایش می دهند، اما این که کدام یک اول رخ داده را نشان نمی دهند. با این حال در بیشتر نمودارهای شمعی می توان بازه زمانی را تغییر داد که به معامله گران اجازه می دهد تا جزئیات بیشتری را در بازه های زمانی کوتاه تر بررسی کنند.

نمودارهای شمعی می توانند نوسانات زیادی داشته باشند، خصوصا زمانی که بازه های زمانی کوتاه تری را ترسیم می کنند. اندازه و رنگ شمع ها می تواند خیلی سریع تغییر کند که این امر می تواند تفسیر آنها را مشکل نماید.

برای درک بیشتر چگونگی استفاده از نمودارهای شمعی می توانید به مطلب زیر مراجعه نمایید:

چگونه می توان روند قیمتی ارزها را پیش بینی کرد؟

نمودارهای شمعی Heikin-Ashi

آنچه تاکنون صحبت شد به نام نمودار شمعی ژاپنی معروف بود. اما روش های دیگری نیز برای ترسیم نمودار شمعی وجود دارد. Heikin-Ashi یکی از این روش ها است.

Heikin-Ashi در زبان ژاپنی به معنای میانگین نوار(average bar) است. این نوع نمودارهای شمعی به فرمول اصلاح شده ای متکی هستند که از داده های میانگین قیمت استفاده می کنند. هدف اصلی استفاده از این نوع نمودار هموار تر کردن فعالیت های قیمتی و کاهش نوسانات نشان داده شده در نمودارهای معمولی است. به این ترتیب نمودار شمعی Heikin-Ashi می تواند باعث آسانتر شدن شناخت روند بازار، الگوی قیمت و احتمال معکوس شدن روند شود.

معامله گران اغلب از شمع های Heikin-Ashi در ترکیب با نمودارهای شمعی برای جلوگیری از دریافت سیگنال های کاذب و شانس بیشتر برای کشف روند بازار استفاده می کنند. شمع های سبز Heikin-Ashi بدون فتیله پایینی عموما نشان دهنده روند صعودی قوی هستند. اما شمع های قرمز Heikin-Ashi که فاقد فیتیله فوقانی هستند، اغلب روند نزولی قوی را نشان می دهند.

در حالی که نمودار شمعی Heikin-Ashi می تواند ابزاری قدرتمند باشد، اما مانند هر ابزار تجزیه و تحلیل تکنیکال دیگری دارای محدودیت هایی است. از آنجایی که این نمودار از اطلاعات میانگین قیمتی استفاده می کند، الگوها ممکن است برای مدت طولانی تر مناسب تر باشد. همچنین این نمودارهای شکاف قیمتی را نشان نمیدهند و ممکن است سایر داده های قیمتی مبهم باشند.

نتیجه گیری

نمودارهای شمعی یکی از اساسی ترین ابزارها برای هر معامله گر یا سرمایه گذار هستند. آنها نه تنها یک نمای بصری از عملکرد قیمت یک دارایی معین را ارائه می دهند، بلکه انعطاف پذیری زیادی برای تجزیه و تحلیل داده ها در بازه های زمانی مختلف دارند.

داشتن مطالعات گسترده تر در مورد نمودارهای شمعی و الگوهای آنها، همراه با داشتن ذهنی تحلیلی و انجام تمرین کافی می تواند در نهایت معامله گران به سمت داشتن مبادلاتی موفق پیش ببرد. با این وجود اغلب معامله گران و سرمایه گذاران معتقدند که در نظر گرفتن روش های دیگر مانند تحلیل فاندامنتال نیز در گرفتن نتیجه درست مهم است.

Bitcoin : $68488.09 4.52

Bitcoin : $68488.09 4.52  Ethereum : $2071.24 7.98

Ethereum : $2071.24 7.98  Tether USDt : $1 0.01

Tether USDt : $1 0.01  XRP : $1.45 5.23

XRP : $1.45 5.23  BNB : $628.52 4.37

BNB : $628.52 4.37  USDC : $1 0.02

USDC : $1 0.02  Solana : $87.98 6.36

Solana : $87.98 6.36  TRON : $0.29 0.06

TRON : $0.29 0.06  Dogecoin : $0.1 6.66

Dogecoin : $0.1 6.66  Cardano : $0.29 8.95

Cardano : $0.29 8.95  Bitcoin Cash : $500.72 1.62

Bitcoin Cash : $500.72 1.62  UNUS SED LEO : $8.79 1.23

UNUS SED LEO : $8.79 1.23  Hyperliquid : $29.15 8.5

Hyperliquid : $29.15 8.5  Canton : $0.17 7.14

Canton : $0.17 7.14  Chainlink : $9.28 7.93

Chainlink : $9.28 7.93  Monero : $347.97 2.76

Monero : $347.97 2.76  Ethena USDe : $1 0.02

Ethena USDe : $1 0.02  Stellar : $0.16 6.55

Stellar : $0.16 6.55  Dai : $1 0.01

Dai : $1 0.01  World Liberty Financial USD : $1

World Liberty Financial USD : $1