ریسک ها در همه بخش های مالی طبیعی هستند و امور مالی غیرمتمرکز (دیفای) نیز از این قاعده مستثنی نیست. رایج ترین اشکال ریسک در بخش امور مالی سنتی (TradFi) شامل ریسک اعتباری، ریسک نقدینگی، ریسک پشتوانه دارایی، ریسک سرمایه گذاری خارجی، ریسک سهام و ریسک ارز است.

دیفای چیست؟ اهداف، مزایا و موارد استفاده آن چه هستند؟

در حالی که برخی از این ریسک ها ممکن است در بخش دیفای وجود داشته باشند، این بخش تا حد زیادی ریسک های خاص خود را دارد و شرکت سرمایه گذاری CoinShares در گزارش اخیر خود به هفت مورد از آنها اشاره کرده است.

نوسانات

بازار ارز رمزنگاری نوسانات بسیار زیادی دارد و کاربران باید این را در هنگام ارزیابی وثیقه خود یا ارزش سرمایه یک اپلیکیشن غیرمتمرکز در نظر بگیرند. این توضیح می دهد که چرا وثیقه بالا امری طبیعی در دیفای است.

همچنین توضیح می دهد که چرا پروتکل دیفای Compound Treasury رتبه B را از شرکت رتبه بندی S&P Global دریافت کرده است. این شرکت رژیم نظارتی نامشخص برای ارزهای پایدار، ریسک های تبدیل ارز پایدار به فیات و “پایه سرمایه محدود خزانه داری” به همراه تعهد بازده سالانه 4 درصد را به عنوان دلایل این تصمیم ذکر کرد.

باگ های قراردادهای هوشمند

قرارداد هوشمند به قراردادی گفته می شود که با شرایط و ضوابط از پیش تعیین شده به طور خودکار اجرا می شود. این قرارداد برنامه را دقیقا همانطور که نوشته شده اجرا می کند، اما ایمنی را تضمین نمی کند. خطاها در قراردادهای هوشمند می توانند زیان بار باشند. از آنجایی که بلاک چین تغییرناپذیر است، این خطاها به راحتی قابل اصلاح نیستند.

قرارداد هوشمند چیست؟

ریسک پونزینومیکس یا طرح های پونزی

در حال حاضر، اکثر توکن های دیفای به جز قدرت رای دهی، هیچ مکانیسم تعهدی برای ارزش واقعی ارائه نمی دهند. این می تواند پروتکل ها را وسوسه کند تا برای جذب کاربران و افزایش قیمت توکن های خود (به طور موقت)، پونزینومیکس را انتخاب کنند.

کلاهبرداران

چهارمین ریسک بخش دیفای کلاهبرداران هستند. ارائه دهندگان نقدینگی پس از استفاده از برنامه های تشویقی کوتاه مدت برای جذب نقدینگی، پروژه ها را ترک می کنند. در حالی که توکنومیک های خاص می توانند دسترسی به نقدینگی پایدارتر را آسان کنند، باید در مورد پروژه ها تحقیق زیادی کرد و آنها را ارزیابی کرد. همچنین کاربران باید احتیاط بیشتری کنند.

فاصله گرفتن ارز پایدار از سطح ثابت 1 دلاری

شکست الگوریتمی یا از دست دادن اعتماد به دارایی های ذخیره ارزهای پایدار منجر به فاصله گرفتن برخی از این ارزها از سطح ثابت 1 دلاری خود شده است. این یک ریسک سیستماتیک است. در واقع، چندین ارز پایدار الگوریتمی وجود داشته اند که سطح ثابت 1 دلاری خود را از دست داده اند. این ارز ها عبارتند از: آیرون فایننس ( Iron Finance)، امپتی ست دلار (Empty Set Dollar)، دینامیک ست دلار (Dynamic Set Dollar)، بیسیس کش (Basis Cash) و ترا یو اس دی (UST).

ریسک حاکمیتی

حاکمیت یکی دیگر از ریسک های دیفای است. در این گزارش آمده که حاکمیت در یک محیط غیرمتمرکز کار آسانی نیست.

سیستم فعلی که براساس “یک توکن یک رای” است در واقع منجر به بی تفاوتی رای دهندگان و همچنین احتمال بالای توانگر سالاری (پلوتوکراسی) می شود. حاکمیت کوته بینانه همچنین می تواند باعث توکنومیکس شود که ثروت را بین افراد صاحب اختیار به شیوه ای ناپایدار توزیع می کند.

عدم قطعیت قوانین

شرکت CoinShares به عدم قطعیت قوانین اشاره کرد که مانند شمشیری برای دیفای عمل می کند. چندین کشور مانند چین و مصر مواضع سختی در رابطه با ارز رمزنگاری اتخاذ کرده و ممنوعیت هایی را علیه آن اعمال کرده اند. در ضمن، برخی دیگر مشارکت در فرایند جذب سرمایه یا ایردراپ را ممنوع کرده اند.

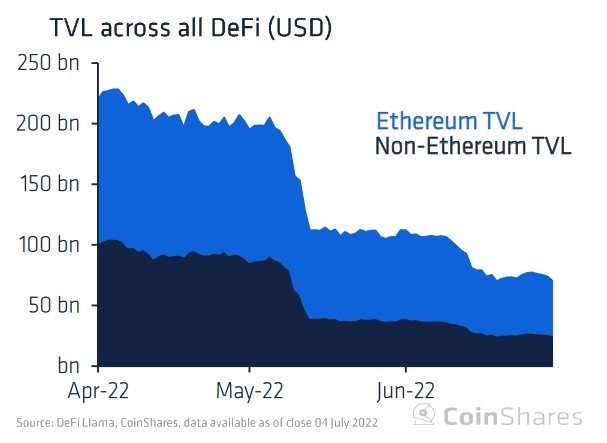

بازار نزولی منجر به کاهش شدید TVL می شود

سال 2022 تاکنون سالی منفی برای دیفای و ارز رمزنگاری بوده است. ارزش کل دارایی های قفل شده (TVL) در کل بخش دیفای تنها در سه ماه گذشته 70 درصد کاهش یافته و به 70 میلیارد دلار رسیده است . این کاهش بیشتر به دلیل سقوط شدید قیمت ارزها و توکن های رمزنگاری بوده است. این گزارش خاطرنشان می کند که واریزی های TVL از ابتدای سه ماهه تا حدودی ثابت بوده و نزدیک به بالاترین سطح خود باقی مانده است.

ارزش کل دارایی های قفل شده چیست و چه اهمیتی دارد

علاوه بر این، توکن های بلو چیپ (توکن های دارای ارزش سرمایه گذاری) در حال حاضر، حدود 90 درصد از اوج ماه مه خود کاهش یافته اند و برخی از آنها حتی کاهش بیشتری داشته اند.

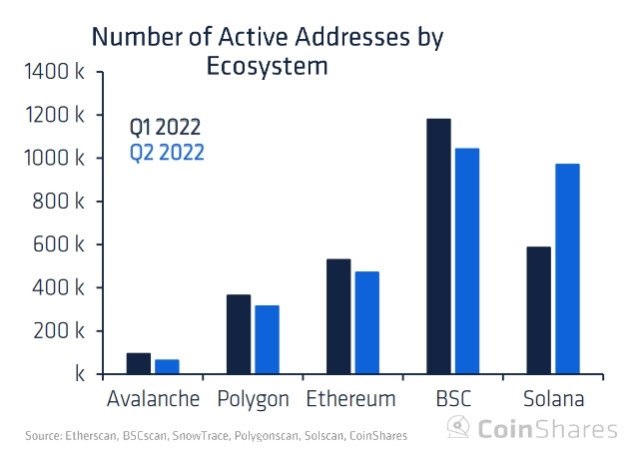

میانگین تعداد آدرس های منحصر به فرد در بلاک چین های بزرگ کاهش یافته است. البته، به غیر از سولانا که در سه ماهه دوم سال تعداد کاربران آن به طور متوسط 84000 نفر افزایش یافت.

سولانا چیست؟ آنچه باید درباره این شبکه و توکن SOL بدانید

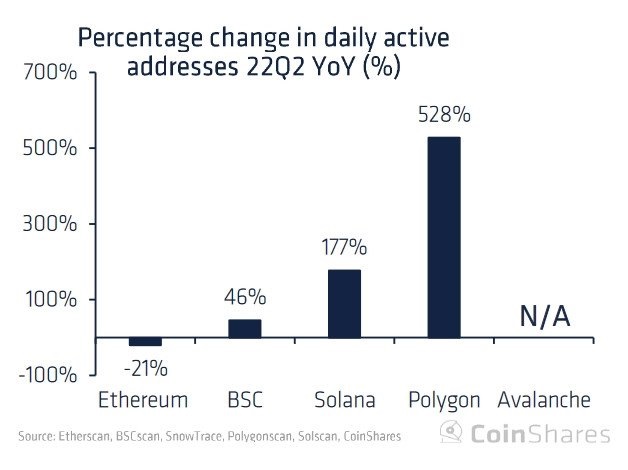

با بررسی تغییر سالانه کیف پول های فعال روزانه (DAW))، می توان فهمید که پالیگان شاهد افزایش بیش از 500 درصدی (250000 کاربر) بوده، در حالی که رشد کاربر اتریوم کاهش داشته است.

اتریوم چیست؟ آموزش کامل اتریوم

Bitcoin : $68000.17 3.46

Bitcoin : $68000.17 3.46  Ethereum : $2008.53 4.77

Ethereum : $2008.53 4.77  Tether USDt : $1 0.05

Tether USDt : $1 0.05  BNB : $635.33 1.22

BNB : $635.33 1.22  XRP : $1.41 6.09

XRP : $1.41 6.09  USDC : $1 0.04

USDC : $1 0.04  Solana : $85.18 5.19

Solana : $85.18 5.19  TRON : $0.27 1.67

TRON : $0.27 1.67  Dogecoin : $0.1 3.18

Dogecoin : $0.1 3.18  Bitcoin Cash : $516.46 9.63

Bitcoin Cash : $516.46 9.63  Cardano : $0.27 4.31

Cardano : $0.27 4.31  Hyperliquid : $33.15 0.03

Hyperliquid : $33.15 0.03  UNUS SED LEO : $7.73 15.67

UNUS SED LEO : $7.73 15.67  Canton : $0.17 3.93

Canton : $0.17 3.93  Ethena USDe : $1 0.06

Ethena USDe : $1 0.06  Chainlink : $8.63 5.2

Chainlink : $8.63 5.2  Monero : $322.15 3.51

Monero : $322.15 3.51  Dai : $1 0.03

Dai : $1 0.03  World Liberty Financial USD : $1 0.02

World Liberty Financial USD : $1 0.02  Stellar : $0.16 2.88

Stellar : $0.16 2.88