قیمت بیت کوین شش ماه پس از رسیدن به رکورد 69000 دلار در نوامبر 2021، بیش از 53 درصد کاهش یافته است. این کاهش شدید باعث شده تا سرمایه گذاران در مورد این که بیت کوین را در سطوح پایین تر (نزدیک به 30000 دلار) بخرند یا منتظر فشار فروش دیگری در بازار باشند، بر سر دو راهی قرار بگیرند.

این در درجه اول به این دلیل است که نرخ بهره با وجود افزایش 0.5 درصدی آن توسط فدرال رزرو، هنوز خیلی پایین است. در ضمن، دارایی های نقدی در صندوق های سرمایه گذاری در سراسر جهان با 6.1 درصد افزایش به 83 میلیارد دلار رسیده که بالاترین رقم از زمان حملات 11 سپتامبر 2001 است. طبق داده های بَنک آو اَمِریکا، این افزایش نشان دهنده ریسک گریزی در بین صندوق های بازنشستگی، بیمه، دارایی و پوشش ریسک است.

بسیاری از تحلیلگران بازار ارز رمزنگاری، از جمله کارل بی منگر، فرصت های خرید بیشتری را در بازار پیش بینی می کنند، چون بیت کوین هنوز در جستجوی کف خود است.

اما به جای پیشنهاد سرمایه گذاری یکجا (LSI) که در آن سرمایه گذاران مبالغ هنگفتی را به یکبار وارد بازار می کنند، یک جایگزین به ظاهر مطمئن تر برای سرمایه گذاران مبتدی وجود دارد که به آن میانگین هزینه دلاری یا DCA می گویند. برای اطلاع از استراتژی های معاملاتی به مطالب زیر رجوع کنید:

انواع استراتژی های مهم معاملاتی در بازار ارزهای رمزنگاری

استراتژی معاملاتی چیست و چرا به آن نیاز دارید؟

استراتژی DCA

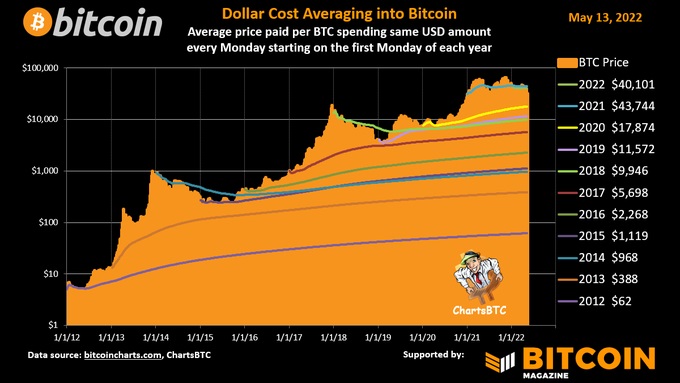

استراتژی DCA تکنیکی است که در آن سرمایه گذاران دارایی های نقدی خود را به دوازده قسمت مساوی تقسیم می کنند و در هر ماه با یک قسمت از آن بیت کوین می خرند. به عبارت دیگر، زمانی که قیمت کاهش می یابد، سرمایه گذاران می توانند بیت کوین بیشتری خریداری کنند و زمانی که قیمت افزایش می یابد، می توانند مقدار کمتری از آن را بخرند.

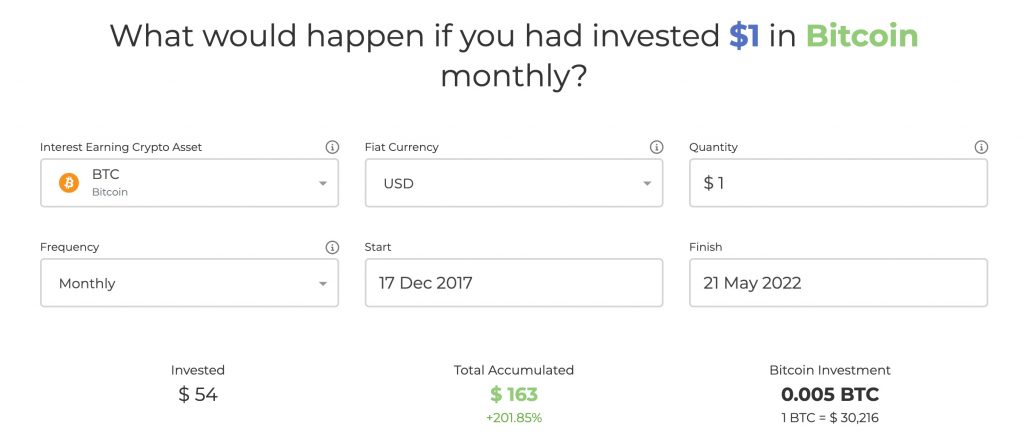

این استراتژی تاکنون دستاوردهای باورنکردنی به همراه داشته است. برای مثال، طبق محاسبه CryptoHead، در صورت خرید ماهیانه یک دلار بیت کوین از زمان اوج 20000 دلاری آن در سال 2017، اکنون بازدهی کل آن 163 دلار بود. این به معنای سود حدود 200 درصد از سرمایه گذاری های ثابت و منظم است.

استراتژی DCA بیت کوین همچنین از این باور سرچشمه می گیرد که روند بلند مدت این ارز همیشه صعودی است. منگر ادعا می کند اختصاص مبلغ مشخصی برای خرید این ارز به طور منظم می تواند سود قابل توجهی برای سرمایه گذار به همراه داشته باشد، به طوری که بیشتر از سود 99.99 درصد صندوق ها و شرکت های سرمایه گذاری سراسر جهان است.

استراتژی LSI

با این حال، سابقه بازدهی در بازارهای سنتی از DCA به عنوان بهترین استراتژی سرمایه گذاری پشتیبانی نمی کند. در عوض، استراتژی LSI ثابت کرده که بهتر از آن است.

برای مثال، ونگارد(Vanguard) پرتفوی های 60/40 بین سال های 1926 تا 2015 را در بازه های زمانی 12 ماهه بررسی کرد. این بررسی نشان داد که سرمایه گذاری های یک باره در دو سوم مواقع(به طور متوسط 2.4 درصد در هر سال) بهتر از DCA بوده اند.

این امر تا حدودی این احتمال را افزایش می دهد که بیت کوین (که همبستگی مثبت روزانه آن با شاخص S&P 500 در ماه مه به 0.96 رسید) در آینده نتایج مشابهی را در مورد استراتژی های DCA و LSI از خود نشان خواهد داد.

بنابراین، سرمایه گذاری مبلغ مشخصی در بیت کوین به صورت منظم ممکن است همیشه سود بیشتری نسبت به استراتژی LSI نداشته باشد.

ترکیب این دو استراتژی چه نتیجه ای خواهد داشت؟

لری سوئدرو، مدیر تحقیقات Buckingham Wealth Partner، معتقد است که سرمایه گذاران باید با دیدگاه ” دیدن نیمه پر لیوان” سرمایه گذاری کنند؛ یعنی ترکیبی از LSI و DCA.

این تحلیلگر توصیه می کند که سرمایه گذار باید یک سوم سرمایه خود را یکجا وارد بازار کند و دو سوم باقیمانده را در طول دو ماه بعد یا دو سه ماهه بعدی (هر بار یک سوم) سرمایه گذاری کند. وی افزود:

امروز یک چهارم سرمایه خود را سرمایه گذاری کنید و مابقی آن را (سه چهارم دیگر سرمایه) را در سه فصل بعدی به طور مساوی وارد کنید. هر ماه یک ششم سرمایه را به مدت شش ماه یا ماه در میان سرمایه گذاری کنید.

Bitcoin : $70419.48 1.64

Bitcoin : $70419.48 1.64  Ethereum : $2074.02 0.91

Ethereum : $2074.02 0.91  Tether USDt : $1 0.03

Tether USDt : $1 0.03  XRP : $1.42 0.73

XRP : $1.42 0.73  BNB : $636.79 1.87

BNB : $636.79 1.87  USDC : $1 0.07

USDC : $1 0.07  Solana : $86.47 1.46

Solana : $86.47 1.46  TRON : $0.28 0.04

TRON : $0.28 0.04  Dogecoin : $0.1 2.02

Dogecoin : $0.1 2.02  Bitcoin Cash : $524.27 0.4

Bitcoin Cash : $524.27 0.4  Cardano : $0.27 0.92

Cardano : $0.27 0.92  Hyperliquid : $33.16 4.29

Hyperliquid : $33.16 4.29  UNUS SED LEO : $8.49 8.36

UNUS SED LEO : $8.49 8.36  Ethena USDe : $1

Ethena USDe : $1  Canton : $0.17 2.79

Canton : $0.17 2.79  Chainlink : $8.76 1.79

Chainlink : $8.76 1.79  Monero : $327.28 1.43

Monero : $327.28 1.43  Dai : $1 0.02

Dai : $1 0.02  World Liberty Financial USD : $1 0.03

World Liberty Financial USD : $1 0.03  Stellar : $0.16 1.05

Stellar : $0.16 1.05