نوسانات یک معیار آماری پیچیده است که معمولا معاملهگران و سرمایهگذاران از آن استفاده میکنند. کسانی که با آن آشنا نیستند، احتمالا هر زمان که از این اصطلاح استفاده میشود، به نوعی متوسل به نظر تحلیلگران میشوند. با این حال، همانطور که اخیرا چانگ پنگ ژائو (مدیرعامل بایننس) اظهار نظر کرده، اغلب افراد چیزی در مورد نوسانات بیتکوین نمیدانند.

این اولین باری نیست که ژائو در مورد آن موضوع اظهار نظر بیپایه و اساس میکند. وی در ماه مه گفت که نوسانات “مختص بازار ارز رمزنگاری نیست”، در حالی که منابع متعدد گزارش دادند که به استثنای تسلا، هیچ یک از سهامهای S&P 500 به اندازه نوسانات 70 درصدی بیتکوین در سال، نوسان نداشتهاند.

نوسانات چیست؟

نوسانات واقعی (یا تاریخی) میزان بزرگی افت و خیزهای روزانه قیمت را اندازه گیری می کند و نوسانات بالاتر نشان می دهد که قیمت می تواند به مرور زمان تغییرات شدیدی در هر جهت داشته باشد.

این شاخص ممکن است ضد و نقیض باشد. اما دوره هایی که نوسان پایین تری دارند، احتمال بیشتری برای حرکت های انفجاری وجود دارد. این تا حدی به دلیل نوسانات واقعی است که یک شاخص عقب مانده است. در دوره های آرام تر، معامله گران تمایل به اهرم بیش از حد دارند که این بعدا باعث لیکوئید شدن بیشتر در طول حرکت ناگهانی قیمت می شود.

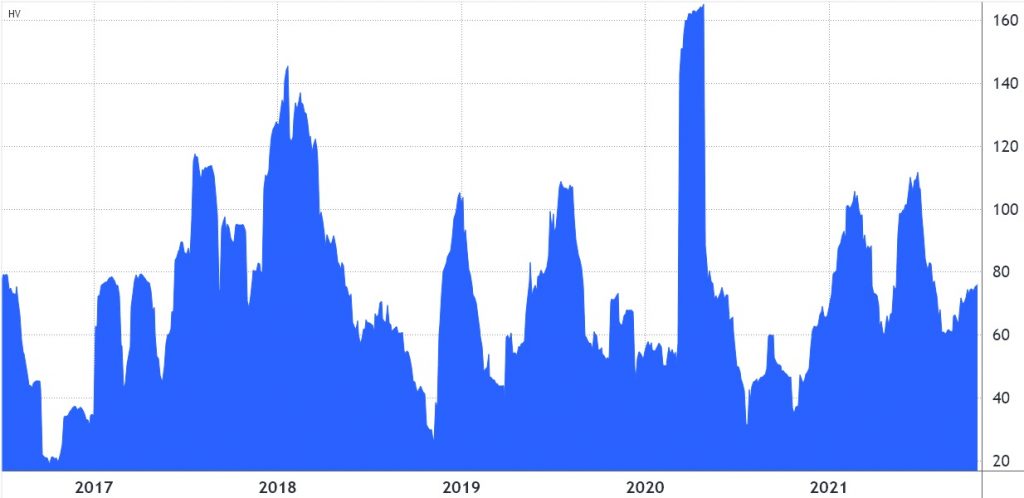

نمودار بالا نشان می دهد که میانگین نوسانات 50 روزه در دو سال گذشته 74 درصد بوده است. از لحاظ تاریخی، این شاخص با رسیدن به بالای 80 درصد تمایل به شتاب گرفتن دارد. اما هیچ تضمینی وجود ندارد که چنین حرکتی رخ دهد. داده های فوریه و آوریل 2017 مغایر با این فرضیه هستند.

نوسانات، بازارهای خرسی و گاوی را از یکدیگر متمایز نمی کند، چون منحصرا کل تغییرات روزانه را اندازه گیری می کند. علاوه بر این، یک دوره نوسانات آرام لزوما بیانگر کاهش قیمت در آینده نیست.

ژائو چه چیزی می داند که بقیه نمیدانند؟

با توجه به این که ژائو شخص با نفوذی است، همیشه این احتمال وجود دارد که وی ممکن است اطلاعات خصوصی و محرمانه در اختیار داشته باشد. اما اگر شخصی در مورد وقایع آینده آنقدر مطمئن است، احتمالا از تاثیر مثبت یا منفی آنها خبر دارد. انتظار “نوسانات بالا” برای ” چند ماه آینده” به این معنا نیست که یک شخص در مورد حرکت قیمت در هر یک از جهات مطمئن است.

فرض کنیم که ژائو درست میگوید و نوسانات در آستانه شکستن سطح 100 درصد سالانه است. یک استراتژی در قراردادهای اختیار معامله وجود دارد که با این سناریو مطابقت دارد و به سرمایهگذاران اجازه میدهد از حرکتهای قوی در هر جهت سود کسب کنند.

پروانه آهنی معکوس (شورت) یک استراتژی برای معاملات قراردادهای اختیار معامله با ریسک پایین و سود محدود است. توجه داشته باشید که قراردادهای اختیار معامله دارای تاریخ انقضای مشخصی هستند. بنابراین، افزایش قیمت باید در بازه زمانی تعیین شده رخ دهد.

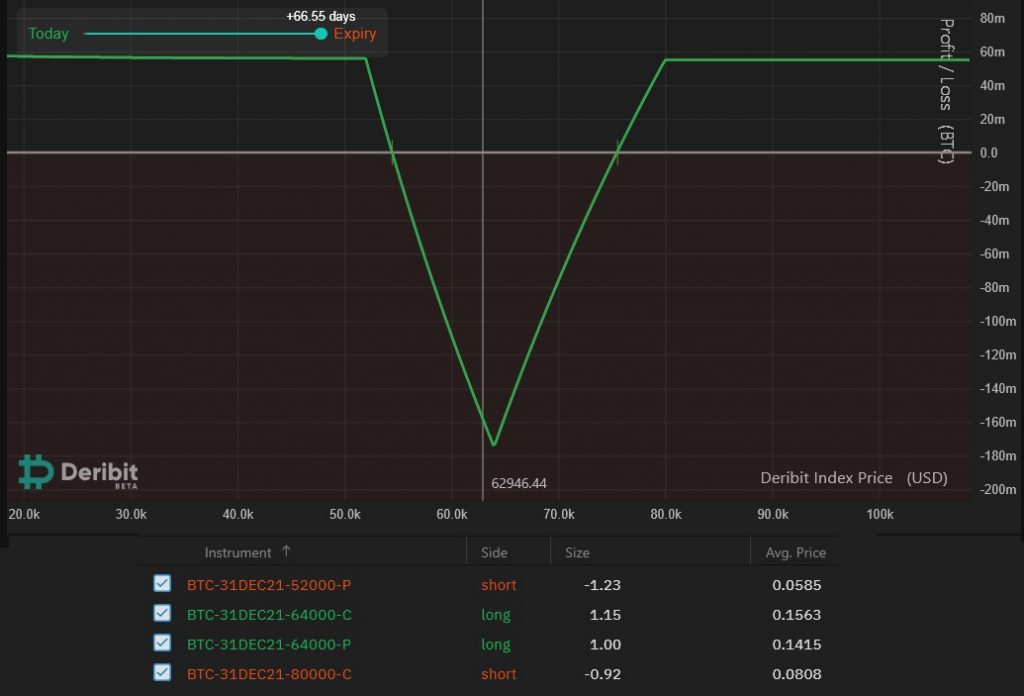

نمودار بالا مربوط به قیمت بیتکوین در 25 اکتبر است که در حدود سطح 63000 دلار معامله می شد. همه قراردادهای اختیار معامله فهرست شده در 31 دسامبر منقضی خواهند شد. اما از این استراتژی میتوان در بازههای زمانی متفاوت استفاده کرد.

استراتژی صعودی پیشنهادی شامل فروختن 1.23 بیتکوین از قرارداد اختیار فروش با قیمت 52000 دلار و فروش همزمان 0.92 از قرارداد اختیار خرید با قیمت 80000 دلار است. برای نهایی کردن معامله، شخص باید 1.15 بیتکوین را از طریق قرارداد اختیار خرید و 1.0 بیتکوین دیگر را از طریق قرارداد اختیار فروش با قیمت 64000 دلار خریداری کند.

این قرارداد اختیار خرید به خریدار حق به دست آوردن یک دارایی را می دهد. برای محافظت کامل در برابر نوسانات بازار، باید 0.174 بیتکوین (تقریبا معادل 11000 دلار) واریز کرد که نشان دهنده حداکثر ضرر سرمایه گذاران است.

ریسک به ریوارد کلی است

برای این که سرمایهگذار فوق سود کند، باید قیمت بیتکوین در 31 دسامبر 2021 کمتر از 54400 دلار (14 درصد کاهش از سطح فعلی) یا بالاتر از 75500 دلار (19 درصد افزایش) باشد. مدل ریسک به ریوارد خوب نیست، زیرا حداکثر بازده سرمایهگذاری 0.056 بیتکوین و ضرر احتمالی بیش از سه برابر این مقدار است.

با این وجود، اگر یک معاملهگر مطمئن باشد که نوسانات به زودی رخ میدهند، حرکت 20 درصدی از 63000 دلار در 66 روز امکانپذیر به نظر می رسد. معاملهگران باید توجه داشته باشند که این سرمایهگذار میتواند عملیات را قبل از انقضای قراردادهای اختیار معامله (ترجیحا بلافاصله پس از یک حرکت قوی قیمت بیتکوین) معکوس کند. تنها کاری که باید انجام دهد این است که 2 قرارداد اختیار فروخته شده را دوباره خریداری کند و دو قراردادی را که قبلا خریداری کرده، بفروشد.

Bitcoin : $70642.55 2.63

Bitcoin : $70642.55 2.63  Ethereum : $2075.44 2.49

Ethereum : $2075.44 2.49  Tether USDt : $1 0.01

Tether USDt : $1 0.01  BNB : $645.15 1.43

BNB : $645.15 1.43  XRP : $1.4 1.56

XRP : $1.4 1.56  USDC : $1

USDC : $1  Solana : $88.11 3.02

Solana : $88.11 3.02  TRON : $0.29 0.48

TRON : $0.29 0.48  Dogecoin : $0.09 3.1

Dogecoin : $0.09 3.1  Cardano : $0.27 1.88

Cardano : $0.27 1.88  Bitcoin Cash : $457.96 0.54

Bitcoin Cash : $457.96 0.54  UNUS SED LEO : $9.05 0.44

UNUS SED LEO : $9.05 0.44  Hyperliquid : $30.98 2.23

Hyperliquid : $30.98 2.23  Monero : $362.15 0.73

Monero : $362.15 0.73  Chainlink : $9.21 0.83

Chainlink : $9.21 0.83  Ethena USDe : $1 0.02

Ethena USDe : $1 0.02  Canton : $0.16 0.25

Canton : $0.16 0.25  Dai : $1 0.01

Dai : $1 0.01  Stellar : $0.16 0.67

Stellar : $0.16 0.67  World Liberty Financial USD : $1

World Liberty Financial USD : $1